会員登録すると

このコラムを保存して、いつでも見返せます

こんにちは、外資就活 金融チームです。

投資銀行やM&Aアドバイザリーファームの選考過程では、業界理解や金融知識が問われることはよくあります。

そこで、

・投資銀行やM&Aアドバイザリーファームの携わっている仕事の一部を知ること

・「最近気になったM&A・資金調達は?」などの面接質問への対策をすること

を目的として始まったのが、本シリーズ。

以下では、 2020年下半期以降のHOTなM&A案件 (※)を 会社別に 数件ずつ紹介していきます。

※公表案件・完了案件の両方を含む

・M&A案件特集〈第1回 野村證券〉

・M&A案件特集〈第2回 SMBC日興証券〉

・M&A案件特集〈第3回 みずほ証券〉

・M&A案件特集〈第4回 三菱UFJモルガン・スタンレー証券〉

・M&A案件特集〈第5回 GCA(フーリハン・ローキー)〉

・M&A案件特集〈第6回 デロイト トーマツ ファイナンシャルアドバイザリー〉

・M&A案件特集〈第7回 KPMG FAS〉

・M&A案件特集〈第8回 大和証券〉

今回は、第6回 デロイト トーマツ ファイナンシャルアドバイザリーを取り上げます。

デロイト トーマツ ファイナンシャルアドバイザリー

設立:2001年6月27日

事業内容:監査法人トーマツ系列のFASで、通称BIG4 FASの一角をなしています。M&Aアドバイザリー、デューディリジェンス、バリュエーションなどのM&A関連業務を始め、財務・税務・会計関連の幅広いサービスを提供しています。新卒でも、コーポレートファイナンシャルアドバイザリー、バリエーション&モデリング、コーポレートストラテジー、M&A Digital、インテレクチュアルプロパティグループ、リストラクチャリングサービス、フォレンジック&クライシスマネジメント、インフラ&キャピタルプロジェクトと幅広いコースで募集を行っています(※採用は希望コースにかかわらず一括して行われ、本配属は入社後に確定)。

投資銀行部門の実績・特徴:①数十億円~数百億円規模の中型M&Aのアドバイザリー実績が豊富である上、近年では②大型M&Aの特別委員会FAやフェアネスオピニオン提出、③官公庁案件など、投資銀行とは異なるFASならではの業務にも力を入れているのが特徴です。かねてよりランクバリュー順・案件数順双方でリーグテーブルに登場していましたが、近年は親子上場解消案件やMBO案件の増加などを背景に②の業務が大きく成長していることもあり、2020年の日本市場リーグテーブルではランクバリュー順で3位に、2022年の日本市場リーグテーブルでは案件数で1位になりました。また、デロイト トーマツ ファイナンシャルアドバイザリーを含む日本のデロイト トーマツグループは、グローバルなデロイト トウシュ トーマツグループにメンバーファームとして加盟しているため広いネットワークを有すると考えられます。人事制度面では、入社後2部署をローテーションした後に本配属が決まるとのことで、「財務・税務・会計関連で幅広い関心を持っている!」という学生とは相性がいいのではないでしょうか。なお、新卒採用歴も5年以上あり、近年では100人ほど新卒採用するなど、投資銀行・FAS業界の中でも特に新卒採用に力を入れています。

注意点

注意点1. 面接官=プロには敵わない。ハートをつかめ。

投資銀行やM&Aアドバイザリーファームの選考では、金融の知識を問う質問として、気になったM&Aや資金調達を聞かれる機会は少なくありません。

その際、面接官=投資銀行業務のプロを唸らせることは正直難しいですが、注目案件、特にその会社が手掛けた案件について正しく言及できると、話が盛り上がり面接官からの評価を高めることに繋がります。

しかし、各社の手掛けた案件をいきなり調べるのはなかなか大変ですよね。

だからこそ、以下で紹介する案件特集に目を通して、 その会社が手掛けた注目案件+着眼点をセットで押さえることで、面接官のハートをつかむための準備をしていただきたいのです。

注意点2. 案件をただただ覚えるだけでは意味がない。

ただし、各社の案件を箇条書きに覚えるだけでは意味がありません。

それだけでは、「なぜその案件に注目したのか」や「その案件にはどのような背景があると思うか」と問われても、上手く説明できずに“浅さ”を露呈しかねないからです。

従って、それぞれの案件の着眼点や背景まで捉えて初めて、就活やその先のキャリアに繋がる知見となります。

本コラムでも着眼点をいくつか提供しますが、あくまで本コラムで「その会社の手掛けた案件を知ること」は「入口」にすぎないということは肝に銘じてください。

注意点3. 各社が非公表で手掛けた案件も多い。

本コラムでは、EDINET、TDNET、その他事業会社及び投資銀行・M&Aアドバイザリーファーム各社のIRなどで開示されている情報に基づきM&A案件を紹介しています。

しかし、実はアドバイザーが非公表のM&A案件も多いということは覚えておきましょう。

リーグテーブルも取引金額非公表の場合は仮に数百億円の資金が動いても0円で計上されますし、アドバイザー非公表の場合はその案件数にカウントされません。

プライマリーマーケットは、公表情報で全てを語るべからずです。

注意点4. FASの仕事は幅広い

FASの仕事は、デューディリジェンスやバリュエーションに特化した業務や、プレM&A・PMI、フォレンジック業務、官公庁案件など、M&Aファイナンシャルアドバイザリー(FA)以外にもかなり幅広いです。

また、M&Aリーグテーブルに計上されている案件を見ても、投資銀行と役割の異なるもの(特別委員会FA、バリュエーション中心の関与など)やFASが担当しがちな案件(MBOのSellsideなど)も目立ちます。

そうした違いを押さえてFASならではの志望動機を練ると良いでしょう。

※投資銀行とFASの比較は、優劣ではなく志向性次第です。

詳しくは、

などをご覧ください。

案件紹介

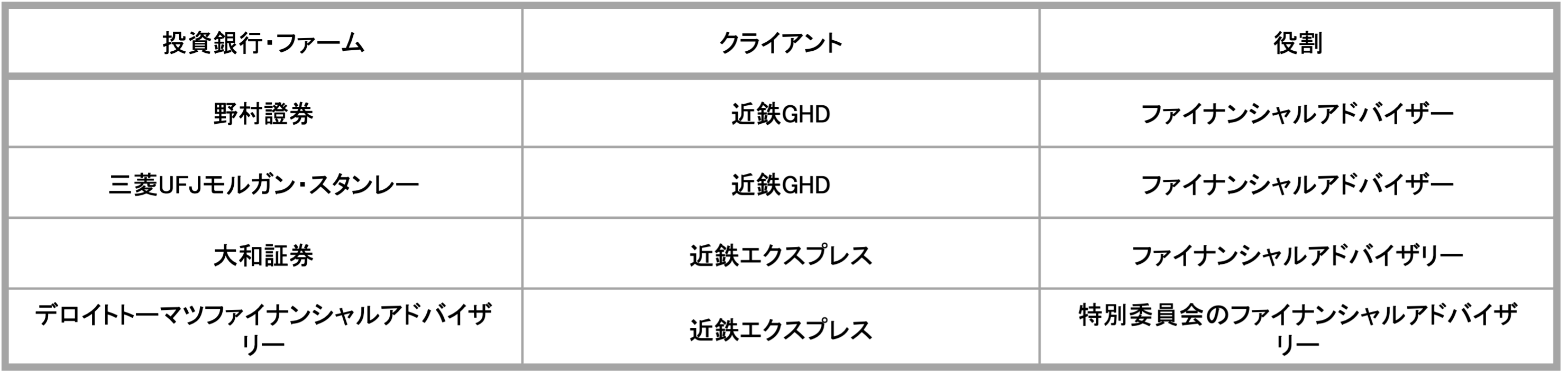

1.近鉄グループホールディングスによる近鉄エクスプレス株式の公開買い付け(Advisor to 近鉄エクスプレス)

2022年5月、近鉄グループホールディングスは近鉄エクスプレス株式に対して公開買い付けを行い、完全子会社化すると発表しました。また、それにより近鉄エクスプレスは上場廃止となりました。買収額は約1,600億円で完了しています。

〈この案件の注目ポイント〉

・コロナ禍への対策

・スクイーズアウト方式の適用

まず、 近鉄エクスプレスのTOBに踏み出した背景として、コロナ禍によるレジャー事業などの落ち込み が挙げられます。個人レベルの顧客からの収益が低下したこともあり、近鉄エクスの国際物流事業など法人向けの売上比率を高めることを目的に買収を決めました。

また、買付にあたって議決権保有比率は92.12%に上昇しました。 TOBにあたり、取得できなかった株式についてはスクイーズアウト方式を採用 しました。スクイーズアウト方式とは、少数株主から強制的に株式を買い取ることで、事業継承や完全子会社化を目的として行われることが多いです。

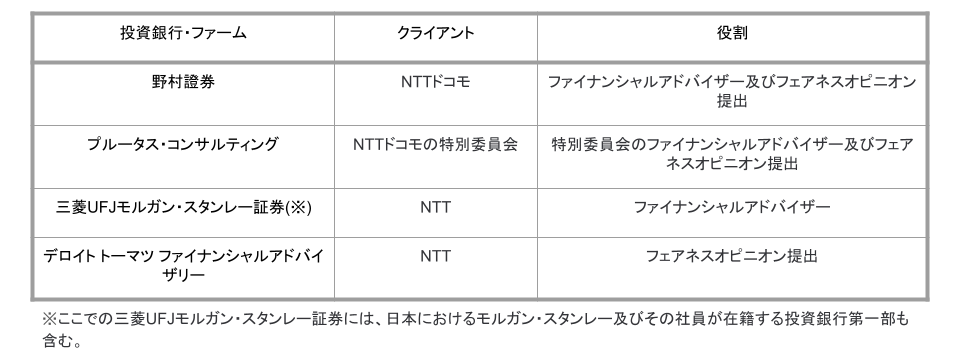

2. 【親子上場解消・フェアネスオピニオン】 日本電信電話(以下、NTT)によるNTTドコモの完全子会社化 (フェアネスオピニオン to NTT)

2020年9月、NTTは公開買付けとスクイーズアウトを通して連結子会社のNTTドコモを完全子会社化すると公表しました。TOBは同年11月に成立し、本案件は同年12月に完了しました。取引総額は約4兆3000億円でした。

〈この案件の注目ポイント〉

・親子上場解消案件

・フェアネスオピニオン

本案件は、コーポレートガバナンスの影響もあり近年増えている「親子上場解消案件」の1つでした。詳細については、 〈第1回 野村證券〉日本電信電話によるNTTドコモの完全子会社化をご覧ください。

さて、本案件において、デロイト トーマツ ファイナンシャルアドバイザリーはファイナンシャルアドバイザー(以下、FA)ではなくフェアネスオピニオン提出という役割を果たしました。

FASには、通常FAだけでなく、このようなフェアネスオピニオン業務や、特別委員会FA、バリュエーションやデューデリジェンス中心の業務など、投資銀行とは異なる案件関与の仕方も多いです。(※ただし、投資銀行であっても通常FAと特別委員会FAやフェアネスオピニオンとを兼任する案件はあります。)

特に、デロイト トーマツ ファイナンシャルアドバイザリーは本案件やソニーによるソニーフィナンシャルHDの完全子会社化などいくつかの超大型案件でフェアネスオピニオンを担当しており、2020年のリーグテーブル躍進に繋がりました。

そもそも、フェアネスオピニオンとは、M&A取引に際して価値算定等が妥当であるかを第三者の立場から表明するものです。

また、特別委員会FAとは、特別委員会(支配株主によるM&A取引に際して少数株主の利益保護が果たされているのか第三者的に調査する)に財務的な助言を提供するもので、買い手や売り手など一案件当事者に意思決定・案件執行に関する助言を提供する通常のFAとは少々性質が異なります。

確かに、役割は限定的ではあるものの、少数株主の利益保護という観点から、親子上場解消案件やMBO案件においてフェアネスオピニオンや特別委員会FAの必要性は小さくありません。今後もこうした業務の重要性は増すでしょう。

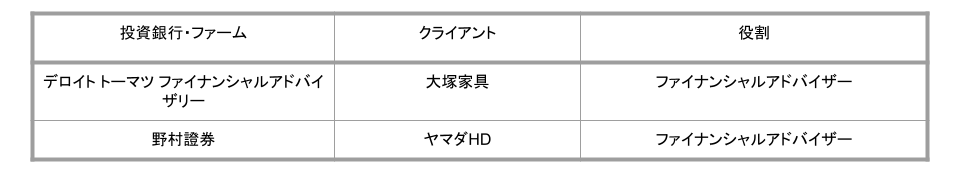

3.【企業買収・親子上場解消】 ヤマダHDによる大塚家具の完全子会社化 (Advisor to 大塚家具)

2021年6月、ヤマダHDは株式交換によって大塚家具を完全子会社化すると公表しました。同年8月に大塚家具はJASDAQから上場廃止となり、同年9月に本案件は完了しました。効力発生日における対価額は約45億円相当でした。

※「2019年:子会社化→2021年:完全子会社化(本案件)→2022年:吸収合併」 という流れなので、混同しないように注意しましょう。

〈この案件の注目ポイント〉

・経営不振脱却なるか

・親子上場解消案件

・株式交換

大塚家具は、2015年に創業者の父:勝久氏と当時社長の娘:久美子氏との間で委任状争奪戦が展開され、結果的に久美子氏が信任を得る形になっていました。しかしながら、同社がターゲットとする新設住宅市場の低迷や低価格帯を展開する大手競合他社の攻勢などにより、久美子氏の進める改革は思うように結果を出せずにいました。

そうした中、2019年12月以降、大塚家具はヤマダHD(ヤマダデンキを保有する)の傘下に入り業務提携を行ってきましたが、経営・財務状況の改善は限定的であったため、両社は「守り」から「攻め」に移行するためには両者間の更なる提携(経営資源の共有や大塚家具に対する十分な投資など)が必要であると認識したようです。そこで、2021年6月に大塚家具の少数株主との利益相反構造回避や経営意思決定の迅速化を理由に完全子会社化に踏み切ったとのことです。

なお、本案件後の2022年2月には同年5月1日付でのヤマダデンキによる大塚家具の吸収合併(ブランドは残すとのことですが、会社としては消滅)も公表されました。こうした一連の流れも押さえておくと良いでしょう。

また、今回のヤマダHDと大塚家具は1の「日本電信電話によるNTTドコモの完全子会社化」とは異なり元々親子会社関係にあったわけではありませんが、資本業務提携の効果最大化や少数株主との利益相反構造回避のために完全子会社化が必要と判断された場合には、このように段階的に資本提携・子会社化→完全子会社化が行われることはよくあります。

なお、今回は簡易株式交換が活用されました。株式交換については、 〈第3回 みずほ証券〉神戸製鋼所による神鋼環境ソリューションの完全子会社化をご覧ください。

ちなみに、今回の交渉過程では、大塚家具はデロイト トーマツ ファイナンシャルアドバイザリーと共にヤマダHDと協議をして株式交換比率の引き上げに成功したようです。このような成功事例に結び付ける形で、「こうした交渉の場で成果を得るためにシニアバンカーとジュニアバンカーそれぞれに求められている能力とは何なのか」など逆質問してみても良いのではないでしょうか。

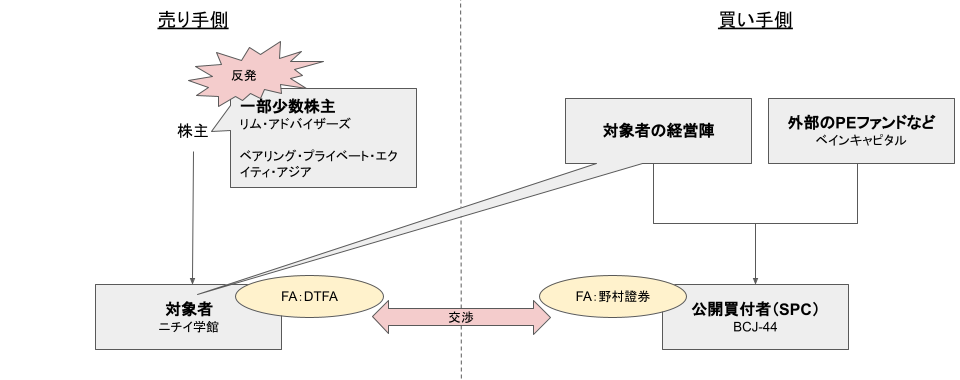

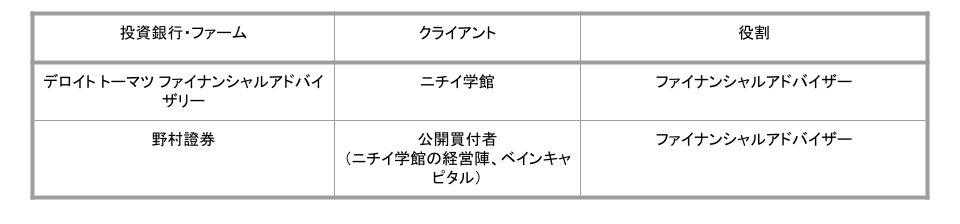

4. 【MBO】 ニチイ学館のMBO (Advisor to ニチイ学館)

2020年5月、ニチイ学館の経営陣は、ベインキャピタルが出資するSPC:BCJ-44を公開買付者として、ニチイ学館を非公開化すると公表しました。TOBは同年8月に成立し、本案件は同年11月に完了しました。取引総額は約1100億円でした。

〈この案件の注目ポイント〉

・PEファンドと協力したMBO

・少数株主の利益をめぐる議論

医療・介護・保育事業などを営むニチイ学館は、少子高齢化に伴う各事業の需要の変化や、人材不足、同社創業者の寺田明彦氏が逝去したことに伴う経営状況の変化などに対処する必要があったとのことです。そこで、迅速かつ中長期志向の経営を促進するため、同社の経営陣は同社を非公開化することにしたようです。

なお、MBOに際しては、豊富な投資実績と「手の動く」メンバーによるハンズオン型の経営支援力や、同ファンド日本代表の杉本氏がニチイ学館の社外取締役を務めていたことによる既存の信頼関係を理由に、ニチイ学館の経営陣はベインキャピタルをパートナーとしたとのことです。PEファンドであるベインキャピタルがMBO資金提供(出資による)と経営支援を行う点、非公開化後に被買収者であるニチイ学館の経営陣(買収者側)が再出資を行う点などで、 〈第7回 KPMG FAS〉AOI TYO HDのMBOとの共通点がありますね。

ちなみに、資金調達に関しては、ベインキャピタルによる281億円の出資の他に、三菱UFJ銀行、みずほ銀行、三井住友銀行、野村キャピタル・インベストメントから合計1025億円を上限とした融資が行われるとのことでした。

また、本案件は複数回のTOB期間延長と価格引き上げ(1500円→1670円)、アクティビストファンドのエフィッシモ・キャピタル・マネージメントを非公開化後のニチイ学館への再出資を認める形で取り込んだことでMBOは成立しましたが、そのTOB価格や被買収者の意思決定プロセス、少数株主間での待遇の差異を巡って、香港の投資会社のリム・アドバイザーズやベアリング・プライベート・エクイティ・アジアなど一部の少数株主から反発も見られました。

5. 【MBO】 イグニスのMBO (Advisor to イグニス)

2021年3月、イグニスの経営陣は、ベインキャピタルと共同出資するSPC:i3を公開買付者として、イグニスを非公開化すると公表しました。TOBは同年4月に成立し、同年6月にイグニスは東証マザーズから上場廃止となりました。TOB後の吸収合併までの合計取引総額は約500億円となるようです。

〈この案件の注目ポイント〉

・PEファンドと協力したMBO

・事業分離

「with」などのマッチング事業とエンターテック事業を手がけるイグニスの経営陣は、ベインキャピタルをパートナーとしてMBOを実施しました。特にマッチング事業では市場拡大の一方で競争も激化しており先行投資の必要性があるものの、自社の経営資源のみでは不十分であると考えたようです。そこで、イグニスの事業と関連性のある国内投資実績*や、海外ネットワークがあり、「手の動く」メンバーによるハンズオン型の経営支援力に定評のあるベインキャピタルから、MBO資金提供と経営支援を受けることとしたようです。

*EC・キャッシュレス決済事業を手がけるヘイ、広告代理店のアサツーディ・ケイ、電子メール配信サービスを手がけるチーターデジタル(現:エンバーポイント)など

また、本案件では、株主をベインキャピタル(約57%保有予定)とイグニス経営陣の銭氏(約19%保有予定)・鈴木氏(約24%保有予定)に絞って、SPC:i3と被買収者のイグニスとの吸収合併が完了した後に、株主3者にwith株式を現物配当する形でwith(マッチング事業)とその他(エンターテック事業など)を分離するとのことです。両者を独立して運営することで、それぞれの事業ステージに合わせた経営が期待されているようです。

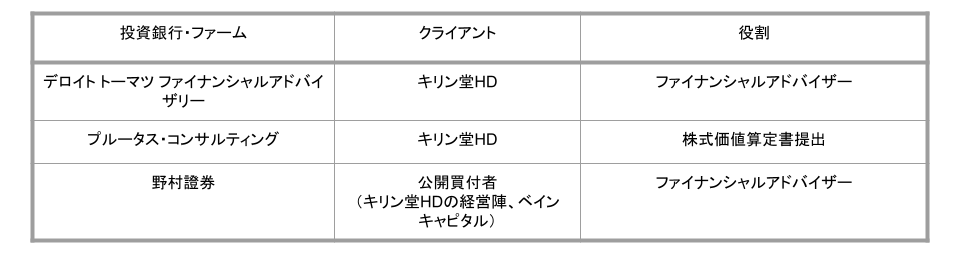

6. 【MBO】 キリン堂HDのMBO (Advisor to キリン堂HD)

2020年9月、キリン堂HDの経営陣は、ベインキャピタルが出資するSPC:BCJ-48を公開買付者として、キリン堂HDを非公開化すると公表しました。TOBは同年10月に成立し、2021年1月にキリン堂HDは東証一部から上場廃止となりました。取引総額は約338億円でした。

〈この案件の注目ポイント〉

・PEファンドと協力したMBO

(・三角合併)

・業界動向

・イグジット(再上場へ)

関西を中心にドラッグストア事業を展開するキリン堂HDの経営陣は、成長が鈍化するドラッグストア業界において同社の収益性や業界13位(※公表時)のポジションなどを改善するべく、中長期志向で機動的かつ柔軟な経営を行う必要があると認識していたようです。それに際して、海外のドラッグストア業界への投資実績や国内小売業界への投資実績が豊富で、ハンズオン型の経営支援力にも定評のあるベインキャピタルと共に非公開化を行うこととしたようです。

ちなみに、今回のスキームでは、スクイーズアウト後に三角合併が使われました。三角合併や類似の三角株式交換については、就活段階で知らなくても全く問題ないと思います。ただ、クロスボーダー案件でよく使われたり、子会社による親会社株式の取得が例外的に認められる事例であったりするので、興味がある人は調べてみてください。

また、上記の市場環境もあり、ドラッグストア業界は再編が囁かれる業界です。以前紹介した 〈第4回 三菱UFJモルガン・スタンレー証券〉マツモトキヨシHDとココカラファインの経営統合などにも目を通しておくとよいでしょう。

なお、キリン堂HDの経営陣は5年後を目途に再上場することを目指しているとのことです。本案件に限らず、PEファンドに株式を保有してもらい支援を受ける場合、どこかのタイミングでPEファンドはイグジット(上場、他のファンドへ売却、純粋MBOなど)するということなので、その行方に注目しておくとよいでしょう。就活時代にニュースで見たファンドの買収案件、そのイグジット案件に社会人になって携わることができたら地味にうれしいかもしれませんね。

このシリーズを正しく活かそう

今回のデロイト トーマツ ファイナンシャルアドバイザリーのM&A案件特集、いかがだったでしょうか。

繰り返しになりますが、この記事はあくまで企業研究のただの「入口」であり、公表情報はその会社が手がけている事業のうち氷山の一角にすぎないことを忘れないようにしてください。

従って、今後は、「なぜその案件に注目したのか」「その案件にはどのような背景があると思うか」を自らの言葉で説明できるように整理することや、1つの案件でその会社を知ったつもりにならないことが大切です。

この記事が皆さんのインターン選考・本選考対策に役立つと共に、投資銀行・M&Aアドバイザリーファームへ更なる興味に繋がると嬉しいです。

・M&A案件特集〈第1回 野村證券〉

・M&A案件特集〈第2回 SMBC日興証券〉

・M&A案件特集〈第3回 みずほ証券〉

・M&A案件特集〈第4回 三菱UFJモルガン・スタンレー証券〉

・M&A案件特集〈第5回 GCA(フーリハン・ローキー)〉

・M&A案件特集〈第6回 デロイト トーマツ ファイナンシャルアドバイザリー〉

・M&A案件特集〈第7回 KPMG FAS〉

・M&A案件特集〈第8回 大和証券〉

なお、他の投資銀行・M&Aアドバイザリーファームのものも今後順次公開する予定なので、楽しみにしていてください!

・【投資銀行部門別解説シリーズ1】資本市場部・投資銀行部がやっていること【25卒必見】

・【外銀IBD】投資銀行部門の業務内容・求める人材・選考方法について徹底解説

・【25卒保存版】人気投資銀行(外資系/日系)のWebテスト・テストセンター・筆記試験対策まとめ

・【IBD志望必見】外銀IBDインターン面接の攻略法〜過去に出題された質問 / 解答例〜

・早期選考迫る!日系投資銀行各社の特色(強み・教育制度・年収)まとめ<各社比較編Part1>

・早期選考迫る!日系投資銀行の特色(強み・教育制度・年収)まとめ➁<各社比較編Part2>

・日系投資銀行の特徴・魅力を徹底解説|外資系投資銀行だけが投資銀行じゃない?

・【25卒保存版】外資系投資銀行各ハウスの特徴・選考フロー・主な最近のM&A案件まとめ

会員登録すると

このコラムを保存して

いつでも見返せます

マッキンゼー ゴールドマン 三菱商事

P&G アクセンチュア

内定攻略 会員限定公開

トップ企業内定者が利用する外資就活ドットコム

この記事を友達に教える