会員登録すると

このコラムを保存して、いつでも見返せます

こんにちは、外資就活 金融チームです。

投資銀行やM&Aアドバイザリーファームの選考過程では、業界理解や金融知識が問われることはよくあります。

そこで、

・投資銀行やM&Aアドバイザリーファームの携わっている仕事の一部を知ること

・「最近気になったM&A・資金調達は?」などの面接質問への対策をすること

を目的として始まったのが、本シリーズ。

以下では、 2020年下半期以降のHOTなM&A案件 (※)を 会社別に 数件ずつ紹介していきます。

※公表案件・完了案件の両方を含む

・M&A案件特集〈第1回 野村證券〉

・M&A案件特集〈第2回 SMBC日興証券〉

・M&A案件特集〈第3回 みずほ証券〉

・M&A案件特集〈第4回 三菱UFJモルガン・スタンレー証券〉

・M&A案件特集〈第5回 GCA(フーリハン・ローキー)〉

・M&A案件特集〈第6回 デロイト トーマツ ファイナンシャルアドバイザリー〉

・M&A案件特集〈第7回 KPMG FAS〉

・M&A案件特集〈第8回 大和証券〉

今回は、第5回 フーリハン・ローキー(旧GCA)を取り上げます。

※2021年、GCAは米国・独立系投資銀行のフーリハン・ローキーによる買収を通して同社と経営統合することが決まりました。

フーリハン・ローキー (旧GCA)

設立:1972年(旧GCAは2004年4月)

事業内容:M&Aアドバイザリーなどに特化した米系の独立系投資銀行(ブティック投資銀行)で、2021年に日系のGCAを買収・経営統合しました。その他、グループ内にはFAS部門や、プレM&A・PMIを行う部門も存在しているようですが、新卒採用をしているのはM&Aアドバイザーのみでした(※24卒の情報)。

※フーリハン・ローキーのグローバル拠点では、M&Aアドバイザリー業務等を行うCorporate Finance部門、企業再建等に関わるFinancial Restructuring部門、フェアネスオピニオンやバリュエーション等のFAS業務を行うFinancial and Valuation Advisory部門があるようです。

投資銀行部門の実績・特徴:特に数十億円~千億円規模の中型M&Aで豊富なトラックレコードを有している他、日本関連案件の中でも米州・欧州・アジアとのクロスボーダー案件が多いのも特徴です(会社HP内の案件実績ページ)。また、日本市場リーグテーブルにはランクバリュー順・案件数順の双方で安定してランクインしています。人事制度面では、M&Aアドバイザリーへの配属が確約されている点や、ブティックならではの裁量の大きさが人気を博しています。

注意点

注意点1. 面接官=プロには敵わない。ハートをつかめ。

投資銀行やM&Aアドバイザリーファームの選考では、金融の知識を問う質問として、気になったM&Aや資金調達を聞かれる機会は少なくありません。

その際、面接官=投資銀行業務のプロを唸らせることは正直難しいですが、注目案件、特にその会社が手掛けた案件について正しく言及できると、話が盛り上がり面接官からの評価を高めることに繋がります。

しかし、各社の手掛けた案件をいきなり調べるのはなかなか大変ですよね。

だからこそ、以下で紹介する案件特集に目を通して、 その会社が手掛けた注目案件+着眼点をセットで押さえることで、面接官のハートをつかむための準備をしていただきたいのです。

注意点2. 案件をただただ覚えるだけでは意味がない。

ただし、各社の案件を箇条書きに覚えるだけでは意味がありません。

それだけでは、「なぜその案件に注目したのか」や「その案件にはどのような背景があると思うか」と問われても、上手く説明できずに“浅さ”を露呈しかねないからです。

従って、それぞれの案件の着眼点や背景まで捉えて初めて、就活やその先のキャリアに繋がる知見となります。

本コラムでも着眼点をいくつか提供しますが、あくまで本コラムで「その会社の手掛けた案件を知ること」は「入口」にすぎないということは肝に銘じてください。

注意点3. 各社が非公表で手掛けた案件も多い。

本コラムでは、EDINET、TDNET、その他事業会社及び投資銀行・M&Aアドバイザリーファーム各社のIRなどで開示されている情報に基づきM&A案件を紹介しています。

しかし、実はアドバイザーが非公表のM&A案件も多いということは覚えておきましょう。

リーグテーブルも取引金額非公表の場合は仮に数百億円の資金が動いても0円で計上されますし、アドバイザー非公表の場合はその案件数にカウントされません。

プライマリーマーケットは、公表情報で全てを語るべからずです。

注意点4. ブティック投資銀行のM&Aは幅広い

ブティック投資銀行には、証券引受部署をほぼ有さずM&Aアドバイザリーなどに特化しているところが多いです。

しかしながら、M&Aと言っても第三者割当型の資金調達(スタートアップや企業再生時の資金調達)なども含まれるため、 案件内容は一般的なM&Aのイメージよりも幅広いかもしれません (※これは証券会社のM&Aアドバイザリー部署も同様です)。

また、オリジネーションとエグゼキューションの二刀流&少人数チームで仕事を行うことが多いため、個人として携わる業務も幅広くなると考えられます。

詳しくは、

などをご覧ください。

案件紹介

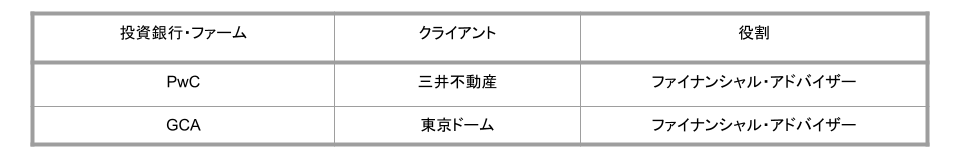

1.東京ドームによる三井不動産の傘下入り(Advisor to 東京ドーム)

2020年11月、三井不動産はTOBによって東京ドームの株式を取得し、その後20%の株式を読売新聞グループへ譲渡することを公表しました。そして、2021年4月に本件は完了しました。取引総額は約1200億円でした。

〈この案件の注目ポイント〉

・アクティビズム

・ホワイトナイトと非公開化

・シナジー

2020年1月に、東京ドーム株式の10%弱を取得したオアシス・マネジメント(以下オアシス。所謂アクティビスト・ファンド)は、東京ドームに対する経営改善提案を公表した上で、東京ドームに対して買収意図を記したレターを送信したとのことです。これ以降、東京ドームはGCAと西村あさひ法律事務所をそれぞれアドバイザーとして起用し、オアシスや複数の事業戦略パートナー候補先企業と協議を行ってきたようです。

その後同年10月に、東京ドームはオアシスから買収計画が最終段階にあるとのレターを受領しましたが、最終的に同年11月にホワイトナイトのような形で三井不動産によるTOBが開始されました。結果的には東京ドームは三井不動産と読売新聞グループを株主として非公開化を行った形ですが、 アクティビスト・ファンドとの対立が激化した際にはこのような非公開化(MBOも含む)は検討されがちなので押さえておきましょう。

また、今回は期待されるシナジーは直感的にわかりやすいかもしれません。 ➀コロナの影響で経営状況に不確実性が生じる中で中長期的な資本パートナーを獲得すること(東京ドーム目線)、➁東京ドーム周辺地区の開発で双方のノウハウを活かせること(東京ドーム・三井不動産目線)、➂主要利用者である読売巨人軍との連携強化ができること(東京ドーム・読売新聞グループ)などが挙げられます。

➁は「ららぽーと」など三井不動産系の商業施設を利用したことがある人、➂はプロ野球ファンなら身近に感じるのではないでしょうか。

なお、東京ドーム側としては、三井不動産との間では価格算定結果の上限に近い水準での交渉、更なる高値を求めるオアシスとの間では応募を巡る交渉など、絶妙な舵取りが求められた案件ではないでしょうか(ステイクホルダーを整理するとわかりやすいと思います)。

2. JSRによるエラストマー事業のENEOSへの売却(Advisor to JSR)

2021年5月、JSRは祖業であるエラストマー事業をENEOSへ売却すると公表しました。2022年4月に本件は完了しました。取引総額は1150億円前後でした。

〈この案件の注目ポイント〉

・事業再編

・アクティビズム

JSRもENEOSも 事業再編の流れ の中にある企業です。

市場環境が変化する中、JSRは祖業でもあるエラストマー事業を売却することが、同社の企業価値向上及び当該事業価値最大化に繋がると考えたとのことです。今後は、グローバル市場の成長性が大きく収益性も高いデジタルソリューション事業とライフサイエンス事業に注力するようです。別件ですが、同社は2021年9月に将来の半導体ニーズに対応すべくEVU用メタルレジストメーカーの 米国Inpria Corporationの完全子会社化 を公表しており、これもデジタルソリューション事業内の半導体材料事業強化の一環と考えられます。

ENEOS側としても、低炭素化・脱炭素化が進むにつれて化石燃料関連事業の減速が見込まれる中で、素材事業や再生可能エネルギー事業への拡大を進めています。今回のエラストマー事業買収や2021年10月に公表された ジャパン・リニューアブル・エナジー買収 は、その一環と捉えることができるでしょう。

(ちなみに、別件ですが、ENEOS関連だとNIPPOの非公開化はアクティビズムも相まって注目しておくべき案件だと思います。今後公開の三菱UFJモルガン・スタンレー証券回で扱う予定。)

また、JSRの主要株主にはバリューアクト(米国の所謂アクティビスト・ファンド)がおり、ロバート・ヘイル氏(オリンパスの社外取締役も務める)が社外取締役に就任しました。 今後はアクティビスト・ファンドと共生しながらどのような経営がなされていくのか注目が集まります。

3. ニチレイロジグループによるアイルランドNorish PLC傘下の英国Norish (N.I.) Limitedの買収(Advisor to ニチレイロジグループ)

2021年9月、ニチレイグループの低温物流事業を担うニチレイロジグループはアイルランドNorish PLC傘下の英国Norish (N.I.) Limited及びその子会社の買収を公表、同年10月に完了させました。取引金額は約75億円でした。

〈この案件の注目ポイント〉

・クロスボーダー案件

同社はこれまでも2014年のStrowmar Limitedや2020年のKevin Hancock Limitedの買収を通じて英国における通関・輸配送サービスや解凍・凍結サービスの展開を進めてきましたが、本件により冷凍倉庫事業に本格参入して保管サービスを手掛けることで、グループシナジー創出を期待しているとのことです。

このようにグローバリズムや国内市場の縮小を背景に、グローバルな事業展開や事業再編を行う企業は少なくありません。

また、GCAのトラックレコードを見ると、数十億円~数百億円の中規模クロスボーダー案件も結構多そうなので、 そうしたクロスボーダー案件ならではの逆質問をしてみるのもいいかもしれません (クロスボーダー案件ならではの苦労、他国企業との買収競争、法規制面の差異、為替の影響、コロナによる渡航制限の影響などなど)。

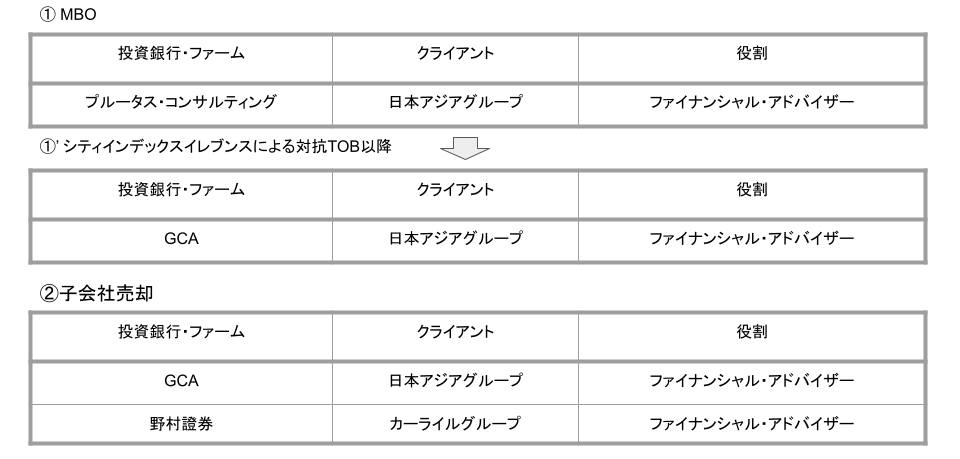

4.➀日本アジアグループのシティインデックスイレブンによる非公開化と、➁日本アジアグループによる傘下2社のカーライル・グループへの売却(Advisor to 日本アジアグループ)

2021年9月、日本アジアグループはシティインデックスイレブンスの下で非公開化を完了しました。また同年8月、日本アジアグループは傘下の国際航業及びJAG国際エナジーをカーライルグループへ売却することを公表し、同年9月に本件は完了しました。取引総額は➀が約180億円、➁が約585億円でした。

〈この案件の注目ポイント〉

・アクティビズム

・敵対的TOBと買収防衛策

・事業再編

➀2020年11年、日本アジアグループはカーライル・グループの主導によりMBOを開始しましたが、2021年2月にシティインデックスイレブンスの敵対的対抗TOBが開始されたこともあり不成立となりました。また、同年3月にはシティインデックスイレブンスの敵対的対抗TOBも買収防衛策により一旦撤回されました。なお、買収防衛策には、スコーチド・アース・ディフェンスやポイズン・ピルが用いられましたが、後者を巡ってはシティインデックスイレブンスによる差止め請求が東京地裁に認められました。

その後、同年4月にTOBが再開されると日本アジアグループ側は当初「保留」の意見表明でしたが、同年5月~7月にかけて両社は協議を重ね、買収後の経営について一定の合意形成がされたところで「賛成」の意見表明へと変更しました。そして、同年7月末にTOBは成立し、同年9月に上場廃止となりました。

当初は敵対的でしたが、対話の結果シティインデックスイレブンスと共に企業価値向上の道を歩むことを決めた日本アジアグループ。〈第3回 みずほ証券〉サカイオーベックスの非公開化案件と共に注目です。

また、特に法学部生などは、買収防衛策を巡る他のM&A案件と比較しても良さそうです。2021年だとフリージア・マクロスによる日邦産業への敵対的TOBや、アスリード・キャピタルによる富士興産への敵対的TOBと比較してもいいでしょうし、SBIによる新生銀行への敵対的TOBも注視しておくべきでしょう。

➁日本アジアグループは、当該2事業(国際航業及びJAG国際エナジー)・その他の継続事業の双方を今後成長させていくためには、財政状況を立て直すために当該2事業を他社へ売却する必要があると判断したようです。 このように資金調達や「選択と集中」という観点からも事業再編が行われることは押さえておきましょう。

また、リリース内容を見ると、上記➀のシティインデックスイレブンスともこの件についても協議を行ったようです。最終的にJAG国際エナジーを段階的譲渡する形になるなど、シティインデックスイレブンス側の要望も反映される形となっていました。

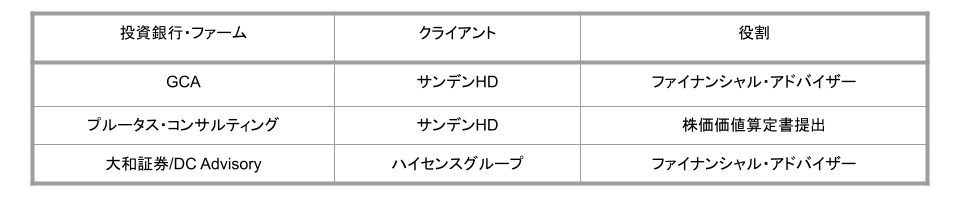

5. サンデンHDによる中国ハイセンスグループへの第三者割当増資を通した資金調達

2021年3月、自動車向け空調大手のサンデンHDは、中国ハイセンスグループへの第三者割当増資により約214億円を調達すると公表しました。本件は、約630億円の債権放棄と共に同年5月に完了し、事業再生ADRが成立しました。

〈この案件の注目ポイント〉

・スポンサー選定と第三者割当増資

・事業再生ADR

・債権放棄

サンデンHDは、市場の変化やコロナの影響で債務超過状態に陥り、2020年6月に事業再生ADR成立を目指していました。両グループとしては、車載関連事業強化や中国市場を含む海外事業再編でシナジーが見込めると考えたようです。

今回は事業再生ADRの一環としてスポンサー選定が行われました。 債務超過に陥った際には、公的整理・私的整理の他に両方の利点を融合した事業再生ADR制度というものがあります。 この存在は認知しておいてもいいと思います。スポンサー選定については〈第2回 SMBC日興証券〉レオパレス21のスポンサー選定も参照してください。

また、財務状況が悪化した際には、事業・資産売却や第三者割当増資による資金調達に加えて、債権者との協議により債権放棄や返済期限の延長などを目指すこともあります。これは投資銀行のみならず、バイサイドや商業銀行(メガバンクなど)を目指される方も知っておいて損はないと思います。

追記

あまりリリースが無くて題材として扱いませんでしたが、HPによると CVCキャピタル・パートナーズによるトライグループ買収 でもトライグループ側のファイナンシャル・アドバイザーだったようです。取引総額は約1100億円とのことです。

このシリーズを正しく活かそう

今回のフーリハン・ローキー (旧GCA)のM&A案件特集、いかがだったでしょうか。

繰り返しになりますが、この記事はあくまで企業研究のただの「入口」であり、公表情報はその会社が手がけている事業のうち氷山の一角にすぎないことを忘れないようにしてください。

従って、今後は、「なぜその案件に注目したのか」「その案件にはどのような背景があると思うか」を自らの言葉で説明できるように整理することや、1つの案件でその会社を知ったつもりにならないことが大切です。

この記事が皆さんのインターン選考・本選考対策に役立つと共に、投資銀行・M&Aアドバイザリーファームへ更なる興味に繋がると嬉しいです。

・M&A案件特集〈第1回 野村證券〉

・M&A案件特集〈第2回 SMBC日興証券〉

・M&A案件特集〈第3回 みずほ証券〉

・M&A案件特集〈第4回 三菱UFJモルガン・スタンレー証券〉

・M&A案件特集〈第5回 GCA(フーリハン・ローキー)〉

・M&A案件特集〈第6回 デロイト トーマツ ファイナンシャルアドバイザリー〉

・M&A案件特集〈第7回 KPMG FAS〉

・M&A案件特集〈第8回 大和証券〉

なお、他の投資銀行・M&Aアドバイザリーファームのものも今後順次公開する予定なので、楽しみにしていてください!

・【投資銀行部門別解説シリーズ1】資本市場部・投資銀行部がやっていること【25卒必見】

・【外銀IBD】投資銀行部門の業務内容・求める人材・選考方法について徹底解説

・【25卒保存版】人気投資銀行(外資系/日系)のWebテスト・テストセンター・筆記試験対策まとめ

・【IBD志望必見】外銀IBDインターン面接の攻略法〜過去に出題された質問 / 解答例〜

・早期選考迫る!日系投資銀行各社の特色(強み・教育制度・年収)まとめ<各社比較編Part1>

・早期選考迫る!日系投資銀行の特色(強み・教育制度・年収)まとめ➁<各社比較編Part2>

・日系投資銀行の特徴・魅力を徹底解説|外資系投資銀行だけが投資銀行じゃない?

・【25卒保存版】外資系投資銀行各ハウスの特徴・選考フロー・主な最近のM&A案件まとめ

会員登録すると

このコラムを保存して

いつでも見返せます

マッキンゼー ゴールドマン 三菱商事

P&G アクセンチュア

内定攻略 会員限定公開

トップ企業内定者が利用する外資就活ドットコム

この記事を友達に教える