会員登録すると

このコラムを保存して、いつでも見返せます

こんにちは、外資就活 金融チームです。

投資銀行やM&Aアドバイザリーファームの選考過程では、業界理解や金融知識が問われることはよくあります。

そこで、

・投資銀行やM&Aアドバイザリーファームの携わっている仕事の一部を知ること

・「最近気になったM&A・資金調達は?」などの面接質問への対策をすること

を目的として始まったのが、本シリーズ。

以下では、 2020年下半期以降のHOTなM&A案件 (※)を 会社別に 数件ずつ紹介していきます。

※公表案件・完了案件の両方を含む

・M&A案件特集〈第1回 野村證券〉

・M&A案件特集〈第2回 SMBC日興証券〉

・M&A案件特集〈第3回 みずほ証券〉

・M&A案件特集〈第4回 三菱UFJモルガン・スタンレー証券〉

・M&A案件特集〈第5回 GCA(フーリハン・ローキー)〉

・M&A案件特集〈第6回 デロイト トーマツ ファイナンシャルアドバイザリー〉

・M&A案件特集〈第7回 KPMG FAS〉

・M&A案件特集〈第8回 大和証券〉

今回は、第8回 大和証券を取り上げます。

大和証券

設立:1999年4月(前身の藤本ビルブローカーは1902年5月に開業。また、現在の体制は2012年4月にホールセール機能を担っていた大和証券キャピタル・マーケッツを大和証券が吸収合併して確立)

事業内容:独立系の総合証券会社。2012年に大和証券と大和証券キャピタル・マーケッツとが合併して以降は、リテールからホールセール(投資銀行業務やグローバルマーケッツ業務)まで幅広く手がけています。22卒時点では、総合コース(リテール業務)、総合職部門別コース(フィナンシャル・テクノロジー、財務・リスク管理、マーケット業務、IT業務、インベストメント・バンキング業務、リサーチ業務)、博士課程後期修了者対象の総合職部門別エキスパート・コース(デジタルIT、高度金融)、カスタマーサービス職(コンタクトセンター)という形で募集がありました。

投資銀行部門の実績・特徴:中型M&Aや株式関連業務において豊富な実績を有しています。M&Aアドバイザリーでは、銀行系のようなメインバンク由来の案件獲得はないものの、オリジネーション能力や「DCアドバイザリー」のグローバルネットワークを活かして、一般的なM&Aから敵対的買収やクロスボーダー案件まで幅広く手がけているのが特徴です(大和証券/DCアドバイザリー 案件実績)。会社としては、今後も中型M&A分野を強化する方針を示しています。また、IPO業務・ECM業務では、強固な国内リテール網(投資家へのリーチ)を活かして、日本市場リーグテーブルにおいて近年トップ層にランクインしています。

人事制度面では、総合職部門別コースにて新卒採用された場合は投資銀行部門に初期配属される(ただし配属部署は入社後確定)こととなりますが、大和証券はリテール部門から投資銀行部門への異動が他の証券会社よりも多いと言われているので、通常の総合コースで採用された場合でも入社数年後に投資銀行部門に行くチャンスは比較的ありそうです(狭き門であることに変わりはないと思いますが)。

ちなみに、投資銀行部門においても、ワークライフバランスが業界内では比較的良い点や、産休育休制度が整っており女性も働きやすい点などが好評です。

外資就活 大和証券企業ページ

注意点

注意点1. 面接官=プロには敵わない。ハートをつかめ。

投資銀行やM&Aアドバイザリーファームの選考では、金融の知識を問う質問として、気になったM&Aや資金調達を聞かれる機会は少なくありません。

その際、面接官=投資銀行業務のプロを唸らせることは正直難しいですが、注目案件、特にその会社が手掛けた案件について正しく言及できると、話が盛り上がり面接官からの評価を高めることに繋がります。

しかし、各社の手掛けた案件をいきなり調べるのはなかなか大変ですよね。

だからこそ、以下で紹介する案件特集に目を通して、 その会社が手掛けた注目案件+着眼点をセットで押さえることで、面接官のハートをつかむための準備をしていただきたいのです。

注意点2. 案件をただただ覚えるだけでは意味がない。

ただし、各社の案件を箇条書きに覚えるだけでは意味がありません。

それだけでは、「なぜその案件に注目したのか」や「その案件にはどのような背景があると思うか」と問われても、上手く説明できずに“浅さ”を露呈しかねないからです。

従って、それぞれの案件の着眼点や背景まで捉えて初めて、就活やその先のキャリアに繋がる知見となります。

本コラムでも着眼点をいくつか提供しますが、あくまで本コラムで「その会社の手掛けた案件を知ること」は「入口」にすぎないということは肝に銘じてください。

注意点3. 各社が非公表で手掛けた案件も多い。

本コラムでは、EDINET、TDNET、その他事業会社及び投資銀行・M&Aアドバイザリーファーム各社のIRなどで開示されている情報に基づきM&A案件を紹介しています。

しかし、実はアドバイザーが非公表のM&A案件も多いということは覚えておきましょう。

リーグテーブルも取引金額非公表の場合は仮に数百億円の資金が動いても0円で計上されますし、アドバイザー非公表の場合はその案件数にカウントされません。

プライマリーマーケットは、公表情報で全てを語るべからずです。

注意点4. 投資銀行の仕事はM&A以外にも幅広い

投資銀行は、M&Aアドバイザリーだけではなく、市場からの資金調達等も行っています。

※M&Aでも第三者割当型の資金調達は行われますが、キャピタルマーケット業務では市場=幅広い投資家からの資金調達が行われます。

また、社内ではカバレッジチームと各プロダクトチームに分かれており、それぞれで担う役割が異なります。

詳しくは、

などをご覧ください。

案件紹介

1.カーライルによるおやつカンパニーのD Capitalへの譲渡

2022年12月、カーライルが保有するスナック菓子メーカーのおやつカンパニーを D capitalに譲渡することを発表しました。

〈この案件の注目ポイント〉

・事業継承から変革

M&Aの目的として、事業継承というものがあります。自分達の事業を他社で引き継いでもらうことで、他社の持つ強みと掛け合わせて更なる利益を生み出すのが目的です。おやつカンパニー社長が更なる成長を目指して事業継承を決断しました。これが、2014年の出来事でこの時、おやつカンパニーはカーライルが保有することとなりました。

事業継承がうまくいき、売上は約4倍にまでのぼりました。そこから、更なる利益を求めた際に出てきたのが、D capitalです。D capitalではDXを得意分野としており、 成長したおやつカンパニーをDXの観点からさらに成長させよう と考え取引に動きました。

今後もこのようなファンドによる買収などが多くなってくると考えられます。

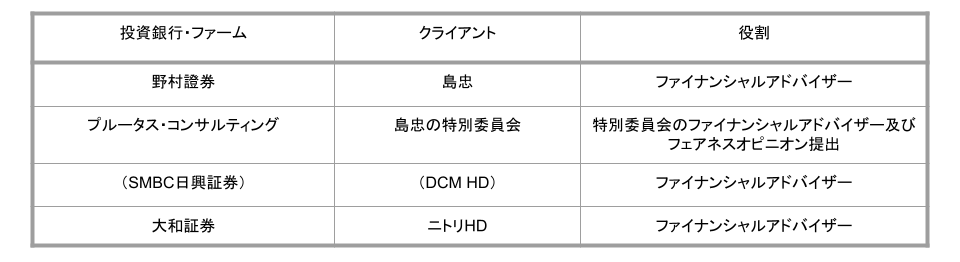

2.【企業買収・買収競争】 ニトリHDによる島忠の買収(Advisor to ニトリHD)

2020年10月、ホームセンター同業のDCM HDが島忠へのTOB(島忠は当初賛同表明)を開始していましたが、その後ニトリHDもより高い価格でのTOBを通じて島忠を買収すると公表しました(島忠は最終的にこちらに賛同表明)。同年12月にニトリHD側のTOBが成立し、2021年3月に島忠は上場廃止となりました。完全子会社化まで含む取引総額は約2150億円でした。

〈この案件の注目ポイント〉

・買収競争

まずは島忠の立場から見てみましょう。

2000年以降の国内ホームセンター市場は、成熟と店舗数増加の結果、収益性が低下していました。特に島忠については原価率の高さという問題も抱えていたようです。こうした中、島忠は規模拡大とPB商品強化の必要性を認識していたものの、単独での施策には限界があると考え、M&Aを検討するようになったとのことです。

そうした中、2020年9月に同業大手のDCM HDによる買収報道がありました。

この報道を機に、家具・インテリア事業を展開するニトリHDは、ホームセンター事業への参入などを理由に島忠の買収を本格検討し始め、同年10月にDCM HDが1株4200円でTOBを開始した後にニトリも1株5500円でTOBを開始するという流れになりました。

さて、今回の対抗TOBにおけるポイントは以下の通りです。

リリースによると、DCM HDによる島忠へのTOBには、対抗買収提案者(今回の場合はニトリHDなど)への接触制限や取引保護条項が一切含まれていませんでした。これは、島忠やその株主にとって、より有利な条件(価格など)・より企業価値向上に資する内容(シナジーなど)を提示した買収者を制約なく選べることを意味します。

こうした契約内容は、細かい問題に見えるかもしれませんが、M&Aの構図(買い手 vs 売り手)では非常に重要になりますし、ファイナンシャルアドバイザーがケアするポイントでもあります。

また、買収者にとってはメリットを下回るコストでの買収が原則ですから、今回DCM HDが買付価格を引き上げなかったのは「〇〇円以下なら買収したいが、それ以上だと自社にとって高値掴みになる/財務状況を過度に悪化させてしまう」という考えによるものだったのでしょう。逆にいえば、ニトリHDはDCM HDよりも大きいシナジーを生み出す自信があったからこそ1株5500円という価格設定ができたとも捉えられます。

さて最近では、〈第4回 三菱UFJモルガン・スタンレー証券〉ココカラファインを巡るマツモトキヨシHDとスギHDの買収競争(大和証券はマツモトキヨシHD側FAで関与)、関西スーパーマーケットを巡るエイチ・ツー・オー リテイリングとオーケーの買収競争などもあったので、これら案件についても存在は押さえておくと良いと思います。

3. 【出資・敵対的TOB】 日本製鉄による東京製綱への敵対的TOB(Advisor to 日本製鉄)

2021年1月、日本製鉄はTOBを通じて東京製鋼への出資比率を引き上げることを公表しました。同年3月にTOBは成立しました。

取引金額は約24億円でした。

〈この案件の注目ポイント〉

・敵対的買収

・独占禁止法

日本製鉄は、東京製綱の経営不振やガバナンス不全を理由に、同社への出資比率を9.9%から19.9%まで引き上げることを目指してTOBを実施しました。これに対して東京製綱が、一般株主との利益相反、材料調達が制約されることによる競争力・収益力への影響、成長戦略の相違などを理由に「反対」の意見表明をしたことで、敵対的TOBとなりました。

近年はアクティビストによる敵対的買収のみならず、このような事業会社による敵対的買収も増加しています(コロワイドによる大戸屋HDへの敵対的TOB、前田建設工業による前田道路への敵対的TOB、伊藤忠商事によるデサントへの敵対的TOB、コクヨによるぺんてるへの敵対的買収(不成立)、など)。

利害関係や業界レピュテーションを懸念して従来は敵対的買収の買い手側FAを引き受けない傾向にあった大手投資銀行ですが、こうした流れを受けて近年はやや対応が柔軟になってきたかなという印象を受けます。特に、大和証券のような非銀行系証券や独立系ファームは、銀行系証券(FG内の融資関係などで制約が多い)と比較すると敵対的買収や非友好的M&Aの買い手側FAにも就きやすい立場とも考えられます(案件の大変さや上記の懸念を踏まえると、好んで就くことは今後もないと思いますが、必要に応じて就くというスタンスにはなるでしょう)。実際、大和証券Gの田中社長はロイター通信とのインタビューで、「是々非々で考えていく」という考えを示しています。

また、本件は敵対的TOB成立後に、独占禁止法の観点から指摘が入ったことでも注目を集めました。出資比率を持分法適用外の19.9%に留めはしたものの、公正取引委員会から「結合関係」を指摘されたのです。これを受けて、日本製鉄は条件が整い次第東京製綱への出資比率を10%以下に引き下げる(それまでは議決権行使を10%以下に抑える)ことを表明しました。

このように独占禁止法の観点からM&Aに「待った」がかかることは国際的にも多々あり、特にグローバル企業同士の合併では各国での承認が必要となるため、法務面でのアプローチも非常に重要となります。更に、近年は巨大IT企業の誕生を背景に審査厳格化の流れも見られます。

ちなみに、直近で独占禁止法関連で注目を集めたM&Aとしては、エヌビディアによるアーム買収(英国当局:安全保障上の懸念、米国当局:反トラスト法上の懸念違反→破談となった模様)、〈第1回 野村證券〉セブン&アイHDによるスピードウェイの買収(米国当局:反トラスト法上の懸念→一部店舗売却で承認)、フェイスブック(現・メタ)関連(米国当局:反トラスト法上の懸念→インスタグラムとワッツアップの売却を求める提訴)、韓国現代重工業による韓国大宇造船海洋の買収(EU当局:競争法上の懸念→破談となった模様)などがあります。

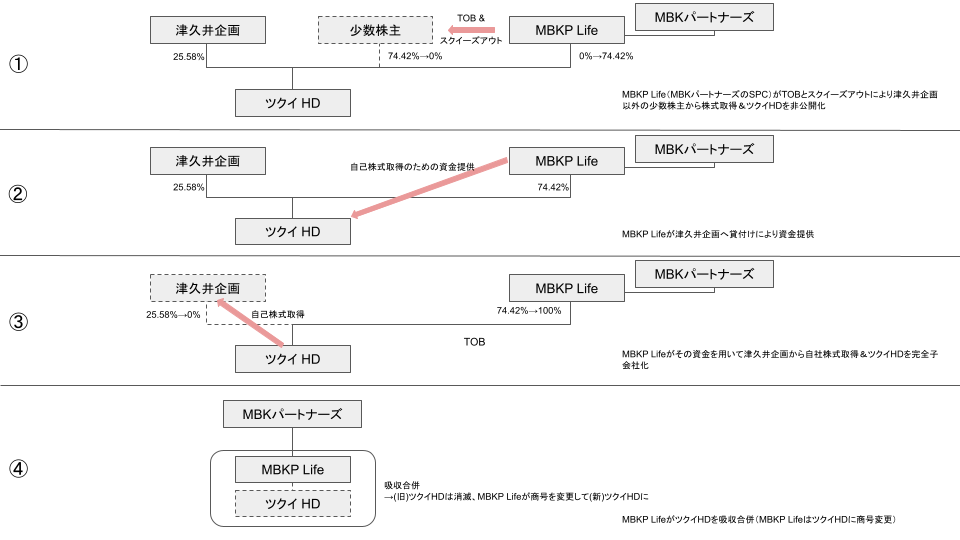

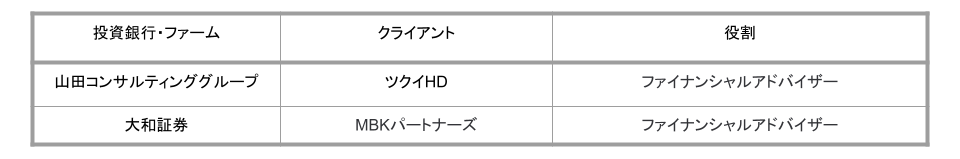

4. 【企業買収・TOB】 MBKパートナーズによるツクイHDの買収(Advisor to MBKパートナーズ)

2021年2月、MBKパートナーズはTOBを通じてツクイHDを買収すると公表しました。自己株式取得まで含めた取引総額は約626億円でした。

〈この案件の注目ポイント〉

・PEファンド案件

・少数株主の利益尊重(スキーム)

・介護業界動向

・創業家からの承継

2020年10月、介護業界大手ツクイHDの筆頭株主である津久井企画(創業家の資産管理会社)がツクイHDの保有株式を売却すべくいくつかの買収候補先に打診したことをきっかけに、本件は本格的に動きました。

その後、買収価格条件が最も高く、日本における投資実績も豊富(弥生、ユー・エス・ジェイ、インボイス、コメダ、TASAKI、アコーディア・ゴルフ、黒田電気、ゴディバ・ジャパン)なMBKパートナーズが最終買付候補者に選定されることとなりました。

ツクイHDとしても、MBKパートナーズの傘下に入ることが経営にプラスになると考えられること、また買収条件が少数株主の利益を尊重したものであると考えられることから、堂買収に「賛同」を表明しました。

では、経営にプラスになるという点についてもう少し詳しく説明します。ツクイHDは、短期的にはコロナ禍のデイサービス利用減少などによる収益悪化という問題を抱えており、長期的には少子高齢化で需要増加が見込まれる一方で、介護報酬改定や人材不足などの業界構造上の懸念も抱えていました。そのため、MBKパートナーズの傘下に入ることによって、同ファンドの経営資源・ノウハウを活用できること、非公開化により市場環境の変化に対応しうる迅速な経営意思決定体制を構築できることなどプラス面が大きいと考えたようです。いかにもPEファンド案件らしいですね。

次に、少数株主の利益が尊重されているという点についてもう少し詳しく説明します。本件では、特別委員会の設置、適切な検討・協議・交渉・意思決定過程、正当な対価(十分なプレミアム、適切なバリュエーション)、マジョリティオブマイノリティ条件、対抗的買収機会の確保、十分な買付期間、適切な情報開示などが満たされており、少数株主の利益を損なっていないと判断されたようです。

〔おまけ ※スキーム上の工夫もあるよという話〕

更に、細かいスキームの話をすると、➀MBKP Life(MBKパートナーズのSPC)がTOBとスクイーズアウトにより津久井企画以外の少数株主から株式取得&ツクイHDを非公開化→➁MBKP Lifeが津久井企画へ貸付けにより資金提供→➂MBKP Lifeがその資金を用いて津久井企画から自社株式取得&ツクイHDを完全子会社化→➃MBKP LifeがツクイHDを吸収合併(MBKP LifeはツクイHDに商号変更)という流れになっていました。なぜTOB(➀)と津久井企画からの自己株式取得(➂)とを分けたのかというと、みなし配当の益金不算入規定適用を利用するためとのことです。この節税効果により、買収総額を変えずに少数株主に対してより高い価格でTOBができたようです。

私はこの分野に詳しくはないのですが、会計・税務に興味のある方はこういう方面から案件を考察してみても良いのではないでしょうか。

また、介護業界では、他にも〈第6回 デロイト トーマツ ファイナンシャルアドバイザリー〉ニチイ学館のMBOや、ユニゾン・キャピタルによるN・フィールドの買収、ユニマットライフによるユニマット リタイアメント・コミュニティの買収(大和証券はユニマット リタイアメント・コミュニティ側FAとして関与)などがありました。

ちなみに、本件も創業家絡みですが、ニチイ学館の案件とは違いMBOではなく創業家のイグジット(創業家からの承継)要素の強い案件だったので、混同しないように注意しましょう。

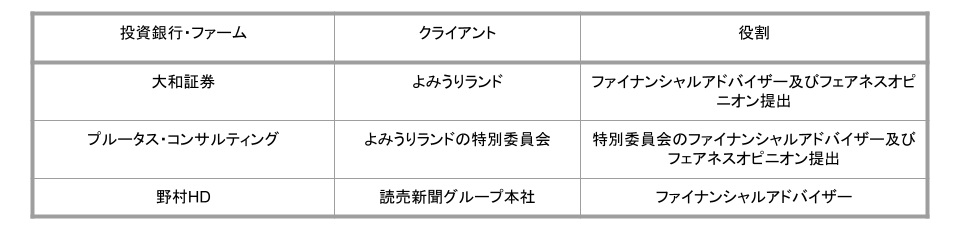

5. 【企業買収・TOB】 読売新聞グループ本社によるよみうりランドの完全子会社化(Advisor to よみうりランド)

2020年11月、読売新聞グループ本社はTOBを通じてよみうりランドを買収すると公表しました。同年12月にTOBは成立し、翌2021年3月によみうりランドは上場廃止及び読売新グループ本社の完全子会社となりました。取引総額は約389億円でした。

〈この案件の注目ポイント〉

・コロナの影響

・非公開化

・レジャー業界動向

読売新聞グループ本社は、間接保有を含めて元々よみうりランドの株式の約33.9%を保有していましたが、今回同社を完全子会社化することとしました。

まず、よみうりランドの立場を簡単に説明します。同社は2019年までは順調に来場者数を伸ばしていましたが、コロナ禍によって状況は一変しました。しかし、このように足元の業績が芳しくなくコロナ収束も読めない中でも、将来の成長に向けて大規模な投資が必要と考えているとのことです。こうした状況下での大規模投資は更なる財務的リスクも伴いますので、一般株主との利益相反回避のために非公開化が有効と考えたようです。加えて、読売新聞グループ本社の保有する経営資源(発信力や読売巨人軍など)を活かすことでシナジーも期待しているようです。

また、読売新聞グループ本社としては、よみうりランドを傘下に置くことでエンターテインメント事業強化につなげたいという狙いがあるようです。他にも、読売新聞グループ本社は〈第5回 GCA(フーリハン・ローキー)〉東京ドームによる三井不動産の傘下入りに付随して東京ドームの株式の20%を取得するなどしており、レジャー・エンタメ・不動産関連の強化方針が伺えます。こうした流れは、近鉄グループHDや西武HDなどの鉄道系企業がレジャー施設やホテルの売却を進める流れと逆行しており、事業間の相性やシナジーが時代と共に変わりつつある一例なのかなとも思います。

6. 【事業買収・クロスボーダー】 デジタルエッジによる伊藤忠デジタルソリューションズのデータセンター資産の譲受(Advisor to デジタルエッジ)

2021年12月、デジタルエッジは伊藤忠デジタルソリューションズのデータセンター5拠点を譲受すると公表しました。取引総額は約241億円でした。

〈この案件の注目ポイント〉

・クロスボーダー案件

本件は、伊藤忠デジタルソリューションズ・デジタルエッジ・関電エネルギーソリューション3社の戦略的パートナーシップの一環として行われました。3社は、役割を分担することで、データセンターを主軸としたクラウドサービス事業の効率的な運営を目指しているようです。

また、本件はアジア圏とのクロスボーダー案件でもありました。

大和証券のM&Aチームは「DCアドバイザリー」のブランド名の下で欧米だけでなくアジア圏での展開も重視しており、外資系にこそ及ばないもののグローバルネットワークを構築し続けています。本件でシンガポールのデジタルエッジ側FAを担ったことから、そうした部分が垣間見えるのではないでしょうか。

このシリーズを正しく活かそう

今回の大和証券のM&A案件特集、いかがだったでしょうか。

繰り返しになりますが、この記事はあくまで企業研究のただの「入口」であり、公表情報はその会社が手がけている事業のうち氷山の一角にすぎないことを忘れないようにしてください。

従って、今後は、「なぜその案件に注目したのか」「その案件にはどのような背景があると思うか」を自らの言葉で説明できるように整理することや、1つの案件でその会社を知ったつもりにならないことが大切です。

この記事が皆さんのインターン選考・本選考対策に役立つと共に、投資銀行・M&Aアドバイザリーファームへ更なる興味に繋がると嬉しいです。

・M&A案件特集〈第1回 野村證券〉

・M&A案件特集〈第2回 SMBC日興証券〉

・M&A案件特集〈第3回 みずほ証券〉

・M&A案件特集〈第4回 三菱UFJモルガン・スタンレー証券〉

・M&A案件特集〈第5回 GCA(フーリハン・ローキー)〉

・M&A案件特集〈第6回 デロイト トーマツ ファイナンシャルアドバイザリー〉

・M&A案件特集〈第7回 KPMG FAS〉

・M&A案件特集〈第8回 大和証券〉

なお、他の投資銀行・M&Aアドバイザリーファームのものも今後順次公開する予定なので、楽しみにしていてください!

・【投資銀行部門別解説シリーズ1】資本市場部・投資銀行部がやっていること【25卒必見】

・【外銀IBD】投資銀行部門の業務内容・求める人材・選考方法について徹底解説

・【25卒保存版】人気投資銀行(外資系/日系)のWebテスト・テストセンター・筆記試験対策まとめ

・【IBD志望必見】外銀IBDインターン面接の攻略法〜過去に出題された質問 / 解答例〜

・早期選考迫る!日系投資銀行各社の特色(強み・教育制度・年収)まとめ<各社比較編Part1>

・早期選考迫る!日系投資銀行の特色(強み・教育制度・年収)まとめ➁<各社比較編Part2>

・日系投資銀行の特徴・魅力を徹底解説|外資系投資銀行だけが投資銀行じゃない?

・【25卒保存版】外資系投資銀行各ハウスの特徴・選考フロー・主な最近のM&A案件まとめ

会員登録すると

このコラムを保存して

いつでも見返せます

マッキンゼー ゴールドマン 三菱商事

P&G アクセンチュア

内定攻略 会員限定公開

トップ企業内定者が利用する外資就活ドットコム

この記事を友達に教える