会員登録すると

このコラムを保存して、いつでも見返せます

こんにちは、外資就活 金融チームです。

投資銀行やM&Aアドバイザリーファームの選考過程では、業界理解や金融知識が問われることはよくあります。

そこで、

・投資銀行やM&Aアドバイザリーファームの携わっている仕事の一部を知ること

・「最近気になったM&A・資金調達は?」などの面接質問への対策をすること

を目的として始まったのが、本シリーズ。

以下では、 2020年下半期以降のHOTなM&A案件 (※)を 会社別に 数件ずつ紹介していきます。

※公表案件・完了案件の両方を含む

・M&A案件特集〈第1回 野村證券〉

・M&A案件特集〈第2回 SMBC日興証券〉

・M&A案件特集〈第3回 みずほ証券〉

・M&A案件特集〈第4回 三菱UFJモルガン・スタンレー証券〉

・M&A案件特集〈第5回 GCA(フーリハン・ローキー)〉

・M&A案件特集〈第6回 デロイト トーマツ ファイナンシャルアドバイザリー〉

・M&A案件特集〈第7回 KPMG FAS〉

・M&A案件特集〈第8回 大和証券〉

今回は、第7回 KPMG FASを取り上げます。

KPMG FAS

設立:2001年9月

事業内容:あずさ監査をバックグラウンドに持つFASで、M&Aや不正会計調査をはじめとした財務関連サービスを幅広に提供しています。特にM&Aについては、投資銀行と同様のファイナンシャルアドバイザリー(以下FA)以外にも、バリュエーションや財務・税務デューディリジェンス、プレM&A・ビジネスデューディリジェンス・PMIなどFASならではの多種多様な業務を行っています。なお、24卒時点で新卒採用している職種は、こうしたM&A関連の部署に配属されるM&A・戦略コンサルタント枠と、不正会計調査などを行う部署に配属されるフォレンジックコンサルタント枠(夏選考のみ)がありました。

投資銀行部門の実績・特徴:中型M&Aで豊富なトラックレコードを有しており、特に直近はMBO案件を多くこなしている印象です。日本市場M&Aリーグテーブルにはランクバリュー順・案件数順共に毎年登場しています。人事制度的には、24卒時点の採用人数は多くないので、配属リスクもさほど大きくないと考えられます(※勿論、希望部署・希望業務以外に配属される可能性も無くはありません。逆に言うと、FASならではの業務を担当するチャンスもあると捉えることもできるでしょう)。また、特にFAについては、FASの中ではフェアネスオピニオンのみや特別委員会FAなど限定的な役割での案件関与は比較的少ないことから、案件アサインリスクもFASの中では低い方だと思います。なお、24卒が新卒3期生となるようです。

注意点

注意点1. 面接官=プロには敵わない。ハートをつかめ。

投資銀行やM&Aアドバイザリーファームの選考では、金融の知識を問う質問として、気になったM&Aや資金調達を聞かれる機会は少なくありません。

その際、面接官=投資銀行業務のプロを唸らせることは正直難しいですが、注目案件、特にその会社が手掛けた案件について正しく言及できると、話が盛り上がり面接官からの評価を高めることに繋がります。

しかし、各社の手掛けた案件をいきなり調べるのはなかなか大変ですよね。

だからこそ、以下で紹介する案件特集に目を通して、 その会社が手掛けた注目案件+着眼点をセットで押さえることで、面接官のハートをつかむための準備をしていただきたいのです。

注意点2. 案件をただただ覚えるだけでは意味がない。

ただし、各社の案件を箇条書きに覚えるだけでは意味がありません。

それだけでは、「なぜその案件に注目したのか」や「その案件にはどのような背景があると思うか」と問われても、上手く説明できずに“浅さ”を露呈しかねないからです。

従って、それぞれの案件の着眼点や背景まで捉えて初めて、就活やその先のキャリアに繋がる知見となります。

本コラムでも着眼点をいくつか提供しますが、あくまで本コラムで「その会社の手掛けた案件を知ること」は「入口」にすぎないということは肝に銘じてください。

注意点3. 各社が非公表で手掛けた案件も多い。

本コラムでは、EDINET、TDNET、その他事業会社及び投資銀行・M&Aアドバイザリーファーム各社のIRなどで開示されている情報に基づきM&A案件を紹介しています。

しかし、実はアドバイザーが非公表のM&A案件も多いということは覚えておきましょう。

リーグテーブルも取引金額非公表の場合は仮に数百億円の資金が動いても0円で計上されますし、アドバイザー非公表の場合はその案件数にカウントされません。

プライマリーマーケットは、公表情報で全てを語るべからずです。

注意点4. FASの仕事は幅広い

FASの仕事は、デューディリジェンスやバリュエーションに特化した業務や、プレM&A・PMI、フォレンジック業務、官公庁案件など、M&Aファイナンシャルアドバイザリー(FA)以外にもかなり幅広いです。

また、M&Aリーグテーブルに計上されている案件を見ても、投資銀行と役割の異なるもの(特別委員会FA、バリュエーション中心の関与など)やFASが担当しがちな案件(MBOのSellsideなど)も目立ちます。

そうした違いを押さえてFASならではの志望動機を練ると良いでしょう。

※投資銀行とFASの比較は、優劣ではなく志向性次第です。

などをご覧ください。

案件紹介

1. 【MBO 】 ピーシーデポのMBO (Advisor to ピーシーデポ)

2023年5月、ピーシーデポはMBOで株式を非公開化することを公表しました。取引額は最大で約160億円になる見込みです。

〈この案件の注目ポイント〉

・MBO

・事業見直し

今回のコラムでは、MBOを3つ紹介しています。MBOについては、詳しくは次の事例で紹介していますが、簡単には経営見直しをする際に素早く意思決定ができることにメリットがあります。

また、今回のMBOの背景としてはピーシーデポは店舗展開に依存しており、近年普及しているネット販売との比較から転換期を迎えています。その時に、短期的な利益や動向に左右されない長期的な改革に向けてMBOを行います。株主がいる場合、株主はその企業がいかに利益を出していくかに注目しています。そのような点からも、MBOは経営立て直しの際に行われることが多いのです。

2. 【MBO】 AOI TYO HDのMBO (Advisor to AOI TYO HD)

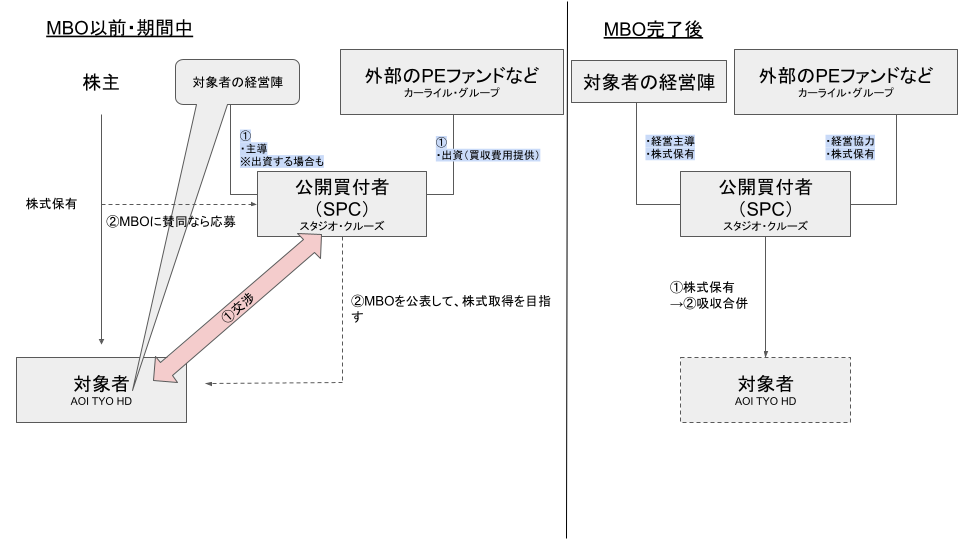

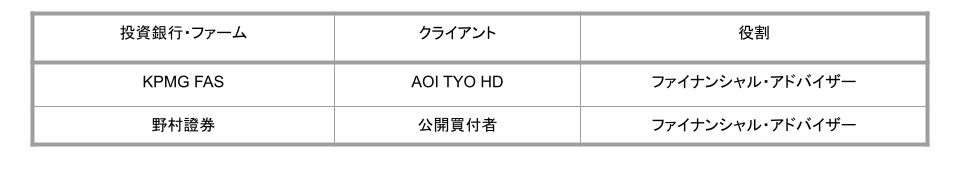

2021年5月、AOI TYO HDの経営陣は、カーライル・グループが出資するSPC:スタジオ・クルーズを公開買付者として、AOI TYO HDを非公開化すると公表しました。同年9月にAOI TYO HDは上場廃止されました。取引総額は約214億円でした。

〈この案件の注目ポイント〉

・PEファンドと協力したMBO

・MBOのファイナンス(エクイティ、メザニン、ローン)

・現経営陣によるコミットメント

近年のM&A市場では、 上場維持コストの上昇や経営意思決定の迅速化を理由とする中堅上場会社のMBO(以下➀のパターン)が増えています 。

こうした背景もあり、 KPMG FASのトラックレコードにおいてもMBO案件が結構多いです (例えば、本案件の他、次に紹介する「片倉工業のMBO」や以前紹介した 〈第3回 みずほ証券〉サカイ繊維によるサカイオーベックスの非公開化など)。 従って、MBOの大まかなイメージを押さえておくと良いでしょう。

MBOは、経営陣などが自社の株式を買い取る取引のことで、今回のような ➀上場企業の非公開化 (経営陣が市場の株主から株式を買い取って非公開化)や、 ②親会社からのカーブアウト (子会社の経営陣が親会社から株式を買い取って独立)などで用いられます。これらの際は、経営陣個人ではなく経営陣が出資するSPCが買収者となることも多いです。

以下、本案件について簡単に説明します。テレビCM制作等を手掛けているAOI TYO HD(及びその傘下企業)は、短期的にはパンデミックに伴う広告市場の低迷、長期的にはCM媒体の変化といった市場動向に直面していました。そこで、同社の経営陣は、カーライルグループと手を組んで同社を非公開化することで、機動的な経営やカーライル・グループが有する経営資源の活用を進め、中長期的な収益性・企業価値の向上を目指そうというわけです。

ちなみに、 AOI Pro.制作作品ページや TYOの制作作品ページを見てみると、結構見覚えのあるCMや番組が…!

また、本案件におけるMBOの買収資金調達は、次に紹介する「片倉工業のMBO」とは異なり、カーライル・グループによる出資が中心となりました。具体的には、カーライル・グループがSPCに対して約147億円を限度額とする出資、ファイブスター・メザニンがSPCに対して約60億円を限度額とするメザニンファイナンス、みずほ銀行と三菱UFJ銀行がそれぞれ77億円と33億円を限度額とする融資を行うとのことです。

本案件のようにMBOに際してPEファンドが資金提供・経営協力を行う案件は結構あります。

なお、非公開化完了後にスタジオ・クルーズとAOI TYO HDは吸収合併(スタジオ・クルーズを吸収合併存続会社とする)を行う予定とのことです。その合併後の会社に対して現AOI TYO HDの経営陣は少額出資を行い、最終的には同経営陣とカーライルグループによる経営体制が整う計画であるとのことです。

このように経営陣が残留するM&Aでは、株式保有を通して経営陣の継続的なコミットメントが動機付けされることがあります。エグゼキューション過程のM&Aスキーム内においても、その後のPMIに繋がる要素が含まれているというのは覚えておくと良いと思います。

3. 【MBO ※不成立】 片倉工業のMBO (Advisor to 片倉工業)

※2022年1月12日時点で、MBO不成立が公表されたことに伴い、一部変更・追記を行いました。

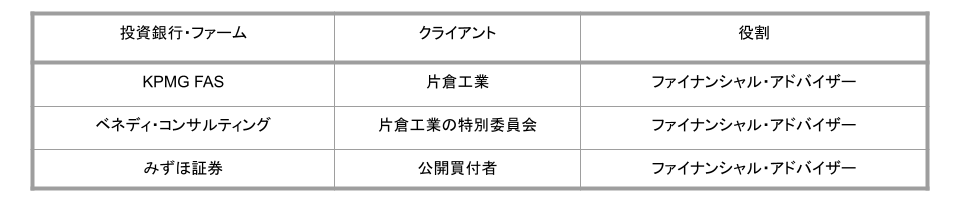

2021年11月、片倉工業の経営陣は、佐野氏・上甲氏が出資するSPC:かたくらを公開買付者として、片倉工業を非公開化すると公表しました。本案件のTOB終了期間は当初同年12月でしたが、後述するアクティビスト・ファンドの動きもあり2022年1月に延期、結果的にMBOは不成立となりました。取引金額は、MBO全体が完了すれば約700億円となる見込みでした。

〈この案件の注目ポイント〉

・MBO

・アクティビスト・ファンドの動向

・MBOのファイナンス(ローン)

こちらも中堅上場企業のMBO案件でした。

確かに、MBO案件は、純粋な企業間のM&A(事業買収・企業買収)と比較すると華やかさはないように思われるかもしれません(これは、特に上記➀のパターンでは、一般的なM&Aで想定されるような競争入札による買収競争や売り手・買い手企業間のピリついた交渉などが少ない印象などがその理由かと思います)。

しかし、 MBO不成立や対抗TOBの可能性もあるため、実際には油断ができない取引であることに変わりありません 。仮に対抗TOBをかけられれば、ピリついた買収競争に発展する可能性もあります。( 〈第5回 GCA (フーリハン・ローキー)〉日本アジアグループのシティインデックスイレブンスによる非公開化は、当初MBO時のプルータス・コンサルティングの算定価格を安いと判断したシティインデックスイレブンスが対抗TOBを開始&MBO不成立→ピリついた交渉へ発展、というわかりやすい例でしょう)。

従って、買付者側(経営陣側)FAは対象会社側に加えて主要な少数株主との交渉、対象会社側(売り手側)FAは独立性のある価格算定と交渉など少数株主の利益保護に繋がる仕事がそれぞれ求められます。

さて、本案件もMBO不成立となりましたが、背後ではそうした動きがありました。10%超の株式を保有しており当初MBOへの応募契約を結んでいたアクティビスト・ファンドのオアシス・マネジメントは、2021年12月にMBOに応募せず鹿児島東インド会社へ同株式を売却(※応募契約を破棄できるフィデューシャリー・アウト条項を満たしており契約違反ではないとのこと)、それに伴い公開買付者はTOB期間を延長して鹿児島東インド会社等との協議を行っていました。その後の2022年1月、公開買付者はMBO後の財務状況を考慮して買付価格の引き上げは困難であるという考えを示す一方で、鹿児島東インド会社は片倉工業の経営方針には賛同するものの少数株主の利益保護・MBO後の財務状況への懸念・ガバナンス等の観点からMBOではなく上場維持を求めるという意見表明を行いました。こうした流れがあり、MBOは不成立へと傾いたものと思われます。

ただし、MBOのみならずM&A全体について、「絶対に買収・売却を成立させたい」・「条件を譲ってまで買収・売却はしたくない」などクライアントのニーズや優先順位は様々なので、不成立であることが一概に「失敗」であるとは限りません。クライアントのニーズや優先順位を尊重した結果、不成立となることもあるでしょう 。(リリース情報から読み取れる限りでは、今回は特に公開買付者及びそのFA:みずほ証券側に「条件を譲っての買収は避けたい」という考えがあったのではないでしょうか)。

なお、少数株主の保護について興味がある人は、経済産業省策定の公正なM&Aの在り方に関する指針-企業価値の向上と株主利益の確保に向けて-を読んでみてください。

ちなみに、MBO成立時には買収資金を調達すべく、SPCのかたくら(公開買付者)はみずほ銀行から約890億円限度に借り入れを行うとのことでした。MBOのファイナンスについては、先に紹介した「AOI TYOのMBO」と比較してみても面白いと思います。

4. 【企業買収・経営統合】 東海東京フィナンシャルHDによるエース証券の完全子会社化 (Advisor to エース証券)

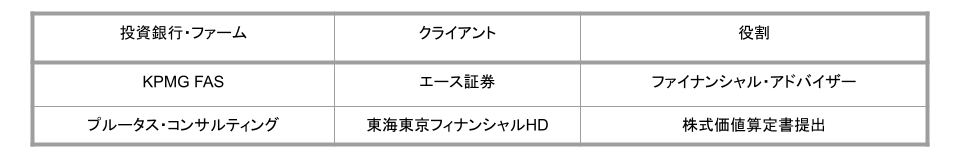

2021年2月、東海東京フィナンシャルHDはTOB及び二段階買収を通してエース証券を完全子会社化すると公表しました。本TOBは同年3月に成立し、その後完全子会社化が行われました。取引総額は約114億円でした。

〈この案件の注目ポイント〉

・同業間の統合

・非公開会社へのTOB

中部地方を拠点とする東海東京フィナンシャルHDは、2016年9月に関西地方を拠点とするエース証券の持分法適用関連会社化を行っていましたが、2019年8月下旬に事業基盤・経営資源の活用や経営意思決定の柔軟化・迅速化の観点から同社の完全子会社化方針を決定し、それ以降交渉を続けていたとのことです。

完全子会社化後、東海東京フィナンシャルHDは傘下の東海東京証券とエース証券の合併協議を開始しており、2022年5月に本合併が行われる予定です。なお、元々エース証券傘下(43.6%保有)の丸八証券は現在東証JASDAQに上場していますが、東海東京フィナンシャルHD傘下となったことで今後その丸八証券も含めた組織再編が行われるのかは注目ポイントかなと思います。

また、TOBというと上場企業が買収されるイメージが強いと思いますが、今回のように未上場企業が対象となることもあります。特に、株主が分散している場合などで用いられ、過去の事例だと未上場会社のオリオンビールが野村キャピタル・パートナーズ(野村HD傘下)やカーライルグループと共にMBOを行った際などがこれにあたります。

5. 【企業買収・完全子会社化】 サントリーHDによるダイナックHDの完全子会社化 (Advisor to ダイナックHD)

2021年2月、サントリーHDは子会社のダイナックHDを完全子会社化すると公表しました。同年5月にダイナックHDは上場廃止となり、同年6月に本案件は完了しました。取引総額は約35億円でした。

〈この案件の注目ポイント〉

・パンデミックの影響

・親子上場解消

飲食業を経営するダイナックHDは、パンデミック以前から市場環境の変化(節約志向や人件費の高騰など)に苦しんでおり、売上は成長するものの赤字状態でした。そこにパンデミックが直撃し、2020 年度第3四半期に債務超過に陥りました。

財務状況立て直しには、公募増資や 〈第2回 SMBC日興証券〉フォートレス・インベストメント・グループによるレオパレス21の支援のような第三者割当増資も選択肢ではあります。しかし、いずれの増資形態であっても希薄化が生じて既存の少数株主の利益毀損に繋がる恐れがあること、特に公募増資の場合は引受先の確保が困難であること、また特に第三者割当増資の場合は流動株式比率から上場基準に接触する可能性があることなどから、今回は親会社であるサントリーHDがダイナックHDを完全子会社をした上で財務や経営の立て直しを行うこととなったようです。

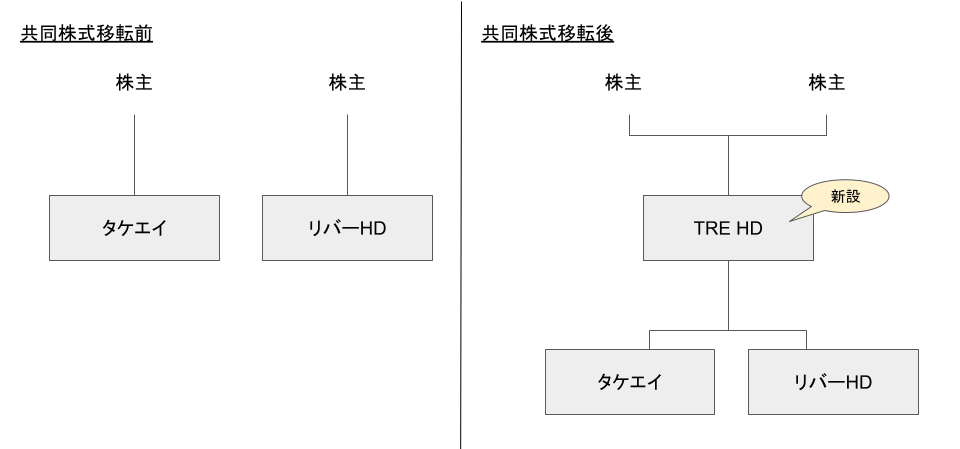

6. 【経営統合】 タケエイとリバーHDの経営統合 (Advisor to リバーHD)

2021年3月、タケエイとリバーHDは経営統合を公表しました。同年10月に共同持株会社のTRE HDが設立され、経営統合が完了しました。

〈この案件の注目ポイント〉

・環境問題

・株式移転(共同株式移転)

タケエイとリバーHDの両社は産業廃棄物処理事業やリサイクル事業を営んでいます。同業会の両社で協業することで、幅広い再資源化ニーズの取り込みやリサイクル・産業廃棄物処理関連の技術開発が促進され、「循環型社会」の形成に貢献することができると考えているようです。また、木質バイオマス発電や廃棄物発電などを通して、脱化石燃料時代のエネルギー供給にも取り組んでいくようです。

なお、本案件では、共同株式移転が用いられました。これは共同持株会社TRE HDが新設されるにあたり、タケエイの普通株式1株に対してTRE HDの普通株式1.24株を、リバーHDの普通株式1株に対してTRE HDの普通株式1株をそれぞれ割当て交付するというものでした。これにより、タケエイとリバーHD両社の株主がTRE HDの株主となり、TRE HD傘下にタケエイとリバーHDが置かれるというモノでした。

なお、片方の会社を吸収合併存続会社として、TOBによる買収や株式交換によって経営統合が行われるケースもあります( 〈第4回 三菱UFJモルガン・スタンレー証券〉マツモトキヨシHDとココカラファインの経営統合など)。細かいスキームまで就活段階で覚える必要はないと思いますが、経営統合が検討される際には様々なスキームが存在することは覚えておきましょう。

追記

この他にも、 ENEOS HDとゴールドマン・サックスによるNIPPOの非公開化 において、ファイナンシャル・アドバイザーではありませんが、公開買付者側の会計・税務アドバイザーを務めたようです。ファイナンシャル・アドバイザーとしてではなく、会計や税務に専門性を発揮して案件に関与するというのは、FASならではだと思います。 このように投資銀行とFASの間で得意分野が少し異なる(勿論、重なる部分もあります)ことを覚えておくと、双方の選考で役に立つと思います 。

このシリーズを正しく活かそう

今回のKPMG FASのM&A案件特集、いかがだったでしょうか。

繰り返しになりますが、この記事はあくまで企業研究のただの「入口」であり、公表情報はその会社が手がけている事業のうち氷山の一角にすぎないことを忘れないようにしてください。

従って、今後は、「なぜその案件に注目したのか」「その案件にはどのような背景があると思うか」を自らの言葉で説明できるように整理することや、1つの案件でその会社を知ったつもりにならないことが大切です。

この記事が皆さんのインターン選考・本選考対策に役立つと共に、投資銀行・M&Aアドバイザリーファームへ更なる興味に繋がると嬉しいです。

・M&A案件特集〈第1回 野村證券〉

・M&A案件特集〈第2回 SMBC日興証券〉

・M&A案件特集〈第3回 みずほ証券〉

・M&A案件特集〈第4回 三菱UFJモルガン・スタンレー証券〉

・M&A案件特集〈第5回 GCA(フーリハン・ローキー)〉

・M&A案件特集〈第6回 デロイト トーマツ ファイナンシャルアドバイザリー〉

・M&A案件特集〈第7回 KPMG FAS〉

・M&A案件特集〈第8回 大和証券〉

なお、他の投資銀行・M&Aアドバイザリーファームのものも今後順次公開する予定なので、楽しみにしていてください!

・【投資銀行部門別解説シリーズ1】資本市場部・投資銀行部がやっていること【25卒必見】

・【外銀IBD】投資銀行部門の業務内容・求める人材・選考方法について徹底解説

・【25卒保存版】人気投資銀行(外資系/日系)のWebテスト・テストセンター・筆記試験対策まとめ

・【IBD志望必見】外銀IBDインターン面接の攻略法〜過去に出題された質問 / 解答例〜

・早期選考迫る!日系投資銀行各社の特色(強み・教育制度・年収)まとめ<各社比較編Part1>

・早期選考迫る!日系投資銀行の特色(強み・教育制度・年収)まとめ➁<各社比較編Part2>

・日系投資銀行の特徴・魅力を徹底解説|外資系投資銀行だけが投資銀行じゃない?

・【25卒保存版】外資系投資銀行各ハウスの特徴・選考フロー・主な最近のM&A案件まとめ

会員登録すると

このコラムを保存して

いつでも見返せます

マッキンゼー ゴールドマン 三菱商事

P&G アクセンチュア

内定攻略 会員限定公開

トップ企業内定者が利用する外資就活ドットコム

この記事を友達に教える