会員登録すると

このコラムを保存して、いつでも見返せます

こんにちは、外資就活 金融チームです。

投資銀行やM&Aアドバイザリーファームの選考過程では、業界理解や金融知識が問われることはよくあります。

そこで、

・投資銀行やM&Aアドバイザリーファームの携わっている仕事の一部を知ること

・「最近気になったM&A・資金調達は?」などの面接質問への対策をすること

を目的として始まったのが、本シリーズ。

以下では、 2020年下半期以降のHOTなM&A案件 (※)を 会社別に 数件ずつ紹介していきます。

※公表案件・完了案件の両方を含む

・M&A案件特集〈第1回 野村證券〉

・M&A案件特集〈第2回 SMBC日興証券〉

・M&A案件特集〈第3回 みずほ証券〉

・M&A案件特集〈第4回 三菱UFJモルガン・スタンレー証券〉

・M&A案件特集〈第5回 GCA(フーリハン・ローキー)〉

・M&A案件特集〈第6回 デロイト トーマツ ファイナンシャルアドバイザリー〉

・M&A案件特集〈第7回 KPMG FAS〉

・M&A案件特集〈第8回 大和証券〉

今回は、第3回 みずほ証券を取り上げます。

みずほ証券

設立:1917年7月(2009年に新光証券と旧みずほ証券とが合併し、2013年にみずほインベスターズ証券を吸収合併したことで、現在の体制となる)

事業内容:みずほFG傘下の総合証券会社。銀行・信託銀行と連携して、個人・法人顧客に対して多様な金融サービスを提供しています。社内には、リテール・事業法人部門、グローバル投資銀行部門、グローバルマーケッツ部門、リサーチ&コンサルティングユニット、コーポレート部門などが存在しています。各部門の詳細な業務内容については、新卒HP内の「部署と職種」をご覧ください。

投資銀行部門の実績・特徴:M&A・資金調達双方で存在感がありますが、特に債券引受業務やストラクチャードファイナンス業務では日本市場リーグテーブルで度々1位を獲得するなど高い実績を誇ります。更に、米国みずほ証券などの海外拠点も確立されており、日本企業の外債による資金調達などでも主幹事を担う案件が目立ちます。また、M&Aについては銀行系証券のネットワークや銀証のファイナンス機能を活かした案件獲得にも強みを持っていると考えられます。人事制度面では、24卒は基本的にプロダクト配属と決まっているようです。今後カバレッジ配属が復活する可能性もあります。

外資就活 みずほ証券企業ページ

注意点

注意点1. 面接官=プロには敵わない。ハートをつかめ。

投資銀行やM&Aアドバイザリーファームの選考では、金融の知識を問う質問として、気になったM&Aや資金調達を聞かれる機会は少なくありません。

その際、面接官=投資銀行業務のプロを唸らせることは正直難しいですが、注目案件、特にその会社が手掛けた案件について正しく言及できると、話が盛り上がり面接官からの評価を高めることに繋がります。

しかし、各社の手掛けた案件をいきなり調べるのはなかなか大変ですよね。

だからこそ、以下で紹介する案件特集に目を通して、 その会社が手掛けた注目案件+着眼点をセットで押さえることで、面接官のハートをつかむための準備をしていただきたいのです。

注意点2. 案件をただただ覚えるだけでは意味がない。

ただし、各社の案件を箇条書きに覚えるだけでは意味がありません。

それだけでは、「なぜその案件に注目したのか」や「その案件にはどのような背景があると思うか」と問われても、上手く説明できずに“浅さ”を露呈しかねないからです。

従って、それぞれの案件の着眼点や背景まで捉えて初めて、就活やその先のキャリアに繋がる知見となります。

本コラムでも着眼点をいくつか提供しますが、あくまで本コラムで「その会社の手掛けた案件を知ること」は「入口」にすぎないということは肝に銘じてください。

注意点3. 各社が非公表で手掛けた案件も多い。

本コラムでは、EDINET、TDNET、その他事業会社及び投資銀行・M&Aアドバイザリーファーム各社のIRなどで開示されている情報に基づきM&A案件を紹介しています。

しかし、実はアドバイザーが非公表のM&A案件も多いということは覚えておきましょう。

リーグテーブルも取引金額非公表の場合は仮に数百億円の資金が動いても0円で計上されますし、アドバイザー非公表の場合はその案件数にカウントされません。

プライマリーマーケットは、公表情報で全てを語るべからずです。

注意点4. 投資銀行の仕事はM&A以外にも幅広い

投資銀行は、M&Aアドバイザリーだけではなく、市場からの資金調達等も行っています。

※M&Aでも第三者割当型の資金調達は行われますが、キャピタルマーケット業務では市場=幅広い投資家からの資金調達が行われます。

また、社内ではカバレッジチームと各プロダクトチームに分かれており、それぞれで担う役割が異なります。

詳しくは、

などをご覧ください。

案件紹介

みずほリースによるインド・リース会社「Rent Alpha Pvt. Ltd.」の買収

2023年2月3日、みずほFGの関連会社であるみずほリースが、インドのイクイップメントリース会社のRent Alpha社の51%の株式を取得し、みずほリースの連結子会社となることを発表しました。取引は同年6月に完了しました。

〈この案件の注目ポイント〉

・みずほFGでの協力

・海外展開

みずほFGでは、さまざまな業界に関連会社が存在しています。その企業での資金調達やM&Aをする際、みずほ証券が連携しやすくスムーズな案件執行が可能になってきます。

また、近年多く企業が海外展開に目を向けています。その中でも、今回出てきたインドでは経済成長が著しい国の1つです。その際に、みずほ銀行のインド拠点や、みずほ証券のインド法人があるというのはかなりの利点です。現地のチームと協力することでさらにスムーズに海外展開を進めることができます。 日系投資銀行でも各国に法人があり、グローバルな案件も多くなってきている ことに注目です。

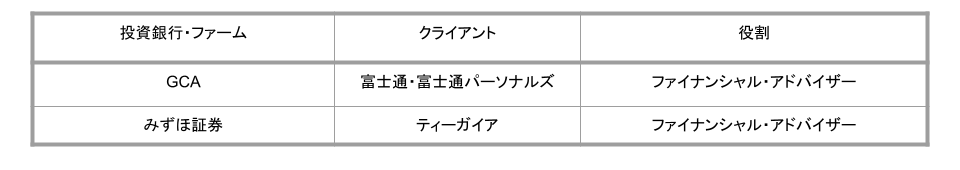

2. ティーガイアによる富士通系の携帯電話販売事業の買収(Advisor to ティーガイア)

2020年8月、携帯電話代理販売の業界最大手のティーガイアが、富士通傘下の富士通パーソナルズの携帯電話販売事業を買収すると公表し、同年11月に取引が完了しました。

取引金額は約286億円でした。

〈この案件の注目ポイント〉

・業界再編

・市場動向

・規制動向

携帯電話販売業界では、かねてより再編の流れがありました。 特に、スマートフォンへの移行に際して、メーカー系の事業売却が目立っていました(伊藤忠商事系の現コネクシオは2008年に日立モバイル、2012年にパナソニックテレコムをそれぞれ買収。丸紅系の現MXモバイリングは2013年にNECモバイリングを買収。兼松系の兼松コミュニケーションは2016年に三菱電機系のダイヤモンドテレコムを買収)。本件も、そうした流れの1つとして捉えることは出来そうです。

また、国内携帯電話販売市場の低迷や、2019年10月の電気通信事業法改正などの規制変更に伴い、携帯電話代理販売事業の収益性は悪化傾向にありました。そうした逆風の中、ティーガイアは「ICT 周辺総合事業会社」を標榜して、中核である携帯電話代理販売事業以外への多角化を進めてきましたが、今回は同事業の最大手のポジションを堅持すべく本取引を行ったとのことです。

菅政権下で盛り上がりを見せた通信業界の規制改革の今後の行方と併せて、それらが販売代理業界に与える影響やプレイヤーの変化にも注目していきたいですね。

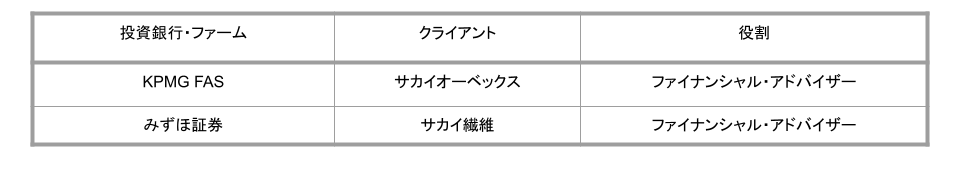

3. サカイ繊維によるサカイオーベックスの非公開化(Advisor to サカイ繊維)

2021年2月、サカイオーベックスの代表取締役の松木氏らを中心としたMBOが公表されました。一度は不成立となりましたが、同年7月に公表された二回目のMBOは同年9月に成立しました。今後は、同年12月に上場廃止され、取引金額は総額で216億円となる見込みです。

〈この案件の注目ポイント〉

・MBO

・アクティビズム

コーポレートガバナンス改革・東証再編・アクティビズム等を受けて、上場維持コストが増加しているとも言われています。 こうした中で、経営意思決定の迅速化を謳い非公開化を行う中堅上場企業は近年目立っています。

本件も、そうした流れの1つと捉えられるでしょう。実際、同社のリリースには、繊維市場が縮小傾向にある中で染色加工事業・繊維販売事業の基盤強化・収益構造再構築や、制御機器事業の拡大を目指しており、中長期的な視点から抜本的かつ機動的な経営意思決定が行えるように非公開化に踏み切ったとの意図が書かれていました。

また、同社最大株主のシティインデックスイレブンスは普段経営陣の外から提言を行い経営陣としばしば対立関係に発展する所謂アクティビスト・ファンドとして認知されていますが、今回は非公開後も株主として残留して松木氏らと共に企業価値向上を目指すとのことです。

なお、経緯やシティインデックスイレブンスが公開買付者であるという点は異なりますが、日本アジアグループの非公開化案件(同じくシティインデックスイレブンスが関与。〈第5回 GCA(フーリハン・ローキー)〉参照)とも比較すると面白いのではないでしょうか。

4. 新鷹株式会社によるEPSホールディングスの非公開化(Advisor to EPSホールディングス)

2021年5月、EPSホールディングスはMBOを公表しました。5段階の取引を経た後、厳浩氏が100%保有するワイ・アンド・ジー、スズケン、出資役職員、MBKPファンドが最終的なEPSホールディングスの株主となるとのことです。取引金額は総額約626億円です。

〈この案件の注目ポイント〉

・MBO

CRO(医薬品開発業務受託機関)最大手のEPSホールディングスですが、アウトソーシング元である製薬企業・医療機器企業が開発に費やせる期間・資金は抑制傾向にある一方で、案件の小型化や専門性の高度化により開発にかかるコスト自体は上昇傾向であること、グローバル化の進展に伴う国内治験市場の縮小傾向にあることから、経営環境は厳しさを増しうるとのことです。そこで、多額の先行投資やビジネスモデルの見直しなどを通して競争力・成長性を強化するために、柔軟かつ機動的な経営意思決定を行える体制を整備すべく非公開化に踏み切ったようです。

こちらも、2のサカイオーベックス同様に、中堅企業のMBOという点でマークしておくと良いのではないでしょうか。

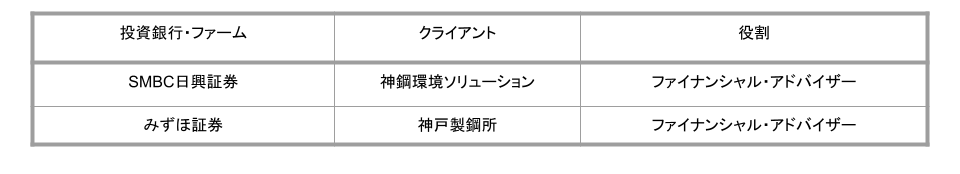

5. 神戸製鋼所による神鋼環境ソリューションの完全子会社化(Advisor to 神戸製鋼)

2021年8月、神戸製鋼所は簡易株式交換により神鋼環境ソリューションの持株比率を59.08%から100%に引き上げて完全子会社化すると公表しました。神鋼環境ソリューションは同年10月28日に上場廃止し、本件は同年11月1日に完了しました。

〈この案件の注目ポイント〉

・親子上場解消

・株式交換

(・市場動向)

神戸製鋼所は鉄鋼を含む素材系事業・機械系事業・電力事業の3つを主な事業領域としていますが、そこに神鋼環境ソリューションの技術を取り込むことで、カーボンニュートラルの達成や新事業創出といった中長期視点のシナジーを期待しているとのことです。

その上で、 上場維持コスト削減・潜在的な利益相反構造の排除を目的として親子上場解消を決めたようです。

また、完全子会社化の際にはTOB(〈第1回 野村證券〉のNTT→NTTドコモや伊藤忠商事→ファミリーマート参照)以外にも株式交換が用いられることがあります 。これは、被買収企業の株式1株を買収企業の株式n株と交換するというもので、この1:nの関係が「株式交換比率」として価格のような役割を果たします。

買収対価が現金ではない点(これについては自社株対価TOBも存在します)、二段階買収が不要である点、被買収側の特別決議も必要になる点など、特徴をチェックしておくと良いと思います。更に、一定の条件を満たせば簡易株式交換や略式株式交換といった形も取れるので、法学部の人はこういう路線で見てみてもいいかもしれません。

本件とは少し文脈が異なりますが、鉄鋼業界の大まかな特徴も押さえておくと良いでしょう。大規模な投資が必要なことからメーカーは寡占状態であるものの、原料価格高騰・中国企業などとの競争激化・自動車メーカーなど大口顧客側の強い価格交渉力とニーズ変化などにより厳しい状況にあります(5F分析などで整理すると良いと思います)。そうした中、日本製鉄やJFEスチールは一部高炉の閉鎖を進めているというニュースもありました。

更に、こちらも文脈は異なりますが、鉄鋼業界の直近のM&A案件では日本製鉄による東京製綱への敵対的TOB(〈第8回 大和証券〉参照)などがあります。

6. イオンによるキャンドゥの子会社化(Advisor to イオン)

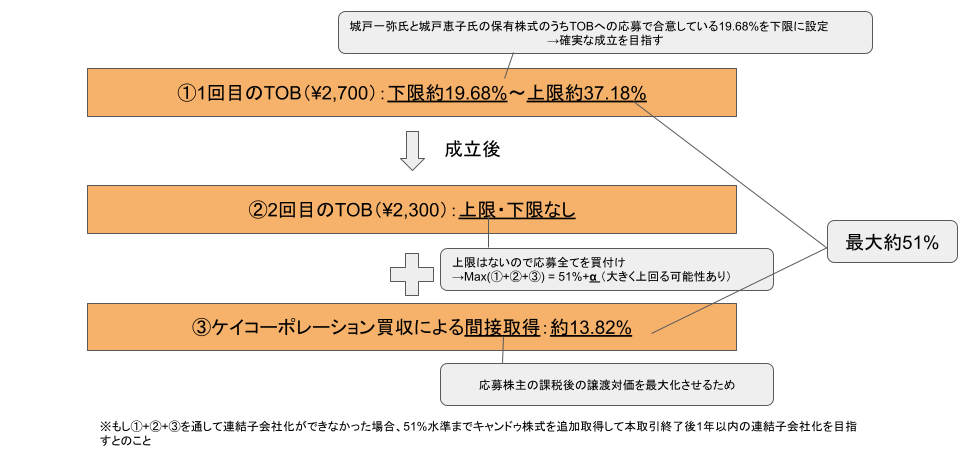

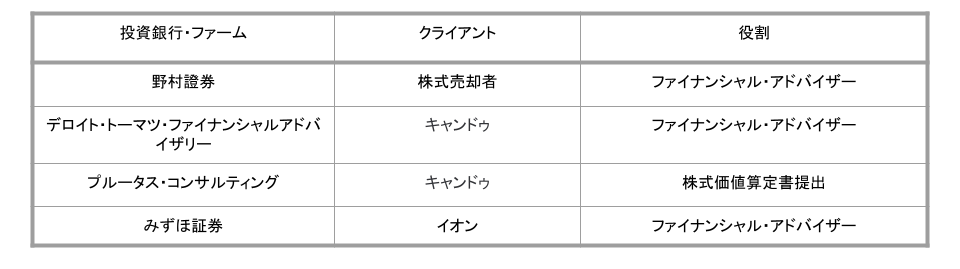

2021年10月、イオンは2回のTOB及び間接的なキャンドゥ株式の取得により、キャンドゥを子会社化すると公表しました。キャンドゥは成立後も上場を維持する方針です。取引金額は総額約211億円+αとなる見込みです。

〈この案件の注目ポイント〉

・オーナーによる売却

・スキーム

まず、100円ショップ業界第3位のキャンドゥの代表取締役社長かつ筆頭株主:城戸一弥氏は、競争力強化のための資本パートナーや、自身らの保有するキャンドゥ株式の譲渡機会を模索して、本取引のプロセスを開始しました。

これに対してイオン側は、国内外の実店舗・オンラインで出店機会を拡大することや、資金面・マーケティング面などでイオングループの経営資源を有効活用することによるシナジーを期待して、キャンドゥ買収の検討を進めてきました。

こうした事業面での親和性や本取引条件(スキーム・価格や上場維持の方向性など)を踏まえて、キャンドゥ側もイオンを最適な売却先であると判断したとのことです。

本取引においては、1株¥2,700で1回目のTOBを実施し、1回目のTOB成立を条件に1株¥2,300で2回目のTOBを実施するとのことです。そして、ケイコーポレーションが保有するキャンドゥ株式の間接的な取得(ケイコーポレーションからキャンドゥ株式を取得するのではなく、ケイコーポレーション株式自体を取得)により、キャンドゥ株式の連結子会社化を目指すとのことです。

なお、本件は「M&Aが身近に感じたニュース」という方向性で話すのもいいかもしれませんね。

このシリーズを正しく活かそう

今回のみずほ証券のM&A案件特集、いかがだったでしょうか。

繰り返しになりますが、この記事はあくまで企業研究のただの「入口」であり、公表情報はその会社が手がけている事業のうち氷山の一角にすぎないことを忘れないようにしてください。

従って、今後は、「なぜその案件に注目したのか」「その案件にはどのような背景があると思うか」を自らの言葉で説明できるように整理することや、1つの案件でその会社を知ったつもりにならないことが大切です。

この記事が皆さんのインターン選考・本選考対策に役立つと共に、投資銀行・M&Aアドバイザリーファームへ更なる興味に繋がると嬉しいです。

・M&A案件特集〈第1回 野村證券〉

・M&A案件特集〈第2回 SMBC日興証券〉

・M&A案件特集〈第3回 みずほ証券〉

・M&A案件特集〈第4回 三菱UFJモルガン・スタンレー証券〉

・M&A案件特集〈第5回 GCA(フーリハン・ローキー)〉

・M&A案件特集〈第6回 デロイト トーマツ ファイナンシャルアドバイザリー〉

・M&A案件特集〈第7回 KPMG FAS〉

・M&A案件特集〈第8回 大和証券〉

・【投資銀行部門別解説シリーズ1】資本市場部・投資銀行部がやっていること【25卒必見】

・【外銀IBD】投資銀行部門の業務内容・求める人材・選考方法について徹底解説

・人気投資銀行(外資系/日系)のWebテスト・テストセンター・筆記試験対策まとめ

・【IBD志望必見】外銀IBDインターン面接の攻略法〜過去に出題された質問 / 解答例〜

・早期選考迫る!日系投資銀行各社の特色(強み・教育制度・年収)まとめ<各社比較編Part1>

・早期選考迫る!日系投資銀行の特色(強み・教育制度・年収)まとめ➁<各社比較編Part2>

・日系投資銀行の特徴・魅力を徹底解説|外資系投資銀行だけが投資銀行じゃない?

・外資系投資銀行各ハウスの特徴・選考フロー・主な最近のM&A案件まとめbr /> ・【業界研究】金融編

・【文系】27卒の就活はいつから始まる?25卒・26卒の先輩から学ぶ勝ち組の就活スケジュールとは

・【外銀IBD】投資銀行部門の業務内容・求める人材・選考方法について徹底解説

・【27卒】外資系投資銀行・外資系資産運用会社志望の人集まれ

27卒の日系金融・証券就活情報まとめ【早期・本選考・選考直結・サマー】

27卒の外資系金融・投資銀行(IBD)就活情報まとめ【早期・本選考・選考直結・サマー】

「外資就活ドットコム」で早期就活の情報をチェック

「外資就活ドットコム」は外資・日系双方の選考対策に役立つ就職活動サイトです。無料で会員登録できますのでぜひご活用ください。

- 外資・日系企業の企業ページで企業研究を進め、毎日更新される募集情報をチェックできる(限定募集情報や特別なイベントも多数あります)

- インターンや本選考ごとに、先輩就活生のES・選考体験記を読み、最新の情報で具体的な選考対策ができる

- 就活に役立つ選考情報コラムのほか、5年先・10年先のキャリアプランニングに役立つ記事など、あらゆる局面で役立つコラムを多数掲載

会員登録すると

このコラムを保存して

いつでも見返せます

マッキンゼー ゴールドマン 三菱商事

P&G アクセンチュア

内定攻略 会員限定公開

トップ企業内定者が利用する外資就活ドットコム

この記事を友達に教える