会員登録すると

このコラムを保存して、いつでも見返せます

こんにちは、外資就活 金融チームです。

投資銀行やM&Aアドバイザリーファームの選考過程では、業界理解や金融知識が問われることはよくあります。

そこで、

・投資銀行やM&Aアドバイザリーファームの携わっている仕事の一部を知ること

・「最近気になったM&A・資金調達は?」などの面接質問への対策をすること

を目的として始まったのが、本シリーズ。

以下では、 2020年下半期以降のHOTなM&A案件 (※)を 会社別に 数件ずつ紹介していきます。

※公表案件・完了案件の両方を含む

・M&A案件特集〈第1回 野村證券〉

・M&A案件特集〈第2回 SMBC日興証券〉

・M&A案件特集〈第3回 みずほ証券〉

・M&A案件特集〈第4回 三菱UFJモルガン・スタンレー証券〉

・M&A案件特集〈第5回 GCA(フーリハン・ローキー)〉

・M&A案件特集〈第6回 デロイト トーマツ ファイナンシャルアドバイザリー〉

・M&A案件特集〈第7回 KPMG FAS〉

・M&A案件特集〈第8回 大和証券〉

今回は、第2回 SMBC日興証券を取り上げます。

SMBC日興証券

設立:2009年6月15日(前身の川島屋商店は1918年7月、旧日興證券は1920年6月にそれぞれ設立)

事業内容:2009年より三井住友FG傘下となった銀行系証券会社。リテール業務を担う営業部門、投資銀行業務を担うグローバル・インベストメント・バンキング部門、セールス&トレーニング業務やリサーチ業務などを担うグローバル・マーケッツ部門及び商品マーケティング本部があります。

投資銀行部門の実績・特徴:M&Aでは特に数百億円規模の中型案件で豊富なトラックレコードを有している他、ECM及びDCMにおいては2022年日本市場リーグテーブルで株式関連2位、債権5位となるなど、その実力・実績は折り紙付きです。また、多様性のある組織(プロパーのバンカー以外にも、外資系投資銀行や他の日系投資銀行などから中途で入社されたバンカー、同じく三井住友FG傘下の三井住友銀行から出向・転籍で入社されたバンカーなどが活躍)や、フラットな社風は、就活生の間でも人気を博しています。

外資就活 SMBC日興証券企業ページ

注意点

注意点1. 面接官=プロには敵わない。ハートをつかめ。

投資銀行やM&Aアドバイザリーファームの選考では、金融の知識を問う質問として、気になったM&Aや資金調達を聞かれる機会は少なくありません。

その際、面接官=投資銀行業務のプロを唸らせることは正直難しいですが、注目案件、特にその会社が手掛けた案件について正しく言及できると、話が盛り上がり面接官からの評価を高めることに繋がります。

しかし、各社の手掛けた案件をいきなり調べるのはなかなか大変ですよね。

だからこそ、以下で紹介する案件特集に目を通して、 その会社が手掛けた注目案件+着眼点をセットで押さえることで、面接官のハートをつかむための準備をしていただきたいのです。

注意点2. 案件をただただ覚えるだけでは意味がない。

ただし、各社の案件を箇条書きに覚えるだけでは意味がありません。

それだけでは、「なぜその案件に注目したのか」や「その案件にはどのような背景があると思うか」と問われても、上手く説明できずに“浅さ”を露呈しかねないからです。

従って、それぞれの案件の着眼点や背景まで捉えて初めて、就活やその先のキャリアに繋がる知見となります。

本コラムでも着眼点をいくつか提供しますが、あくまで本コラムで「その会社の手掛けた案件を知ること」は「入口」にすぎないということは肝に銘じてください。

注意点3. 各社が非公表で手掛けた案件も多い。

本コラムでは、EDINET、TDNET、その他事業会社及び投資銀行・M&Aアドバイザリーファーム各社のIRなどで開示されている情報に基づきM&A案件を紹介しています。

しかし、実はアドバイザーが非公表のM&A案件も多いということは覚えておきましょう。

リーグテーブルも取引金額非公表の場合は仮に数百億円の資金が動いても0円で計上されますし、アドバイザー非公表の場合はその案件数にカウントされません。

プライマリーマーケットは、公表情報で全てを語るべからずです。

注意点4. 投資銀行の仕事はM&A以外にも幅広い

投資銀行は、M&Aアドバイザリーだけではなく、市場からの資金調達等も行っています。

※M&Aでも第三者割当型の資金調達は行われますが、キャピタルマーケット業務では市場=幅広い投資家からの資金調達が行われます。

また、社内ではカバレッジチームと各プロダクトチームに分かれており、それぞれで担う役割が異なります。

詳しくは、

などをご覧ください。

案件紹介

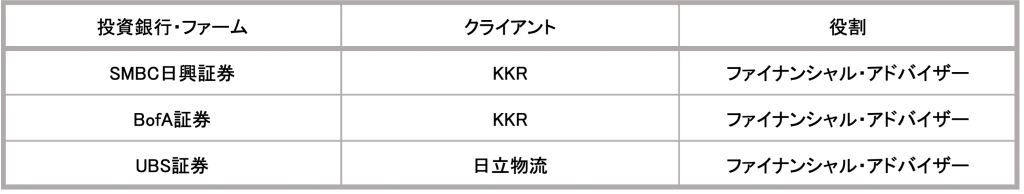

1. KKR傘下のHTSKによる日立物流株式の取得

2022年4月28日、世界的な投資会社であるKKRは傘下であるHTSKを通じて、日立物流株式を公開買い付けすることを発表しました。なお、買い付けに関しては2023年3月1日に買付が完了しています。

また、HTSKの議決決定権付株式は90%がKKR、10%が日立製作所で保有しているため戦略的パートナーという関係であると示しています。

買付額は、6700億円にのぼり2022年日本市場でランクバリュー2位の案件となりました。

〈この案件の注目ポイント〉

・日立製作所グループからの離脱

近年、日立はコーポレートガバナンス上の問題で親子上場というのが問題視されてきました。これまでも、日立化成や日立金属の株式売却や完全子会社化を進めてきました。従って、親子上場解消の狙いもあって、買収を承諾しました。日立物流は、海外方面にも物流事業を拡大し、増益しています。非公開化し、日立傘下から離脱したとしても大きな影響はないと考えられています。

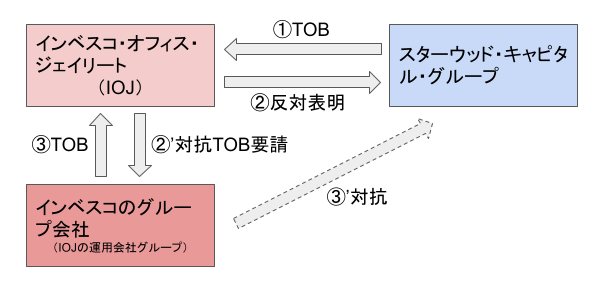

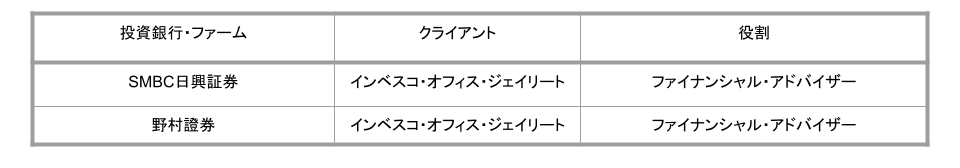

2. スターウッド・キャピタル・グループによるインベスコ・オフィス・ジェイリート(以下IOJ)への敵対的TOBに対する防衛と、IOJのIRE (Cayman) Limited(以下IRE)への売却(Advisor to IOJ)

2021年4月5日にスターウッド・キャピタル・グループはIOJへの公開買付けを公表し、同年5月6日にIOJはこれに対して反対の意見表明(敵対的TOBに)及びインベスコのグループ会社(※)への買付け要請を行いました。

これを受けて、インベスコのグループ会社IREはIOJへの公開買付け(対抗TOB)を公表し、価格引き上げ合戦も展開されました。

結果的には、同年6月16日にスターウッド・キャピタル・グループによる公開買付けは不成立に終わり、同年7月28日にIREによる公開買付けの成立が発表され、IOJは上場廃止へと向かうこととなりました。

取引金額は約2,000億円の大型案件でした。

〈この案件の注目ポイント〉

・敵対的TOB

・買収防衛

近年はコーポレート・ガバナンス意識の高まりに伴い、 アクティビスト・ファンドは勿論、事業会社間でも敵対的TOBが増加しています 。本シリーズでも、この他に〈第5回 GCA(フーリハン・ローキー)〉 シティインデックスイレブンスによる日本アジアグループへの公開買付けや、〈第8回 大和証券〉日本製鉄による東京製綱への公開買付けなどが登場します。

また、買収防衛策には本件のようなホワイト・ナイト以外にもポイズン・ピルやスコーチド・アース・ディフェンスなど様々な手法がありますが、大きく分けて予防と対抗の2つの考え方があることは押さえておきましょう。かつて株式の持ち合い解消に伴い導入が増加した買収防衛策ですが、近年ではコーポレート・ガバナンス意識の高まりに伴い廃止・見直しを行う企業も目立ちます。

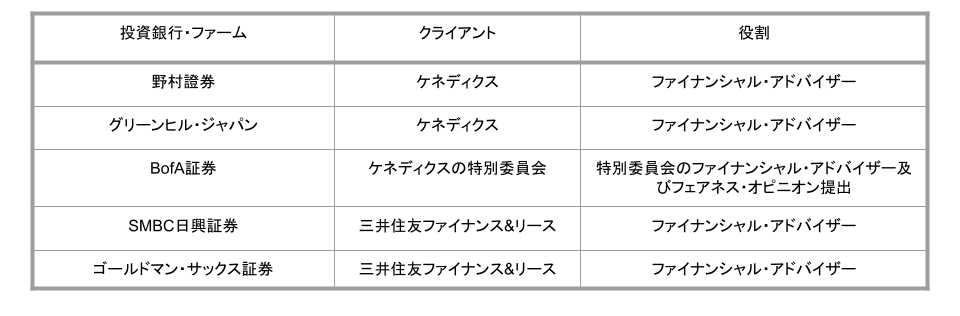

3. 三井住友ファイナンス&リースによるケネディクスの子会社化

2020年11月、三井住友ファイナンス&リース(以下SMFL)は、SMFLみらいパートナーズインベストメント2号による公開買付けを通した不動産投資ファンドのケネディクスの子会社化を公表しました。

取引金額は約1,300億円の大型案件でした。

〈この案件の注目ポイント〉

・業界再編

・友好的M&Aとシナジー

2020年のリース業界では、コロナ・パンデミックや低金利状態を受けて、みずほリースによるリコーリースへの約20%出資や、三菱UFJリースによる日立キャピタルの吸収合併(2021年4月より三菱HCキャピタルに)が公表されるなど、 業界再編の流れが加速していました 。そのような中、2018年のSMFLみらいパートナーズ設立以降不動産事業を持続的成長のための中核事業として位置付けてきたSMFLは、2020年4月に今後の成長に寄与する戦略的パートナーを探すケネディクスからの打診を受けて協議を開始し、リース業者と不動産ファンド業者のタッグが実現することとなりました。

また、世間的には買収側のシナジー(SMFL:不動産事業の拡大)にスポットライトがあたりがちですが、特に友好的なM&Aでは被買収側のシナジー(ケネディクス:安定的な資金調達力の獲得や取引機会の拡大)も見落としてはいけません。傘下入りのM&Aでは被買収側の賛成理由、事業売却のM&Aでは売り手側の売却理由などもそれぞれ説明できるように意識してニュースや開示資料を追ってみてください。

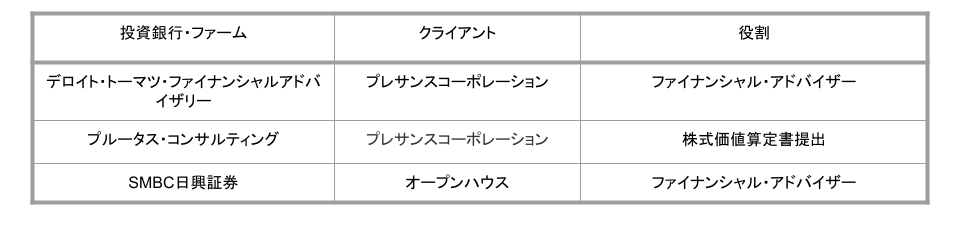

4. オープンハウスによるプレサンスコーポレーションの子会社化(Advisor to オープンハウス)

2020年11月、オープンハウスは公開買付け及び第三者割当増資を通したプレサンスコーポレーションの子会社化を公表しました。

取引金額は計約400億円の案件でした。

〈この案件の注目ポイント〉

・友好的M&Aとシナジー

・第三者割当増資

元々2020年5月に両社は資本業務提携を行い、プレサンスコーポレーションはオープンハウスの持ち分法適用会社となっていましたが、今回の取引でプレサンスコーポレーションはオープンハウスの子会社となりました。関東の戸建てに強いオープンハウスと、関西のマンション開発に強いプレサンスコーポレーションとのタッグは、 地理的補完や商品的補完を期待できる とのことです。

それに加えて、2019年12月にプレサンスコーポレーションの元代表取締役社長が逮捕された(※)影響で金融機関からの融資姿勢が慎重になっており、プレサンスコーポレーションは財務体質を強化や金融機関からの信用回復の必要性がありました。そのため、本取引では第三者割当増資により資本性の資金調達を行ったとのことです。 第三者割当増資はM&Aのスキームの1つで、特定の第三者に新株を引き受けさせることで資金調達や資本提携を達成します。2020年にANAホールディングスや日本航空が行ったような公募増資とは区別されるので、注意しましょう 。第三者割当増資がよく活用される場面としては、特定の提携先との資本関係強化の意図に加えて、公募増資を活用できない状況下での財務基盤強化、敵対的買収下でのホワイト・ナイトによる救済、公募増資の際の既存大株主の持株割合維持などの背景があることが多いです。

※2021年10月28日、大阪地裁は同氏に対して無罪を言い渡しました。(2021年11月10日追記)

また、有利発行(割安での発行、乖離率10%が目安とされる)にあたる場合は株主総会の特別決議が必要になるなど、会社法も大きくかかわるものなので、法学部の人はこのようなアプローチをしても良いと思います。

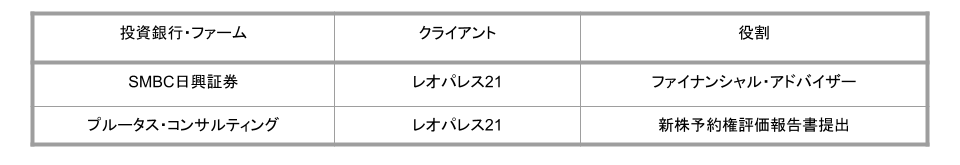

5. 千鳥合同会社によるレオパレス21の支援(Advisor to レオパレス21)

2020年9月、レオパレス21はフォートレス・インベストメント・グループの関連事業体である千鳥合同会社から第三者割当増資及び新株予約権の発行・行使により約350億円を調達すると公表しました。また、同じくフォートレス・インベストメント・グループの関連事業体である楓合同会社から上記新株予約権に伴うローンにより約300億円を調達すると公表しました。

〈この案件の注目ポイント〉

・スポンサー選定

・希薄化率25%ルール

施工不良問題により債務超過に陥ったレオパレスは、上場廃止猶予期間中の再建を達成するべく様々な資金調達手法を検討したとのことです。本資金調達手法及びスポンサーの選定理由は、レオパレスからの開示内の4, 5, 12ページ、それらについての第三者委員会による見解は同17, 18, 20ページに記載されていますので、興味のある方は覗いてみてください。

世間的に想像されるM&Aとは異なるかもしれませんが、本件のように財務状況の悪化した企業や事業再生ADR申請中の企業がスポンサーから資金調達(第三者割当増資)を行い再建を目指す案件についてもイメージを持てていると、投資銀行業界及びM&Aのより深い理解に繋がるのではないでしょうか 。

また、本件は新株及び新株予約権の発行による希薄化率が25%以上となったため、第三者委員会の意見の入手及び開示がなされました。

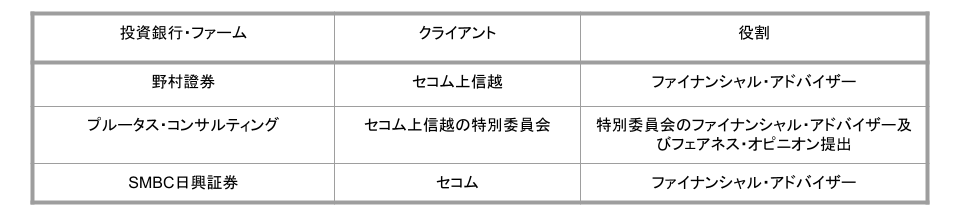

6. セコムによるセコム上信越の完全子会社化(Advisor to セコム)

2021年5月、セコムは公開買付けを通した連結子会社セコム上信越の完全子会社化を公表しました。

取引金額は約375億円の案件でした。

〈この案件の注目ポイント〉

・親子上場解消

コーポレート・ガバナンス改革や東証市場再編を見据えて、親子上場の解消を決定したようです。近年は、コーポレート・ガバナンス改革、東証市場再編、アクティビストの活発化など、上場維持コストの上昇要因がいくつかあります。親子上場解消のための完全子会社化案件や、中堅企業のMBO案件がここ数年のトレンドとなっていることを、そうした背景と共に押さえておきましょう。また、そもそも親子上場廃止の利点や上場企業であることの利点などを立ち返って調べておくことも忘れないようにしましょう。

このシリーズを正しく活かそう

今回のSMBC日興証券のM&A案件特集、いかがだったでしょうか。

繰り返しになりますが、この記事はあくまで企業研究のただの「入口」であり、公表情報はその会社が手がけている事業のうち氷山の一角にすぎないことを忘れないようにしてください。

従って、今後は、「なぜその案件に注目したのか」「その案件にはどのような背景があると思うか」を自らの言葉で説明できるように整理することや、1つの案件でその会社を知ったつもりにならないことが大切です。

この記事が皆さんのインターン選考・本選考対策に役立つと共に、投資銀行・M&Aアドバイザリーファームへ更なる興味に繋がると嬉しいです。

・M&A案件特集〈第1回 野村證券〉

・M&A案件特集〈第2回 SMBC日興証券〉

・M&A案件特集〈第3回 みずほ証券〉

・M&A案件特集〈第4回 三菱UFJモルガン・スタンレー証券〉

・M&A案件特集〈第5回 GCA(フーリハン・ローキー)〉

・M&A案件特集〈第6回 デロイト トーマツ ファイナンシャルアドバイザリー〉

・M&A案件特集〈第7回 KPMG FAS〉

・M&A案件特集〈第8回 大和証券〉

なお、他の投資銀行・M&Aアドバイザリーファームのものも今後順次公開する予定なので、楽しみにしていてください!

・【投資銀行部門別解説シリーズ1】資本市場部・投資銀行部がやっていること【25卒必見】

・【外銀IBD】投資銀行部門の業務内容・求める人材・選考方法について徹底解説

・人気投資銀行(外資系/日系)のWebテスト・テストセンター・筆記試験対策まとめ

・【IBD志望必見】外銀IBDインターン面接の攻略法〜過去に出題された質問 / 解答例〜

・早期選考迫る!日系投資銀行各社の特色(強み・教育制度・年収)まとめ<各社比較編Part1>

・早期選考迫る!日系投資銀行の特色(強み・教育制度・年収)まとめ➁<各社比較編Part2>

・日系投資銀行の特徴・魅力を徹底解説|外資系投資銀行だけが投資銀行じゃない?

・外資系投資銀行各ハウスの特徴・選考フロー・主な最近のM&A案件まとめbr /> ・【業界研究】金融編

・【文系】27卒の就活はいつから始まる?25卒・26卒の先輩から学ぶ勝ち組の就活スケジュールとは

・【外銀IBD】投資銀行部門の業務内容・求める人材・選考方法について徹底解説

・【27卒】外資系投資銀行・外資系資産運用会社志望の人集まれ

27卒の日系金融・証券就活情報まとめ【早期・本選考・選考直結・サマー】

27卒の外資系金融・投資銀行(IBD)就活情報まとめ【早期・本選考・選考直結・サマー】

「外資就活ドットコム」で早期就活の情報をチェック

「外資就活ドットコム」は外資・日系双方の選考対策に役立つ就職活動サイトです。無料で会員登録できますのでぜひご活用ください。

- 外資・日系企業の企業ページで企業研究を進め、毎日更新される募集情報をチェックできる(限定募集情報や特別なイベントも多数あります)

- インターンや本選考ごとに、先輩就活生のES・選考体験記を読み、最新の情報で具体的な選考対策ができる

- 就活に役立つ選考情報コラムのほか、5年先・10年先のキャリアプランニングに役立つ記事など、あらゆる局面で役立つコラムを多数掲載

会員登録すると

このコラムを保存して

いつでも見返せます

マッキンゼー ゴールドマン 三菱商事

P&G アクセンチュア

内定攻略 会員限定公開

トップ企業内定者が利用する外資就活ドットコム

この記事を友達に教える