【外銀IBD】~DCF法~投資銀行のジョブで行うバリュエーション(企業価値算定)第3弾

2023/07/17

会員登録すると

このコラムを保存して、いつでも見返せます

DCF法について学ぼう

こんにちは、外資就活ドットコム 外銀チームです。

第1弾では投資銀行のジョブでよく使われるバリュエーション(企業価値算定)について、その概要や利用シーン、ジョブでよく使われる3つのアプローチ方法などを中心に、第2弾では投資銀行のジョブで多様されるバリュエーションについてそれぞれ実際の企業を例にとりつつ解説してきました。

第1弾市場株価法・第2弾マルチプル法に引き続き、今回「バリュエーションについて解説するシリーズ」第3弾ではDCF(Discounted Cash Flow)法について紹介していきます。今回も少し分量が多いですが、ジョブ後も使える重要なテーマになりますのでしっかりと読み込むようにしましょう。

【外銀IBD】投資銀行のジョブで行うバリュエーション(企業価値算定)第1弾

【外銀IBD】~マルチプル法~投資銀行のジョブで行うバリュエーション(企業価値算定)第2弾

DCF法ってなに?

DCF法とは、 評価対象企業の将来フリーキャッシュフローを資本コストで割引くことによって、対象企業の企業価値(割引現在価値)を推定する方法 です。

アナリストをはじめとして、企業価値を専門的に分析する人々にとって、数あるバリュエーションの方法の中で、DCF法は最も一般的なものとして扱われています。それではまず、DCF法に必要な知識の説明をしていきます。

ジョブでは、このDCF法を使用せずマルチプルや市場株価を使って提案する場合も多いですが、DCF法を使うことでさらに信頼性のあるデータを出せるためしっかり把握しておくようにしましょう。

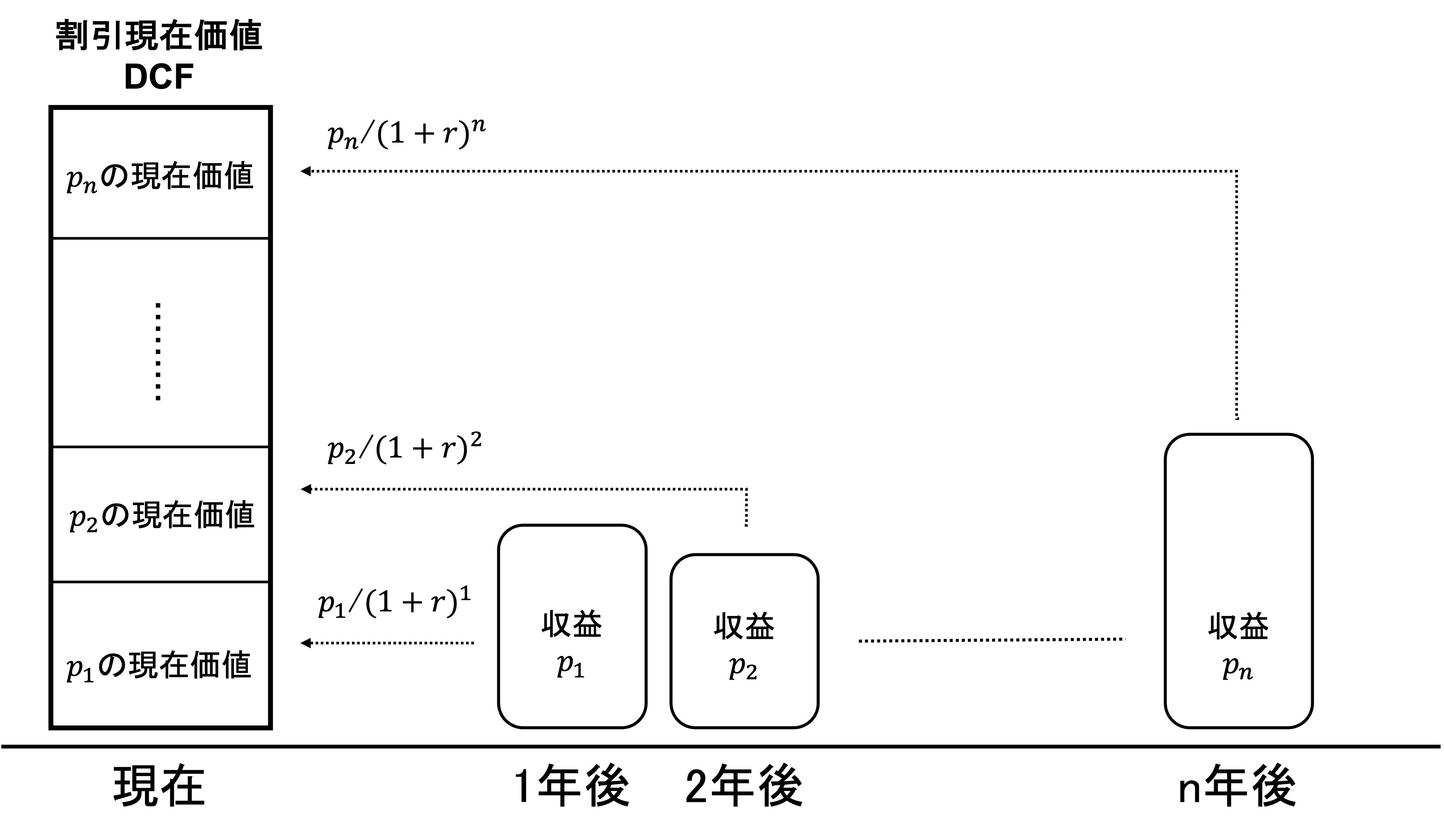

割引現在価値

割引現在価値とは、 将来に渡って取得できる価値の総額を、現在受け取ることが出来た場合、どれだけの価値なのかを表すもの です。

簡単な例で示してみたいと思います。

計算すると、理論上の現在価値は約990,099円(=100万円/1.01)となります。

この権利の販売価格が99万円だとすると、「1年後の100万円の理論上の現在価値」より安いので、購入するには割安であるといえます。

このように、将来の価値から金利などの資本コストを割り引くことによって算出された現在の理論上の価値が割引現在価値です。

DCF法ではこの考え方をもとに、企業価値評価を行います。

FCF(Free Cash Flow)

FCFとは、 企業が収益から費用や税金など全ての支出を行ったあとに手元に残る、経営者が自由に使うことのできるキャッシュのこと です。

DCF法では、毎期発生するFCFの割引現在価値を積み上げることで企業価値を算出 します。

と表されます。式内で登場する語句は以下のような計算式で求められます。

正味運転資本 = 売上債権 + 棚卸資産 - 買入債務

運転資本は前期からの増減額を用いるので、注意する必要があります。

資本コスト

資本コストとは、 企業が資金調達を行う際にかかるコストであり、株主の期待するリターンと債権者が期待するリターンと等しくなります。 特に、株主資本コストは、株主にとっての最低限の要求収益率となります。

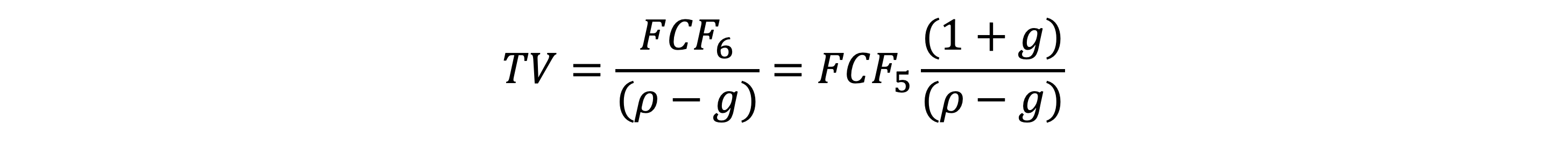

TV(Terminal Value)

TVとは、将来に永久に続く企業の価値のことです。本来であれば、DCF法において直接FCFの予測を行い、企業価値を求めることが望ましいのですが、企業が永遠に続くという前提のもとでそれは不可能です。

そのため、TVという考え方を用いて、FCFを各年予測できる範囲以降のFCFの価値を求めます。例を用いて簡単に説明します。

このような場合、TVは以下のように算出されます。

となります。ただし、このTVの価値は5年目における価値であるので、現在価値を求める際にはここからさらに割り引く必要があります。

それではこれらの知識を抑えつつ、DCF法の手順を説明していきます。

DCF法の手順

DCF法の手順は、大きく4つのプロセスに分けられます。

②資本コストの推定

→WACC(Weighted Average Cost of Capital)

→CAPM(Capital Asset Pricing Model)

③TVの計算

④企業価値を求める

⑤感度分析

①FCFの推定

買収対象企業の買収後のFCFについて考えます。FCFを予測する期間は3~5年間ほどです。FCFの予測をする際は、企業の戦略や業界の状況などを考慮したうえで予測することになります。

しかし、 ジョブなどでは様々な情報を考慮しているだけの十分な時間がないため、過去のFCFや利益の成長率を参考として予測することが多い です。

また、M&Aにおける企業価値評価を行う際には、買収後に期待されるシナジー効果なども加味してFCF予測を行う必要があります。

しかし、シナジー効果を正確に分析し、数値化していくことは難しいため、 ジョブなどにおいては、買収対象企業が単独で経営をした場合のFCFを予測し、最後にプレミアムを加える形で十分 です。

②資本コストの推定

資本コストの推定にはWACCという方法を利用します。 WACCとは加重平均資本コストと呼ばれるもので、資金提供者(株主と債権者)が事業に対してどれだけのリターンを期待しているかを株主資本と負債割合で加重平均して、資本コストを求める方法 です。

具体的には以下のように計算します。

rE:株主資本コスト、E:株主資本、rD:負債コスト、D:負債、T:実効税率

また、資本コストrEを求める際には、CAPMを利用します。 CAPMは資本資産価格モデルと呼ばれ、個別株式が持つβから、その株式に投資をしている投資家がどのくらいの収益率を期待するのかを関係づけて考える方法 です。

rf:リスクフリーレート、β:ベータ値、MRP:市場リスクプレミアム

③TVを算定する

①で求めたFCF予測のレンジ以降の価値を求めます。

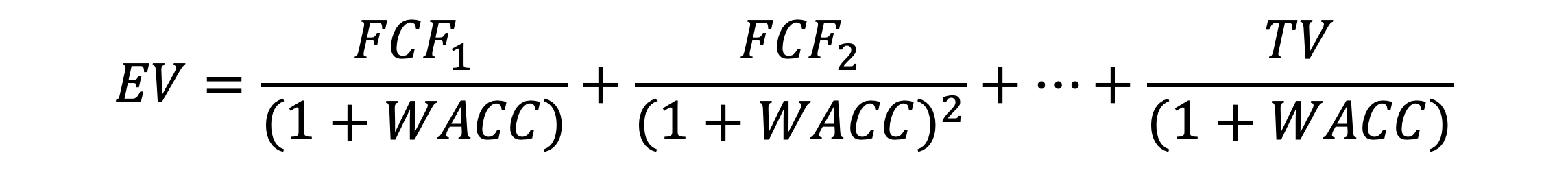

④企業価値を求める

レンジの範囲のFCFの現在価値とTVの現在価値を合算します。

という計算で求めることができます。

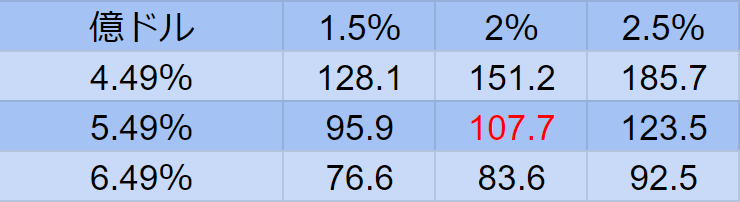

⑤感度分析

DCF法において、求めた企業価値をレンジであらわすために感度分析を行います。具体的には、WACCとTVにおける成長率を少し変えた場合にどれだけ企業価値が変化するかを見ます。

実例を用いた場合のDCF法

それでは、実際の例を用いて、DCF法を試していきたいと思います。今回は、アマゾンによるホールフーズマーケットの買収を例として考えていきます。

それでは、先ほど述べた手順で企業価値を推定していきます。

今回は過去5年間のNOPAT(税引き後営業利益率)の成長率を参考にして、FCF予測を行います。過去5年間のNOPATの平均成長率は約3.3%となり、今回はこの値をFCFの予測に用います。その結果、買収以降の年度のFCFは以下のようになります。

今回は、シナジー効果による利益の増大の部分を含んでいないため、企業価値算定後にプレミアムを加える必要があります。

②資本コストの推定

まず、株主資本コストrEをCAPMを使って求めていきます。必要なデータである、β値は類似企業から推定、リスクフリーレートrfはアメリカの10年物国債の利回り、市場リスクプレミアムMRPはS&P500の算術平均利回りとの差を用いました。これらのデータを式にあてはめます。

その結果 rE=rf + β × MRP=7.48%となります。

次に、負債コストrDを求めていきます。今回は、社債の格付けに対する信用スプレッドを使用します。そのため、rD=4.67%となります。それでは、WACCを用いて、資本コストを算定していきます。

4.67%×0.2×(1-0.35) + 7.48 × 0.8=5.49%

*0.2, 0.8はそれぞれ負債と純資産の割合、0.35は法人税率になります。

③TVの算定

今回は、永続成長率としてGDP成長率を参考にしていきます。今回は6年目以降のTVを求めるので、以下のようになります。

TV=408.6 × 1.02 /(0.0549‐0.02)=11,941.9

となります。

④企業価値の算定

①で予測したFCFと③で算定したTVをもとに、企業価値を算定していきます。

EV=358.8 / (1.0549)^1 + 370.6 /(1.0549)^2 + ・・・ + 408.6 /(1.0549)^5 + 11,941.9 / (1.0549)^5 = 約107.7億ドル

⑤感度分析

縦軸は成長率、縦軸はWACCになります。 ここまでの計算では、ホールフーズマーケットの企業価値を求めてきました。

ここまでの計算では、ホールフーズマーケットの企業価値を求めてきました。

DCF法によって求められる企業価値は事業価値に当たる部分になるため、現金及び同等物などの非事業資産をここまでで求めた価値に加えることになります。今回の場合は約3.5億ドルを加えます。その結果、約111億ドルと企業価値が算出されます。

また、DCF法は企業価値全体を算出しており、買収の場合は株式価値だけを求める必要があるため、自己資本比率をかけ合わせます。すると、株式価値は111×0.8=約88億ドルとなります。

さらに、実際の買収価格の設定においては、シナジー効果などを考慮してFCFを求めるため、プレミアムを加える必要があります。

平均的なプレミアム1.3倍を掛け合わせると、88×1.3=約114億ドルとなります。

実際の買収価格が137億ドルであったことを考えると、過大な買収価格であった可能性があるといえます。しかし、アマゾンの広範囲な販路を活かすことができれば大きなシナジーが生まれると考えられるので、無茶な買収だったとは言い切れません。

実際のジョブにおいても、シナジーの部分を数値化することは難しいですが、様々な観点から見込まれるシナジー効果を考えられるとよいでしょう。

3種類のバリエーションをうまく活用しよう

DCF法についてご理解いただけたでしょうか。DCF法はかなり難易度が高い方法なので、やり方だけでも簡単に覚えておくとよいと思います。

バリュエーションに関するシリーズはこれにて終了です。これまで紹介してきた3種類のバリュエーション方法を実際に自分で扱えるようになれば、ジョブでの活躍にもつながるでしょう。

会員登録すると

このコラムを保存して

いつでも見返せます

マッキンゼー ゴールドマン 三菱商事

P&G アクセンチュア

内定攻略 会員限定公開

トップ企業内定者が利用する外資就活ドットコム

この記事を友達に教える