会員登録すると

このコラムを保存して、いつでも見返せます

マルチプル法について学ぼう

こんにちは、外資就活ドットコム 外銀チームです。

前回の記事では、投資銀行のジョブでも必要となるバリュエーション(企業価値算定)について、その概要や利用シーン、ジョブでよく使われる3つのアプローチ方法などを解説しました。

今回は、同シリーズの第2弾として、『マルチプル法』について紹介していきます。分量が多いとは思いますが、バリュエーションの全貌を掴むためには大事な情報ばかりなので、一度で読みきらずとも全部読むようにしましょう。時間がない場合もざっと読んでおくことをお勧めします。

マルチプル法は、 比較的容易なバリュエーション方法で、投資銀行のジョブにおいてもよく使われます。ぜひ活用できるようになりましょう。

マルチプル法とは

今回解説していくマルチプル法とは、マーケットアプローチの方法の1つで、「評価対象企業の収益力やリスクは類似企業と似たものになる」という前提のもとで利用されます。

マーケットアプローチとは何か、また他のアプローチはどのようなものがあるか、については前回記事を参照してください。 ある企業の企業価値評価は類似企業と似たものになると考え、財務データやマルチプルという倍率 を利用して、企業価値を算定していきます。

メリット

①シンプル

類似企業を選んで、各指標を計算するという内容で計算項目も比較的少なくシンプルです。

②市場環境も反映される

類似企業は上場企業を選定するため、その時の市場に応じた倍率が算出されます。

③客観性がある

上場企業を複数社選定し、その企業との比較を出すため、選定後は主観が入りにくいです。

デメリット

①客観性がなくなる可能性もある

上記のメリットと矛盾してしまうのではと考えるでしょう。これに関しては、類似企業の選定の際に主観が入ってしまう可能性があるということです。

②個別要因がある

類似企業を選んで、倍率を計算するわけですが、その企業の成長段階などは反映されなくなってしまう可能性があります。

③市場環境によって比較できない

その時の市場環境が、激しく変化していたりする場合は倍率を出して比較というものが、適切ではなくなってしまう可能性があります。

マルチプル法の手順

マルチプル法は、大きく分けて以下の①~④の手順で行っていきます。

②類似企業のマルチプルを求める

③評価対象企業の企業価値を算定する

④プレミアムを加える(買収価格を決定する場合)

それでは順番に説明していきます。

①コンプスを選定する

コンプスとは、対象とする企業の 類似企業 のことを指します。コンプスの選定は、マルチプル法を利用する際に一番重要なステップとなります。

選定にあたり、業種や規模感だけではなく、企業のビジネスの特徴、収益構造、成長性など、 本質的に類似性がある企業かどうかに着目する必要 があります。具体的には次の3軸で類似企業を選定します。

b:財務的な類似性

c:投資家からの評価の類似性

a:製品・サービスの類似性

類似企業を検討する際には、事業や製品・サービスが類似しているかどうかを考えるべきです。というのも、類似企業には評価対象企業の 「ライバル企業」を選定するのが一般的 だと言われているからです。

なお、類似の商品・サービスが存在しない場合には、ビジネスモデルが類似している公開企業を選定するケースもあります。例えば、楽天は事業をかなり多角化しているため同業他社を定義するのは難しいですが、プラットフォーム型のビジネスモデルという点ではアマゾンなどが類似企業として挙げられます。キャッシュ・収益を生み出すビジネスが同一であったり、対象マーケットが同一であったりする場合、類似企業として選定することができます。

b:財務的な類似性

現在の財務的な類似性を検討します。

時価総額などの企業規模、EBITDA倍率やPER、PBRといった財務指標をつかって比較していきます。特に PERが「未来予測」、EBITDAが「現状分析」 の指標として利用されます。

c:投資家からの評価の類似性を確認する

次に、投資家からの評価の類似性を確認することが大切です。事業内容や指標が類似していても、投資家からの評価が大きく異なると、「本質的な類似」はない可能性があります。

だからこそ、実務ではマーケットの評価による比較を引き合いに出すことが多くあります。具体的には、「自社と比較して株は買われているか?」といった観点で見ることが多いようです。

ジョブレベルとしてはかなり高度なので、軸の中でも+αという位置付けかもしれません。しかし、その観点を取り入れて分析してみると、他の就活生よりも一歩先を進むことができるでしょう。

②類似企業のマルチプルを求める

代表的な指標は複数存在します。各指標の意味を理解した上で、対象企業に適した指標を選択することが重要です。また、単一のマルチプルに頼るのではなく、 複数のマルチプルによって企業価値を算出する方が望ましい です。

b:PBR倍率

c:EV/EBIT倍率

d:EV/EBITDA倍率

e:EV/NOPLAT倍率

それでは紹介していきます。

a:PER倍率

PERとは、株価が一株当たりの純利益の何倍で購入されているかという指標です。

という式で表されます。

PER倍率は、わかりやすく使いやすい指標であるため、マルチプルの中でもよく使われます。しかし、 資本構成などの事業に関連しない部分に影響を受ける点に注意する必要があります。

b:PBR倍率

PBRとは、株価が一株当たりの純資産の何倍で購入されているかという指標です。

という式で表されます。

PBR倍率は、PER倍率と同様に分かりやすい指標であるので、扱いやすいマルチプルの一つです。しかし、 貸借対照表(B/S)のみの指標になる事に注意 する必要があります。

c:EV(Enterprise Value)/EBIT(Earnings before Interest and taxes)倍率

EV/EBIT倍率とは、 企業価値が支払利息及び税金控除前利益の何倍で評価されているかを示す指標 です。

EVは株式価値と負債価値から構成されます。マルチプルでは、下記のように表されます。

純有利子負債とは、有利子負債から事業に関係のない現金などを差し引いたものになります。

EBITは、営業利益に金利以外で発生する営業外損益を考慮した値であるため、下記のように表されます。

d:EV/EBITDA(Earnings before Interest, Taxes, Depreciation and Amortization)倍率

EV/EBITDA倍率とは、 企業価値が利払い前、税引き前、減価償却前利益の何倍で評価されているかを示す指標 です。

EVの定義は、EV/EBITと同様の定義になります。EBITDAは、営業利益に減価償却費などを考慮した利益の値になるため下記のように表すことができます。

=税引前当期純利益+特別損益+支払利息+減価償却費

e:EV/NOPLAT(Net Operating Profits Less Adjusted Taxes)倍率

EV/NOPLAT倍率とは、 企業価値がみなし後税引き後利益の何倍で評価されているかを示す指標 です。

EVの定義は、上記のマルチプルと同じ定義になります。NOPLATは、みなし税引後利益のため下記のように表されます。

=EBIT×(1-法人税率)

ここで、コンプスのマルチプルを求めたら、はずれ値がないかの確認をしましょう。はずれ値の原因には、その企業の不祥事によるものや、その企業が独自に持つ顧客や技術等によるものなどが考えられます。 その原因が評価対象企業にも当てはめることができるものなのかなどを考慮し、はずれ値をマルチプルに含むかどうかを決めましょう。

③評価対象企業の企業価値を算定する

ここまでで求めたマルチプルを使って、対象企業の価値評価を行います。買収における価格を求める際は、企業価値の中から株式価値を求めることになります。そのため、それぞれのマルチプルの結果がどの価値を表しているのかに気を付けてください。

それぞれの倍率は以下のような計算になります。

a:PER倍率

求めた倍率に対して評価対象企業の(予測)当期純利益をかけ合わせます。買収価格の算定の場合はこの時点で終了になります。しかし、企業価値を求めるためには、この値に負債価値を足し合わせる必要があります。

b:PBR倍率

求めた倍率に対して評価対象企業の(予測)純資産をかけ合わせます。PBR倍率もPER倍率と同様に、買収価格を求める場合はこの時点で終了になります。しかし、企業価値を求めるためには、負債価値を足し合わせる必要があります。

c:EV/EBIT倍率

求めた倍率に対して、評価対象企業の(予測)EBITをかけ合わせます。EV/EBIT倍率で求めた値は企業全体の価値です。そのため、買収価格(株式価値)を求める場合には、その全体の価値から負債価値を引く必要があります。

d:EV/EBITDA倍率

求めた倍率に対して、評価対象企業の(予測)EBITDAをかけ合わせます。EV/EBITDA倍率で求めた値はEV/EBIT倍率と同様に企業価値全体です。そのため、買種価格を求める場合は、負債価値を求めた値から引く必要があります。

e:EV/NOPLAT倍率

求めた倍率に対して、評価対象企業の(予測)NOPLATをかけ合わせます。EV/NOPLAT倍率によって求められた値はEV/EBITやEV/EBITDAと同様に企業価値全体になります。そのため、買収価格等を求める際には、負債価値を引く必要があります。

④プレミアムを加える(買収価格を決定する場合)

買収提案を行う場合などにおいては買収価格を決定する必要があり、その際には最後にプレミアムを加えることになります。プレミアムの額は、マルチプル法では正確に測ることはできませんが、 DCF法などの他のバリュエーションの値と比べて、求めた値が大きく乖離していないかを確認するための1つの指標となります。

また、プレミアムの額を加えた価値は、実際の1.3倍程度であることが多いです。そのため、プレミアムを加える際は、1.3倍を目安にすると良いでしょう。

具体例

それでは具体的な例をもとにマルチプル法を使用してみたいと思います。今回は、アマゾン社によるホールフーズマーケット買収の例を扱ってみます。説明した手順通りに進めていきましょう。

ホールフーズマーケットは、アメリカで店舗を展開する食品小売りメーカーです。そのため、今回はアメリカで店舗を展開するスーパーマーケットをコンプスに選択していきます。アメリカ証券市場とナスダック上場から探します。

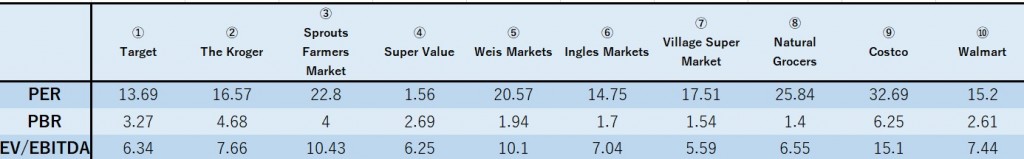

15社ほどの選択ののち、企業としての規模や財務的な情報をもとに10社に絞りました。①Target、②The Kroger、③Sprouts Farmers Market、④Super Value、⑤Weis Markets、⑥Ingles Markets、⑦Village Super Market、⑧Natural Grocers、⑨Costco、⑩Walmart

の10社です。

(2)マルチプルを求める。

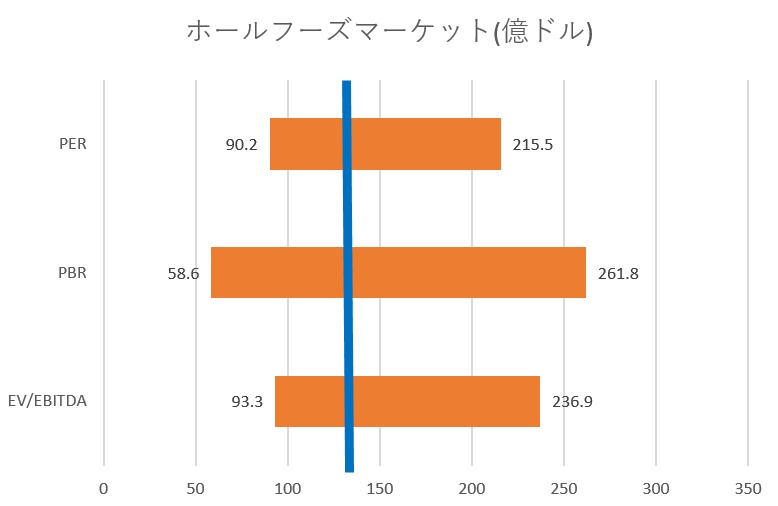

今回は、PER、PBR、EV/EBITDAを利用することにします。以下のようになりました。

PERにおいて、④Super Valueの値がかなり離れています。④社は、組織再編や債務返済のために子会社の売却を行っていたため、その影響が出ていると考えられます。そのため、今回、④のPERは外れ値として除外して考えたいと思います。その結果、それぞれのマルチプルは以下の通りになります。

PBR:1.4~6.25 平均値)3.01 中央値)2.65

EV/EBITDA: 5.59~15.1 平均値)8.25 中央値)7.24

(3)評価対象企業の企業価値の算定

今回は、(2)で求めたレンジをもとに株式価値を求めていきたいと思います。

レンジ:69.4億ドル~165.7ドル

平均値:101.2億ドル

中央値:88.8億ドル

*当期純利益×PERマルチプルを用いて計算します。

レンジ:45.1億ドル~201.4億ドル

平均値:96.9億ドル

中央値:85.4億ドル

*純資産×PBRマルチプルを用いて計算しています。

レンジ:71.7億ドル~182.2億ドル

平均値:102.6億ドル

中央値:90.9億ドル

*EBITDA×EV/EBITDA後に以下の計算をしています。

ここで求めたものは、企業価値全体であるので、負債価値を引いて株式価値を求める必要があります。{EBITDA×EV/EBITDA+8.52(非事業資産)}×0.8(自己資本比率)となります。

(4)プレミアムを加える

プレミアムの大きさはマルチプル法では正確には求められないため、今回は1.3倍で考えます。

PBR:58.6億ドル~261.8億ドル

EV/EBITDA:93.3億ドル~236.9億ドル

となります。

フットボールチャートでは以下のようになります。青線が実際の買収価格になります。

実際の買収価格は約137億ドルであり、レンジの範囲で考えればそこまで大きな乖離はないといえます。また、アマゾンの広域の販売能力とホールフーズマーケットのアメリカ全土に広がる実店舗をうまく組み合わせることができれば、大きなシナジーが生まれることも予測されるため、アマゾンにとっては決して高い買い物ではなかったのではないかと考えられます。

外銀を目指すなら確実に身につけよう

今回は、マルチプル法について紹介しました。コンプスの選定などにおいて、さらに厳密に算定する方法もありますが、ジョブではこの程度までできれば十分だと言えます。 自分自身で実践してみるなどして、本番で利用できるようにしておきましょう。

つづく

会員登録すると

このコラムを保存して

いつでも見返せます

マッキンゼー ゴールドマン 三菱商事

P&G アクセンチュア

内定攻略 会員限定公開

トップ企業内定者が利用する外資就活ドットコム

この記事を友達に教える