【保存版】ジョブで役立つ会計学の基礎知識~財務三表のしくみと読み方~

2021/07/05

会員登録すると

このコラムを保存して、いつでも見返せます

はじめに

こんにちは。外資就活ドットコム 外銀チームです。

投資銀行のジョブでは、特定の企業について考える課題が課され、その際には財務諸表を使用する機会が多々あります。財務諸表には企業の売上、資産などさまざまな情報が詰まっており、企業の財務状況を把握する上で非常に有益な資料です。

しかし、この財務諸表は専門的な財務・会計用語やルールを用いて作成されているため、正しく企業の財務状況を理解するためには、こうした用語やルールを理解する必要があります。そこで今回のコラムでは、財務諸表を理解するために必要になる知識を一から説明します。

インターンシップでより内容を理解できるよう、この機会に財務諸表の基礎を是非一読ください。

財務諸表とは

財務諸表は会社の財務状況をまとめた資料です。多くの企業では、財務諸表を「有価証券報告書」という資料に掲載しています。

有価証券報告書は、情報の非対称性により不利な立場にある投資家を保護するために、企業が自社情報を開示している資料です。この有価証券報告書の中には、事業内容、今後の展望など様々な情報が記載されており、財務諸表は企業の財務・会計情報を開示するための資料として掲載されています。

有価証券報告書は、各企業HPの「株主・投資家のみなさまへ」「IR情報」などのタブ内に掲載されていることが多いです。

財務三表の構成

財務三表は以下の3要素により構成されています。

・貸借対照表....決算時の財政状況を報告する資料

・キャッシュフロー計算書....会計期間内のキャッシュ(現預金等)の動きを表す資料

「財務諸表」と表現した場合でも、これら財務三表のことを指していることが多くあります。

損益計算書(Profit and Loss Statement/PL)

損益計算書とは、 決算期間内の売上や利益を報告する資料 です。

簡単に説明すると、収益から費用を差し引き、利益を計算するといった構造でできています。

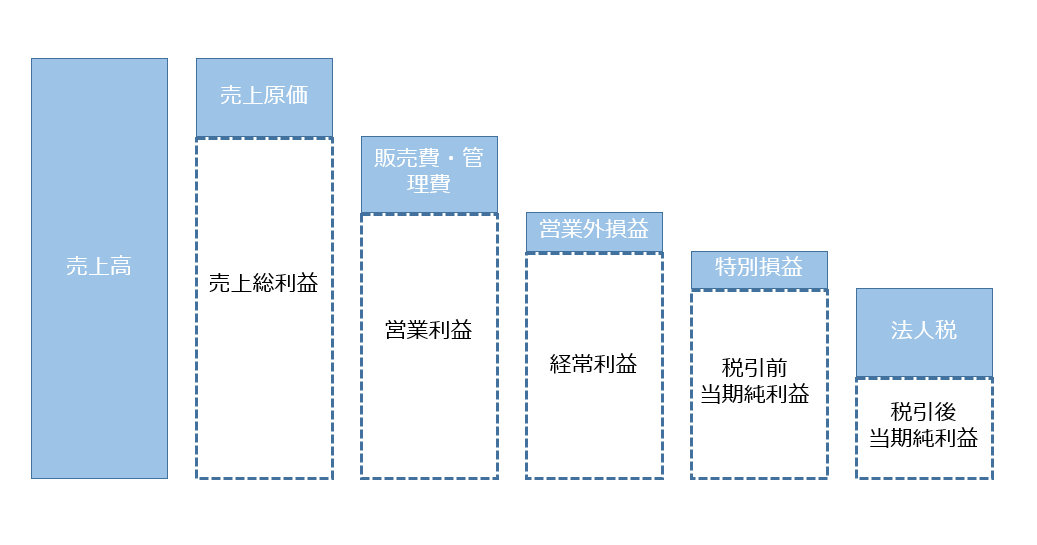

上図のように、売上高から売上原価(財やサービスを作るために直接かかった経費)を引けば売上総利益(粗利益)が求まり、そこから販売費・管理費(通称販管費。原価には算入されないが、企業の営業活動にかかった費用。例えば人件費や家賃、販売手数料など)を引いて営業利益(本業で稼いだ利益)が算出されます。

そして、本業で稼いだお金から、本業以外で生じた損益分(営業損益、特別損益)を調整して当期純利益を算出し、それにかかる法人税を利益から引くことによって、最終的に企業に残る税引後当期純利益が確定するというわけです。

少し難しい話をしてしまいましたが、損益計算書は

といった構造になっていると理解していただければ、読むことができます。

期間損益の考え方

損益計算書は「期間損益」という考え方にもとづいて利益や損失の計算が行われています。 期間損益計算は、3ヶ月、6ヶ月、1年などの期間を人為的に定め、その期間に企業がどれだけの利益を獲得したのかを計算すること です。

期間損益の仕組みについて具体例を使って説明します。

たとえば次のような状況を考えてみてください。前期と当期は、どの会計期間の出来事かを示しています。

10個の商品を1つ100円で仕入れて取引先に代金を支払いました。

前期は1つ150円で6つ売ることができました。

売れ行きが良かったので残りの4つは1つ200円で販売しましたが、当期中に完売しました。

このときの利益を考えてみましょう。お金の動き自体は次のようになります。

前期

150円×6個販売-100円×10個仕入=100円の赤字

当期

200円×4個販売-仕入なし=800円の黒字

このとき、前期は赤字で当期は大きな黒字になったと考えるのは、販売の実態をうまく表せているとは言えません。

前期もきちんと利益を出せる価格で販売していますし、当期は前期の在庫を使っているため費用が存在しないと考えるのは不自然でしょう。そこで 「期間損益」という考え方が導入されます。

前期

(150円で販売-100円で仕入)×6個=300円の黒字

当期

(200円で販売-100円で仕入)×4個=400円の黒字

こうすることで、前期も当期も仕入れと販売によって利益を出すことができたという評価になります。

仕入れた金額によって原価を計上する場合は 「仕入原価」 と呼び、期間損益にもとづいて売上と対応させて原価を計上する場合は 「売上原価」 と呼びます。

このような計算が妥当だと感じるかどうかはともかくとして、財務の世界においては妥当だとされています。なぜなら、リアルタイムなお金の動きを記載するのは 「キャッシュフロー計算書」の役割 であって損益計算書の役割ではないからです。

損益計算書が表せるのは当期の損益だけ

損益計算書は上記のような期間損益の考え方によって作成されているため、 当期の損益計算書は当期の損益しか表すことができません。実際の現金の動きを反映しているわけではありませんし、創業以来積み重ねてきた資産などの情報を表すこともできません。

こうした情報を把握するためには、これから説明する貸借対照表やキャッシュフロー計算書を見る必要があります。

貸借対照表(Balance Sheet/BS)

貸借対照表は、決算時の財政状況を報告する資料です。その会社が、今どれだけの借金を抱えていて、どれだけの資産を持っているのか、といった損益計算書からは確認できない情報を確認できます。

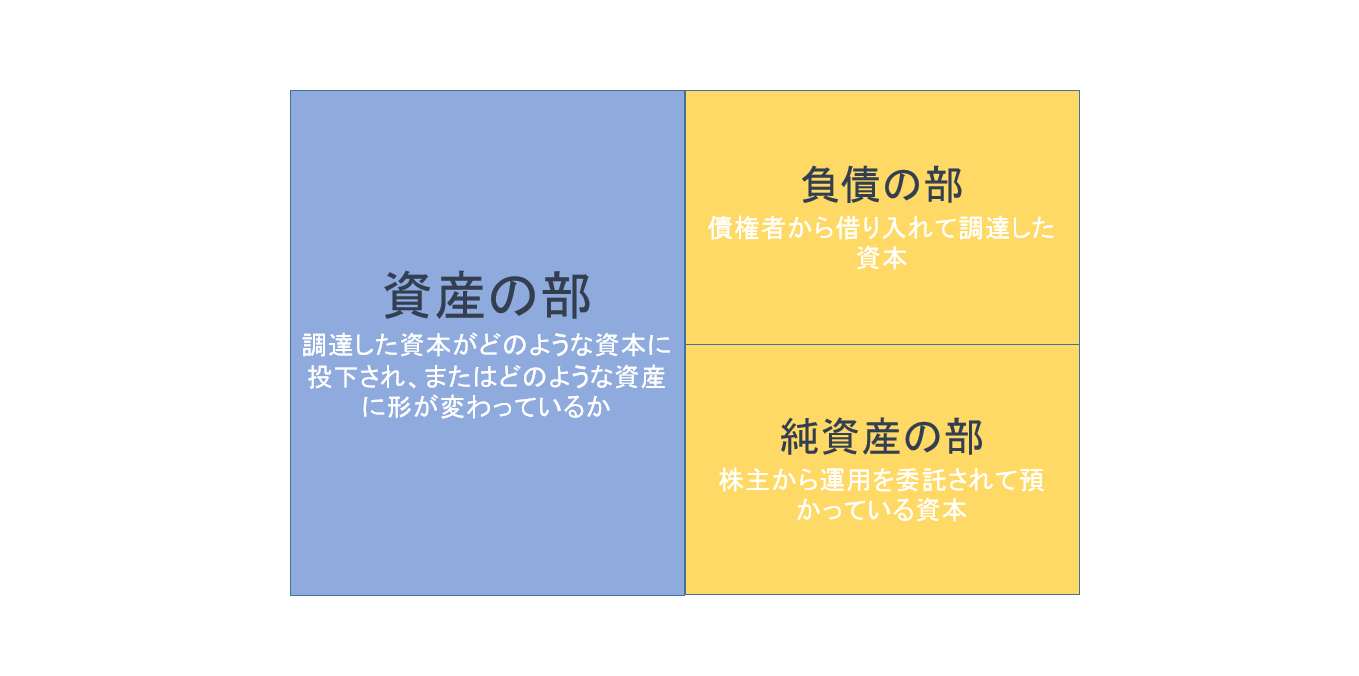

貸借対照表の構造は、以下の「資産」「負債」「純資産」の3部から成り立っています。

過去の利益の積み重ねや、現在保有している現金や建物、土地などがどれくらいあるのかについて書かれています 。負債の部において、借金がどれくらい残っているのかなども説明されており、総じて会社の現状を示す書類といえます。

調達方法を示す資本と用途を示す資産

貸借対照表の右側には負債の部と純資産の部がありますが、これらをまとめて資本といいます。資本とは、会社が調達した成長のための原資となるお金のことです。貸借対照表の右側では、この資本をどのような手段で調達したかが記載されています。

資本には「返済義務のあるお金」と「返済義務のないお金」の2種類があります。前者は負債の部に該当するものであり、借入金や買掛金などが含まれます。後者は純資産の部に該当するものであり、事業利益の蓄積や株主からの出資金などが含まれます。

貸借対照表の左側にある資産の部では、資本がどのような形で使われているのかを示しています。現金として残っているなら「現金」、土地を買うのに使ったのであれば「土地」などと書きます。

資本はどのように調達したかを示し、資産は資本をどのように使用したかを示すため、総資本と総資産の値は必ず一致します。両者が均衡(=バランス)することから、貸借対照表はバランスシートとも呼ばれます。

株主と債権者は他人資本と自己資本で区別する

貸借対照表上の資本は負債と純資産で構成されていますが、 負債は他人資本 とも呼ばれ、 純資産は自己資本 とも呼ばれます。

厳密には、純資産から「少数株主持分」という資産を引いたものが自己資本になります。自己資本と純資産は異なるものですが、財務上で重要なのは自己資本です。 自己資本のことが純資産と書かれている場合もあるので注意しましょう。

どちらも将来的には返済しなければならない借り物の資本です。銀行はお金を貸したあと利子をつけて返してもらうことによって利益を得る会社です。ある意味では、貸したお金そのものの返金を要求していると考えられます。

会社にとっては、銀行から借りたお金は返さなければならない借り物であり、株主に出資してもらったお金は返さなくてもよい会社のものであるという見方ができます。

「掛取引」は月末締め・翌月払いなどの取引を指す

会社は仕入れや販売などの取引を無数に行っています。このため、毎回の取引で銀行振込を行うことはとても手間がかかります。

そこで、主要な取引先とは、1か月ごとや3か月ごとといった期間を決めて、その間に起きた取引を一括で精算するという支払方法をとっています。

会社同士の取引では「今月分の支払いは翌月25日に行います」といった約束にもとづいておこなわれています。みなさんの中にも、「アルバイトの給与は当月末締め・翌月25日払い」というような状況に出くわしたことがあるのではないでしょうか。

このように、毎回の勤務の度に給料を渡すという手間を防ぐため、1か月に1度まとめて給料を支払うという方法も 「掛取引」 の一種です。

のれんという資産

貸借対照表の固定資産には 「のれん」 と呼ばれるやや特殊な資産が計上されています。

「のれん」がどのようなものかは非常に難しいのですが、「のれん」が存在しなかった場合を考えるとわかりやすいでしょう。次の状況を考えてみてください。

・1,000億円の純資産を持つ会社を1,300億円で買収した

・この際、買収に必要な1,300億円は投資家から調達した

・1,000億円の純資産の会社を買収したので、自社の資産として1,000億円を計上する

・1,300億円の調達したので、自社の資本として1,300億円を計上する

資産が1,000億円しか増加していない一方で資本は1,300億円増加しているため、これでは貸借対照表が均衡しなくなってしまいます。これでは、調達方法を表す資本と、利用方法を表す資産が一致するという貸借対照表の原則がくずれてしまいます。

また、買収した企業によって将来の売上が増加するはずですから、300億円の差額は単なる費用ではなく「近い将来得られる予定の資金」であると解釈できます。このとき、「のれん」を用いて次のように考えることで貸借対照表の整合性を取ります。

・1,000億円の純資産と300億円の「のれん」をもつ会社を買収した

・買収額は1,300億円で、すべて投資家から調達した

・1,000億円の純資産と300億円の「のれん」を取得したので、資産が1,300億円増加した

・1,300億円の資金を調達したので、資本が1,300億円増加した

このように考えることで、資本と資産が一致するという貸借対照表の原則を守ったまま計上することができます。

このように、 「のれん」とは会計の便宜上用意された仕組みであり、実態はありません。 ただし、「のれん」以上に整合性のとれる仕組みが開発されていないため、多くの会計基準で「のれん」を計上する仕組みとなっています。計上済の「のれん」についての扱いは、会計基準によって異なります。

会計制度には「のれん」のような「実際には存在しないけれど、存在すると考えなければほかのルールとの整合性が取れなくなるため、存在していると仮定する」といった項目がいくつかあります。最初は違和感をおぼえるかもしれませんが、いろいろな会社の財務情報などに触れていくなかで少しずつ理解できるはずです。

キャッシュフロー計算書(Cash Flow Statement/CS or CF)

キャッシュフロー計算書 は、会計期間内のキャッシュ(現預金等)の動きを表す資料です。

損益計算書に書かれている売上や利益のほか、設備投資や借金の返済など、あらゆるお金の動きがまとめて記載されています。

例えば、利益は出ていても借金の返済にすべて使用して自転車操業をしている状況などは損益計算書からはわかりませんが、キャッシュフロー計算書を確認するとすぐにわかります。

損益計算書は期間損益という仕組みを利用しているため、必ずしも現金の動きを表していません。

しかし、借金の返済や配当による還元などはキャッシュで行われますから、投資家にとってキャッシュの動きは非常に関心の高い財務情報の1つです。 これを表現することに特化した資料がキャッシュフロー計算書 です。

キャッシュフロー計算書では、資金の流れを 「営業活動によるキャッシュフロー」 「投資活動によるキャッシュフロー」 「財務活動によるキャッシュフロー」 の3つに分けて表します。

営業活動によるキャッシュフローは販売・仕入れ等本業に関わる活動による収入と支出の差額を表します。合計額がプラスの会社は、本業が順調に行われている証拠です。一方合計額がマイナスの会社は、利益は出ているものの借入や利息などの返済にそのすべてを使用しているということであり、「黒字倒産」になる可能性があるということです。

投資活動によるキャッシュフローは固定資産や株等の取得・売却による現金の流れを表します。営業活動を行っていくためには、設備投資などへの投資が必要なため、マイナスとなることが多いです。プラスの場合は、会社が持っている設備などを売った金額が投資分を上回っているということです。

財務活動によるキャッシュフローは営業キャッシュフローと投資キャッシュフローの合計でキャッシュが足りない分を、いかに外部からの借入や株式発行などでの資金調達で行ったかを表します。株主への配当金の支払いや、自社株買い、借金の返済を行った場合はマイナスになります。逆に借入金や社債などで資金調達すればプラスになります。

キャッシュフロー計算における直接法と間接法

キャッシュフロー計算書を作る上で把握しておくべき2つの方法があります。それが 直接法 と 間接法 です。

直接法とは文字通り、日々の現金の動きを積み上げて作るキャッシュフロー計算書です。すべての伝票を単式簿記(発生した取引を1つの勘定科目に絞って記帳する方法)に従い、その取引内容ごとに「営業CF」「投資CF」「財務CF」に分類して収支を計算します。しかし、会社の伝票は複式簿記で作られており、それをベースに損益計算書と貸借対照表が作られます。そこで出てくる概念が、この損益計算書と貸借対照表を元にしてキャッシュフロー計算書を作る間接法です。

間接法は複式簿記(発生した取引を複数の勘定科目に分けて記帳する方法)を用いて作られた損益計算書と貸借対照表を基に作られますが、具体的には以下のような方法でキャッシュフローが算出されています。

キャッシュフロー

=税引き前当期純利益+実際には支払っていない項目-実際には獲得していない項目

なお、キャッシュフロー計算書において直接法と間接法によって変わるのは営業活動によるキャッシュフローのみです。投資活動によるキャッシュフローと財務活動によるキャッシュフローは直接法と間接法で違いはありません。

フリーキャッシュフロー(FCF)を求める

投資銀行のジョブでは被買収企業のバリュエーション(企業価値評価)をしますが、その際に使う概念の一つに フリーキャッシュフロー(以下、FCF) があります。

FCFとは販売や仕入といった基本的な営業活動の結果手元に残った現金から、今後も事業を継続していく上で必要な設備の導入費用代金を支払った現金の残り、つまり 企業が自由に使うことができるお金であり、企業価値の源泉 です。FCFは損益計算書と貸借対照表から求める場合とキャッシュフロー計算書から求める場合で計算式があります。

具体的には以下のような方法でキャッシュフローが算出されています。

損益計算書と貸借対照表をベースに計算する場合

FCF = 税引後営業利益 + 減価償却費 − 運転資本増価額 − 設備投資費

キャッシュフロー計算書をベースに計算する場合

FCF = 営業活動によるキャッシュフロー + 投資活動によるキャッシュフロー

この計算式において税引後営業利益+減価償却費−運転資本増価額の部分は営業活動によるキャッシュフローに、設備投資費は投資活動によるキャッシュフローにあたります。

おわりに

今回は投資銀行のジョブで役に立つ会計学の知識を学んでいきました。

ジョブでは一般的に思考力やカルチャーフィットなどを見ているといわれていますが、会計に関する最低限の知識が備わっていることが前提です。

それらの知識は、もし仮に投資銀行に入らなかったとしても、将来ダイレクトに役立つものになるため、コツコツと習得に励んでいきましょう。

会員登録すると

このコラムを保存して

いつでも見返せます

マッキンゼー ゴールドマン 三菱商事

P&G アクセンチュア

内定攻略 会員限定公開

トップ企業内定者が利用する外資就活ドットコム

この記事を友達に教える