会員登録すると

このコラムを保存して、いつでも見返せます

外資系ファンドによる企業買収の実態をわかりやすく解説した『日本買い 外資系M&Aの真実』(日本経済新聞出版社)がこのほど発売されました。著者は、名門外資系ファンド「ペルミラ・アドバイザーズ」の日本法人代表を務めた経験をもつ加藤有治氏です。現在は独立系投資会社イースト・インベストメント・キャピタル(EIC)の代表取締役として企業投資事業を営む加藤氏が、外資就活ドットコムを運営するハウテレビジョンの代表・音成洋介と対談しました。

金融業界で働くビジネスパーソンがおさえておくべき「外資系M&Aのポイント」とはなにか。自らもプライベート・エクイティ(PE)ファンドに勤務した経験をもつ音成が、加藤氏に外資系ファンドの買収の実態や日本企業との関係性について聞きました。

日本市場で未だ敬遠される「外資系ファンド」

音成:著作『日本買い 外資系M&Aの真実』はなぜ出版されたのですか?

加藤:M&Aの本は、日本企業によるアウトバウンド(海外企業買収)型について解説したものが多く、外資系企業によるインバウンド(日本企業買収)型のものが少なかったので、そのアングルのものを書きました。全体的には若手の金融パーソン向けですが、外資系の投資銀行やコンサルファームを狙う人なら十分に理解できる内容になっていると思います。

バイアウト(経営権の取得を目指した企業買収)に関する書籍はこれまで、教科書的な硬い内容のものか、小説『ハゲタカ』のような「外資が日本を買い叩く」といったフィクション本かに偏っていました。『日本買い 外資系M&Aの真実』は、第一線の現場を知る業界人が話し言葉で書いた本です。読みやすく書きましたが、内容に関して妥協していません。

音成:タイトルが「日本買い」で、「ハゲタカ」について書いた章もあります。かつてに比べると、最近は外資系の金融機関に対する「ハゲタカ」という印象も減ってきたように思いますが、加藤さんはそのように呼ばれたご経験はありますか?

加藤:最初はありましたね。今でもときどき、M&Aの入札過程で「外資はやめてくれ」と言われることがありますよ。日本企業の経営者が外資系による買収を敬遠するのは、必ずしも印象だけではないと感じています。外資系は透明性が高いので、経営者としての評価が杓子定規になると思われがちです。それに加えて「日本で意思決定できなくなるのでは?」という懸念もあるようですね。

でも、その良し悪しは、考え方しだいではないかと思っています。グローバルレベルで物事を考えれば、すべてを日本で決める時代ではないといえるかもしれません。

音成:僕が投資銀行とPEファンドに所属していたのは、2007年5月から10年1月まででした。入社当初はバイアウトファンドが元気になってきたころで、「これからガンガン投資していくぜ」という時期でした。ところが2008年にリーマンショックが起きて、一気にブレーキがかかり、PEはダメージを受けました。

加藤:そのような厳しい時期を経て、日本市場において、ある程度の淘汰があったことは、長期的にいいことであったと考えます。

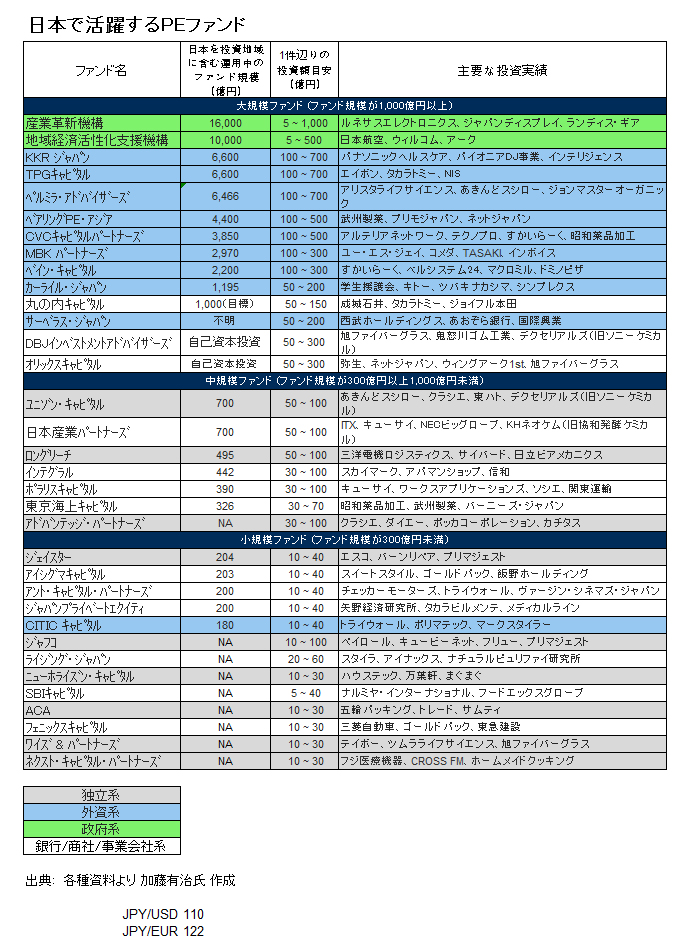

PEは米国で1970年代に生まれ、日本に輸入されました。外資系と日系で大きな違いはありませんが、外資系は大型案件を得意とする独立系、日系は中小型を得意とする銀行・証券系が多いといえます。日本では90年代中盤の金融危機のとき、再生系のファンドが不良債権を買い集めていましたが、2000年代に入ると成長型のPEが企業のパートナーとしての活動を加速していきました。

(注:「日本買い 外資系M&Aの真実」より引用、以下の図表も同様)

外資系ファンドの本格参入は2000年代中盤からです。リーマンショックを経て、現在は日本市場全体として、5000億~1兆円程度の案件実行があります。確実に成長していますが、期待されたほど伸びていないという印象です。

音成:マーケットが伸びなかった要因って、どこにあると思いますか?

加藤:日本におけるM&Aのカルチャーが変わっていないからじゃないでしょうか。アメリカでは会社を売ることは成功の証ですが、日本では経営の失敗とみなされます。あとは、コーポレートガバナンスの違いも大きい。日本では取締役会の構成が株主より経営者寄りで、基本的に株主の交代を歓迎しません。

バイアウトファンドが活用される「5つのフェーズ」

音成:事業承継の際にバイアウトファンド(PEファンド)が活用されることがありますが、どういう事情でファンド案件になるのでしょうか。

加藤:バイアウトファンドの具体的な活用局面を言うと、まず「事業承継」「子会社売却」「ホワイトナイト」「民事再生、法的整理」の4種類があげられます。いずれも前向きな状況ではない。経営者が高齢で事業承継を迫られたり、親会社から会社の売却を要請されたり、あるいは、売りたくない相手が来たからその代わりを探していたり、そもそも会社がつぶれそうだったり、という場合です。いずれにしても、日本ではいままで、このように受動的な場面で、ファンドが活躍していました。

最後にもう1種類あげるとすれば、経営者の力では成長が踊り場なので、力を持ったバイアウトファンドと戦略的に組んで、新しいフェーズに持っていきたいケースですね。具体的には、マネジメントバイアウト(MBO)ということになりますが、これは唯一、自主的なものでしょう。ただ日本では、経営者が自ら戦略的理由によりMBOをやろうと動いたケースはあまりないですが。

音成:いまあげていただいたバイアウトファンドが活用される5つのフェーズは、米国でも欧州でも変わらないものですか?

加藤:基本的には変わりません。類型としては、欧州は子会社売却が多く、ホワイトナイトはあまり聞いたことがないですね。ヨットメーカーや高級服飾メーカーなどお金持ちのオーナー企業が多いので、事業承継も多いです。

ファンドにも高度な「差別化」が求められる

音成:ファンドからファンドへ売られるセカンダリー(二次売却)の案件は、ファンド間の事情なのでしょうか。

加藤:そもそもファンドの投資先企業に対する役割は、3つあります。1つ目は、会社の恒常的収益力を上げること。2つ目は資金・資産の効率性を上げること、3つ目は透明性と戦略性を向上して市場(M&A市場、株式市場)からの評価を上げることです。かつては、2番目の効率性の向上と3番目の市場性の向上のみで十分でしたが、いまは、経営の王道である収益性の向上がファンドにも期待されるようになってきました。いわゆるファイナンシャルエンジニアリングは誰でもできることであって、そこで差別化はあまりできません。一番の差別化要因は、やっぱり経営マターである収益性の向上です。

そして、ファンドAとファンドBでは、与えられる付加価値は違います。したがって、ある国内系のファンドが、会社の成長フェーズにあった「株主として価値の創造」などやれることは全部やったから、次のフェーズに適したファンドに任せたいということは十分に考えられます。そのような場合には原則として、一番高い価格が払える相手、つまり新たに付加価値をつけられる相手を優先的に検討することが望ましいはずです。それが海外ファンドであれば、国内ファンドが得意でない海外リソースの導入や海外市場へのアクセスの提供などが実現するかもしれません。

私はペルミラ勤務時代に、農薬事業を展開するアリスタの買収に携わりました。アリスタはもともと、オリンパス・キャピタルというアジア系のファンドが持っていたのですが、欧州系のペルミラが株主となった後、インドや南アフリカでも買収を行うようになり、非常にグローバル展開が進みました。ファンドが皆一緒なら、単なるマネーゲームです。でも、ファンドもより高度な差別化の時代に入っており、「ファンドtoファンド」が意味を持つようになってきているのです。

音成:ファンドそれぞれのカラーが違うから「ファンドtoファンド」は意味があるということですね。事業会社からすると、どのファンドにまかせたらどんな結果が導かれるかを、よく考えないといけないですね。

加藤:おっしゃる通りです。また、出口戦略の一選択肢として、ファンドに売却するのか、事業会社の一部になるのか。あるいは、上場するのか、何もしないのか、よく検討しないといけません。同時に、重要なのは結局「人」なので、自分のパートナーとして信頼に足る相手なのかどうかを、しっかり見極める必要があります。

ファンドの強みとしては、経営独立性の維持や外部経営資源の導入、売却のスピード、市場への強力なアクセスがあります。弱みとしては、比較的、短期収益重視であることでしょうか。

音成:シャープのケースでは産業革新機構の参加が話題になりました。日本の企業が売却される場合はいかがですか。

加藤:一般論でいうのは難しいですが、個人的には、シャープは適した買い手が買収したと思っています。シャープに何が足りなかったのか。経営の効率性なのか、製品開発力なのか。あるいは海外販路の弱さか、調達力の弱さなのか。シャープを買収した鴻海の発言によれば、資材調達力と海外の販路のグリップが弱かったということですから、そこが強い鴻海と組むのは、有意義なことと考えられます。ファンドはそれを提供できないので、鴻海には価格で勝てません。

一方、産業革新機構の参加は、私にはなぜなのか理解できません。民間企業によるソリューションがあるときに、政府系の参画は必要ないと思います。このような感想は、金融関係者を含む多方面から聞いています。

M&A活性化に必要なのは、企業統治と税制の改善

音成:日本のPEが踊り場とおっしゃっていましたが、より資本を効率化するためにどこが変わればいいのかと思いますか? 日本のPEが変わるべきなのか、規制が変わるべきなのか。

加藤:政策についていうと、日本政府は対日直接投資を推進する「インベストジャパン」政策を進めていますが、全然盛り上がっていません。なぜなら、先進国の場合、外国企業による対内直接投資はほとんどがM&Aによるものであるにもかかわらず、日本政府のインベストジャパン政策は、ゼロから工場を建設したり誘致したりするグリーンフィールド投資が中心です。日本のようにマーケットが成熟していて人件費も土地も高いところで、ゼロからやる人はあまりいません。日本への対内直接投資を増やすには、M&Aを盛り上げるしかないのです。

そのために必要なのは、コーポレートガバナンス(企業統治)と税制の改善です。海外投資家が本拠地を置くなら、税金の高い日本ではなくケイマンや香港、シンガポールが好まれる。日本の税制は、海外投資家に対して「日本に拠点を作って投資してくれなくても結構です」と言っているように感じるものです。

日本国内をみると、まだまだ安定性重視、先例重視ですね。投資家サイドも、大きく成功しなくていいから失敗しないでほしいという意見が多いです。でも投資家にもう少しアグレッシブにリスクもとる覚悟がないと、M&Aのプレーヤーも増えず、盛り上がりません。

音成:海外の投資家からすると、日本に期待しても仕方ないから中国やミャンマーなのかなと思いつつも、日本から撤退しているわけではないということは、それなりに期待しているのかな、とも感じます。

加藤:不思議ですよね。低成長なのに。大手のPEファンドはまだ日本にいますが、それはアジアを見渡したときに大型バイアウトができる国がほかにないからなんだと思います。今の認識では、それができるのは日本とオーストラリアだけ、たまに韓国という感じです。ペルミラもアジアで最初に作った拠点は東京でした。あとは、法規制の安定性や透明性もあります。会社の数も多いので、理屈で考えると日本はいいマーケットです。

一方、オーストラリアは、アングロサクソン的なコーポレートガバナンスが浸透していて、法規制の安定性も高い先進国で、会社の数や規模もそれなりですが、ファンドの拠点は少ないです。アングロサクソンの国のため、ディールの時に飛んで行ってやってもできるので拠点は不要、みたいな考え方が多いですね。

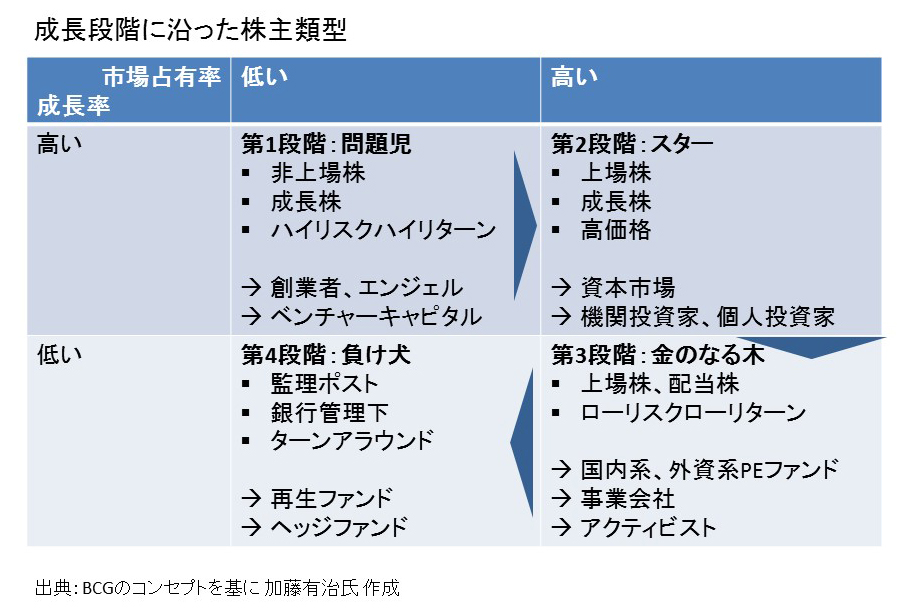

加藤:PEファンドといっても、株主の形態の一つにすぎません。特別な意味で考える必要はなく、善玉でも悪玉でもありません。ファンドは適した企業が適した場面で活用すればよく、無理やり利用することもないし、無理やり避けることもないのです。下図にあるように、成長フェーズにおいて強みを持つ株主と組むことを考えればいいということで、その成長局面においてファンドと組んだら有効だというならば、組めばいいというだけの話です。

日本では、経営陣がファンドによる買収に過剰に反応するケースもありますが、「最初はびびったけどよかったよ」という場合が多いと思います。客観的に最も適した株主への移行が行われるのは、経済の活性化にもつながると思います。

・「日本人というバックグラウンドを大切に」他人との差別化を意識せよ 「日本買い 外資系M&Aの真実」著者に聞く(下)に続く

日本買い: 外資系M&Aの真実

加藤 有治

日経BPマーケティング

(Amazonで詳細を見る)

加藤有治

1966年島根県松江市生まれ、岐阜県育ち。1988年京都大学理学部卒業、1990年経済学部卒業。1990年郵政省(現総務省)入省、OECD(経済協力開発機構、パリ)に出向。1998年米国イェール大学経営大学院修了。1998年以降、モルガン・スタンレー、メリルリンチ(ロンドン)を経て、GEヘルスケア事業開発アジア責任者、直近はペルミラ・アドバイザーズ日本法人社長として、15年間にわたり対日企業投資に携わった。2014年以降、独立系投資会社であるイースト・インベストメント・キャピタル株式会社(EIC)代表取締役として、引き続き企業投資活動に取り組んでいる

会員登録すると

このコラムを保存して

いつでも見返せます

マッキンゼー ゴールドマン 三菱商事

P&G アクセンチュア

内定攻略 会員限定公開

トップ企業内定者が利用する外資就活ドットコム

この記事を友達に教える