会員登録すると

このコラムを保存して、いつでも見返せます

金融業界について知ろう

こんにちは、外資就活 金融チームです。

就活でよく耳にするメガバンクや投資銀行、アセマネ、生損保は「 金融業界 」と一括りにされることがほとんどです。

ただ、一口に「金融業界」といっても、やっている業務は大きく異なります。

そのため、 就職活動の際に「なぜうちの会社なの?」と金融系の企業で聞かれた場合には他の金融業を理解し、論理的に違いを述べる必要 があります。

しかし、各金融業の違いと、個別企業の業務内容をしっかりと理解できている就活生は少ないのではないでしょうか。

今回のコラムでは就活生が混乱しやすい金融業界を「 直接金融 」と「 間接金融 」の視点から整理していきたいと思います。

金融業界の就活には「見取り図」が必要

ただ、金融業界が理解できていないからという理由でいざ会社研究をしようと思っても、金融機関の業務内容を理解することは難しいでしょう。

もちろん、会社から配布されるパンフレットには金融業界の見取り図が書いてありますし、説明会では社員の方から金融業界の構造についての話を聞く機会も多くあります。

ただ、これらの情報や説明はある程度専門的な知識を有していないと理解できないことがほとんどです。

また、その会社の業務だけを理解しても知識としては不十分です。

なぜなら、他社と比べてどの点で勝っているのか、金融業界のどの部分を占めているのかを理解できなければ、面接で他社比較を求められたときに的確にこたえられません。

そのため、 金融機関について理解するためには金融業界全体がどのような構造になっているかを知ることが最優先です。

金融業界の全体像を把握する「見取り図」の見かた

では、金融業界の全体像を理解するためにはどのような方法をとるのがいいのでしょうか。

結論から述べると、金融市場は私たち学生が想像するよりもはるかに複雑です。その理由は多くの「 市場 」が存在するからです。

例えば私たちが参加可能な東京証券取引所(株式市場)から銀行のみが参加し短期資金の貸借を行う「インターバンク市場」まで様々な市場が存在します。

そこでこの記事では、 学生が就職活動をするうえで理解しなくてはならない「2つの市場」とそこに存在するプレーヤーたちについて解説し、金融の「見取り図」を描いていきたいと思います 。

この記事はあくまで金融業界全体の解説を行った記事であり、個別の金融機関の業務にはあまり詳しく言及しません。

そのため、個別企業の分析に関しては学生の皆さんが各自で行う必要があります。

ただ、再三再四述べているように、個別企業の分析を行う前には各金融機関が金融業界の中でどのような位置づけにあるかをつかむために、 全体像の理解は必須 となります。

この記事で得た知識と、各金融機関の業務に関する知識を合わせることで、間違いなく業界・会社研究が進むでしょう。

この記事では銀行や投資銀行の解説をする前に、「金融」がどのようにして生まれるかを考えたいと思います。以下が前半部分のキーワードです。それぞれのペアがどのように違うかに注目しながら読んでみてください。

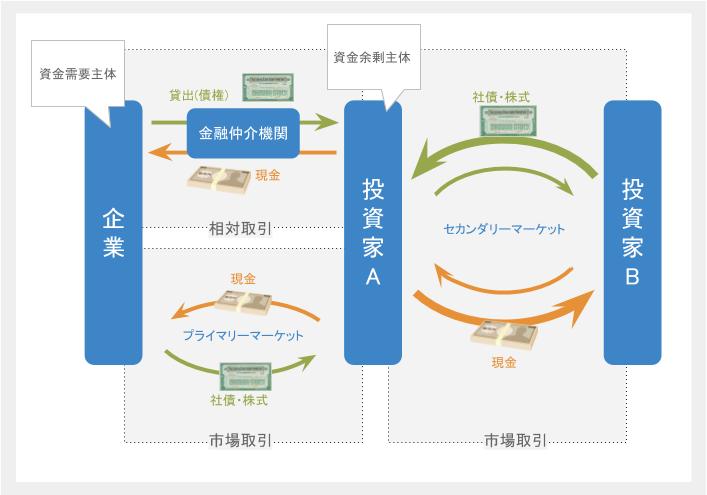

・資金需要主体(企業)と資金余剰主体(投資家)

・市場取引と相対取引

・発行市場(プライマリー・マーケット)と流通市場(セカンダリー・マーケット)

金融の原点?―プライマリー・マーケット

水は高いところから低いところへ流れるように、お金を余分に持つ人から、その時お金を必要としている人へ流れます。

余分に持つ人から必要な人へ「資金」を「融通」する 。 これが金融の基本的な仕組みと言っていいでしょう 。

もしみんながお金を必要な分だけ過不足なく持っていれば、金融は生まれません。

なぜなら、自分が持っているお金で各自が満足しているために、貸すことも借りることも必要ないからです。

そのため、金融が存在するということは、「お金がたくさんあるから運用したい」と思う人と「お金が必要だから調達したい」と思う人が同時に存在するといえます。

原点では、現在のような株式市場などはなく人と人との貸し借りから始まって、それが広がり今のような市場ができています。

足りない資金を調達したい資金需要主体とは

では、どんな人(企業)が具体的に資金を必要としているのでしょうか。

お金を求めている人(企業)のことを金融業界では 「資金需要主体」 といいます。

少し「資金需要主体」について説明すると、 資金需要主体とは、何かをするのに自分の手元のお金だけでは足りず、他人からお金を調達したいと考えている人たちのことです 。この単語は通常は 一般企業 を想定していることが多くなります。

資金が必要になる例を挙げると、例えば製薬企業が新しい医薬品の研究を始めるとき、自動車メーカーが古くなった工場を建て替えるとき、IT企業が業務分野を広げるためにほかの会社を買収するとき、などなど様々な場面が想定されます。

当たり前ですが企業が収益の獲得を目指して活動している以上、さまざまな場面でまとまったお金が必要になるかからです。

※もちろん私たち個人も資金需要主体になることはあります(家を買う時の住宅ローンや自動車ローンがその一例です)が、就活の際に個人の資産運用について聞かれることはないので、これ以降は資金需要主体を一般企業に限って話を進めます。

手元の資金を運用したい資金余剰主体

「資金需要主体」に対して資金余剰主体は、 お金が余っていてそれを運用している人と考えるとよいでしょう 。

資金余剰主体は広い意味の 「投資家」 という言葉でまとめられます。

投資家というと、ジョージ・ソロスやウォーレン・バフェットなどの大金持ちを想定すると思います。しかし、株式を買ったり銀行に預金したりしている時点で私たちも「投資家」と区分できます。

もちろん、人のみならず企業も投資家になりえます。例えば生命保険会社など、保険料という形で顧客から資金を回収し、それを運用することで更なる利益を上げようとする、規模の大きな投資家をとくに 「機関投資家」 といいます。

みなさんも用語くらいは耳にしたことがあるのではないでしょうか。

金融には3つの形態がある

ここまでで金融は「資金需要主体」と「資金余剰主体」の間のお金のやり取りだということがわかりました。

では、そのやり取りはどのような形で行われるのでしょうか。

最近では金融技術の発展により様々な形態が登場していますが、最も伝統的なのは 貸借(借入・貸出)・社債・株式 の3形態です。

市場取引と相対取引

まず、「資金需要主体」の側から解説します。もちろん、この主体はその名の通りお金を求めているわけですから、何らかの形で資金を調達しようとします。

資金需要主体は通常は社債、または株式を発行して、それを資金余剰主体(投資家)に買ってもらうことで資金を調達します。社債、株式の発行のよって資金を調達する企業は「発行体」と呼ばれます。

ただ、社債株式を発行しただけで簡単に投資家が買ってくれるとは限りません。そのため、企業は社債や株式を買ってくれる投資家を探します。一方、投資家も条件の良い社債・株式を売ってくれる企業を探します。

このようになにかを買いたい人と売りたい人が集まって取引が行われる場所のことを正式には「市場(しじょう)」といいます。

そのため社債・株式は基本的に 市場取引 において売買がされます。

金融用語では、市場取引によって発行体と投資家が参加する市場を 発行市場(プライマリー・マーケット) と呼びます。

※企業は社債・株式を発行しなくても、誰かからお金を借り入れることで資金を調達することもできます。この場合は貸借によってはお金を借りたい企業とお金を貸したい投資家の間で取引が一対一で行われれ、市場が開かれることはありません。

一対一の取引でのみ資金が流通するので、この場合は「相対取引」と呼ばれます。

社債・株式の中古市場?―セカンダリー・マーケット

発行体と投資家をつなぐ市場がプライマリー・マーケットでしたが、一度投資家の手に社債や株式が渡ってからは、別の市場が流通を担います。一度投資家の手に渡った社債や株式が再び流通する市場を 流通市場(セカンダリー・マーケット) と呼びます。セカンダリ・マーケットでは投資家と投資家の間で資金や株式、社債の売買や交換が行われます。そのため、セカンダリ・マーケットは社債や株式の中古市場と考えるとわかりやすいでしょう。

実は、プライマリー・マーケットよりもセカンダリー・マーケットの方がよほど私たちの身近なところにあります。

代表例は、TOPIXなどの言葉で有名な「東証一部市場」でしょう。名前くらいは新聞やニュース番組などで聞いたことあるのではないでしょうか。

東証一部市場は私たち個人投資家が証券会社を通じて気軽にアクセスすることができるセカンダリー・マーケットで、一度発行体から投資家の手に渡ったいわゆる「中古」の株式が流通しています。

金融の見取り図と各金融機関の立ち位置

ここまでで前半部分は終わりです。一旦話を整理してみましょう。

2.企業が社債・株式を発行し投資家がそれを購入する市場をプライマリー・マーケットと言う。

3.一度投資家の手に渡った社債・株式が再流通する市場をセカンダリー・マーケットと言う。

これを図にすると、以下のようになります。※クリックで拡大できます。

ここまでで市場の大枠はつかめたと思います。ここからは、見取り図を見ながら皆さんが知る金融機関が果たす役割を簡単に紹介していきます。

間接金融を担う商業銀行

まず左上の相対取引の部分を見ると、投資家と企業の間に「金融仲介機関」なるものがあることに気づくでしょう。

先ほど企業は投資家から一対一の取引でお金を借り入れることができると書きました。しかし、1000万円のお金を借りたいのに一人一人の投資家は1万円しか貸せないと言ったら、いちいち取引を結ぶのはとても大変です。

そこで、金融仲介機関が多数の投資家からお金を集め、それをまとめて企業に貸し出しています。これを間接金融と言い、主に 商業銀行 がこの役割を担っています。

商業銀行といわれてもいまいちわからない人は「国以外が運営する銀行」と考えても差し支えありません。

つまりは メガバンクや地方銀行が商業銀行 と言えます。

そんなメガバンクなど商業銀行は、最終的な投資家である私たち一般国民から預金の形でお金を集め、それをまとめて企業に貸出しています。

メガバンクや地方銀行が「間接金融」の担い手であることは理解できたのではないでしょうか。

直接金融を仲介する投資銀行・証券会社

図の左下のプライマリー・マーケットは、左上と異なり社債・株式の矢印が投資家と企業を直接結んでいます。

しかし社債・株式の売買には、値段決めから売買の締結にいたるまで多くのプロセスがあり、それをすべて企業と投資家の間で個別に行うのは困難です。

そんな困難を打破するために生まれたのが 投資銀行(証券会社) です。投資銀行や証券会社の最も伝統的なビジネスは企業と投資家の両者を仲介することで、これを「引受業務」と呼びます。

具体的にはプライマリー・マーケットにおいて企業が発行した社債・株式を投資家に販売し、企業の資金調達と投資家の資金運用をサポートします。

そのため、 「投資銀行」といっても実際には銀行が投資をするのではなく、「企業」と「投資家」を結ぶのが主な業務です。 間違えないようにしましょう。

直接金融と間接金融

上の話からは、商業銀行も投資銀行も同じように企業と投資家を仲介しているように見えるのではないでしょうか。

しかし実際には商業銀行は「金融仲介機関」として図に存在する一方で、証券会社は図には存在しません。これはなぜでしょうか。

これらの違いは、直接金融と間接金融の仕組みの違いに起因します。

前述のように、証券会社が提供する投資のフローは直接金融に属し、商業銀行が提供するサービスは間接金融に属します。

今までの説明では間接金融が個人から少量のお金を集めて投資を行うのに対し、直接金融が企業と投資家を結ぶとだけ違いを述べてきました。

しかし、直接金融と間接金融の最も代表的な相違点は「 投資したお金の行き先が投資家にとって明確か 」と「 その投資に伴うリスクを投資家自身が負うか 」の2点です。

この2点について説明していきます。

①直接金融におけるリスク

投資家にとって、 自分が投資したお金の行き先が明確であり、投資家自身がリスクを引き受けます 。

具体的な例を考えると理解がしやすいでしょう。

ここでは、投資家のあなたが、証券会社Aを通じて、B社の社債(または株式)を購入した例を考えます。

この時、あなたがB社の社債(または株式)に対して投じたお金はそのままB社の資金となります。

そのため、あなたは自分の資金がB社にのみ投資されたことを知っていますし、気を付けるべきはB社の倒産や経営状況のみになります。

この事から、証券会社が提供する直接金融に於いて、「ある投資に伴うリスクはその投資をした投資家自身が引き受ける」と言えます。

②間接金融におけるリスク

間接金融の場合は、投資したお金の行き先が投資家(あなた)に対して不明確であり、投資家自身は、その投資に伴うリスクを負いません。

こちらも具体的な例を考えると理解がスムーズです。

ここでは、投資家であるあなたが商業銀行Cに預金をした場合を考えます。

商業銀行Cはあなた以外の投資家からも預金を集めており、それを資金源に、D社やE社、F社と様々な企業に融資しているとします。

この時、投資家のあなたは、自分が商業銀行に預けたお金がどの企業の資金となっているか分かりません。

また、D社にとっても、E社にとっても、F社にとってもあなたは「資金提供者(商業銀行C)に資金を提供した第三者」に過ぎず、認知すらされていません。

そのため、D社は融資元である商業銀行Cに対してのみ利息の支払い義務を負い、あなたに対しては何の支払いの義務も負いません。

もし、D社やE社、F社が好調で金利が商業銀行Cに返ってきて、それがあなたの手元に入るったとしても、それは厳密にはD社、E社、F社に対して投資したからではなく、商業銀行Cへの投資の結果としてです。

この事から、商業銀行の提供する間接金融に於いて、「投資家に対し、投資家自身が投資したお金の行き先が不明確である」と言えます。

また、この状況下でD社が倒産した場合、商業銀行CはD社からの返済を受けることが出来ずに損害を被りますが、あなたが商業銀行Cに持つ預金が引き出せなくなる事はありません。

この事から、商業銀行が提供する間接金融に於いて、「投資家は、その投資に伴うリスクを負わない」と言えます。

商業銀行は、たとえD社からの返済がなくとも預金者が預金を引き出せるように、ある程度資産に余裕を持った状態で貸し出しをします。これは、世界や日本で規制としてルールが設けられています。そうでないと、どこにでもいくらでも貸してそれが全て返ってこなかった場合に、破綻を招く可能性があるからです。

以上の例から分かるように、直接金融と間接金融の代表的な違いは「投資したお金の行き先がその投資をした投資家自身にとって明確か」、「投資に伴うリスクを投資家自身が負うか」の2点である事がわかります。

市場に大きな影響力を持つ機関投資家

ここまでは銀行や証券会社についてでしたが、金融業界ではまだまだ多くのプレイヤーが残っています。

具体的には生命保険会社、信託銀行、アセットマネジメント会社などです。これらの企業は全て「 機関投資家 」としてひとくくりにすることができます。

見取り図の「投資家」にあたりますが、運用額が大きい機関投資家は市場において絶大な影響力を持っています。運用資金の調達と運用の手法は会社によって様々ですが、一般的に以下のような役割を担っているとされます。

個人投資家の投資の促進

信託銀行やアセットマネジメントは多数の個人投資家の出資をプールして(集めて)運用し、その成果はもとの投資家に分配されます。

考え方としては間接金融に近い考え方になります。

多数の投資家の資金を一括で運用することで投資家1人あたりの取引にかかる費用を抑えられる上、小額投資を可能にしリスクの分散を実現することもできます。

そのため、個人投資家の投資の促進に貢献していると言われます。このように、1人当たりは少額でも多数の投資家から資金を集めて投資するような商品を投資信託と言います。

近年は若者にも投資の流れがきており、みなさんも聞いたことがあるのではないでしょうか。

このような投資信託の商品を作り、マーケティングしていくのもアセットマネジメント会社の仕事です。

市場のゆがみの是正

また、機関投資家は、会社の業績に照らして適正である水準よりも安い(高い)社債や株式に目をつけ、これを買う(売る)ことで利益をあげています。

議論はありますが、機関投資家は市場のゆがみを是正し、適正価格での金融市場の取引を促進する役割を担っているともいわれます。

機関投資家のような非常に大きな資産を有している投資家が、多額の資産を一度に売り買いすると逆に市場の歪みを招く可能性があるため、タイミングや分散して売り買いするという場合もあります。

金融業界研究の第一歩

いかがでしたでしょうか。一口に金融業界と言ってもその業態は様々です。

しかし、この記事で示した「見取り図」のどこに各企業が位置するかを考えれば、おのずと他の企業や業種との差別化ができることでしょう。

一方で、この見取り図は現実の金融市場をかなり大胆に簡略化したものであり、この図を持って各金融機関の業務を正確に理解することはできません。

この記事を金融業界研究の第一歩としたうえで、商業銀行や投資銀行など、個別にそれぞれの業種について詳しく知る必要があるでしょう。

そして色々な会社の業務について勉強した後で、またこの記事に戻ってきて読み直してください。金融業界への理解が一層深まることでしょう。

会員登録すると

このコラムを保存して

いつでも見返せます

マッキンゼー ゴールドマン 三菱商事

P&G アクセンチュア

内定攻略 会員限定公開

トップ企業内定者が利用する外資就活ドットコム

この記事を友達に教える