会員登録すると

このコラムを保存して、いつでも見返せます

このコラムをバリュエーションの辞書のように使いこなそう

こんにちは。 外資就活ドットコム 金融チームです。

今回はバリュエーション講座の第二弾ということで、ファイナンス用語の詳しい意味を解説していきます。

バリュエーション講座①のマルチプル法を見ていて分からない用語があったとき、ジョブ前の知識習得にぜひお使いください。

ちなみに、「ctrl+F」で文中を検索することが出来ますよ!

【保存版】バリュエーション講座① ~マルチプル法の基礎知識・算定の流れ~ はこちら

個別論点

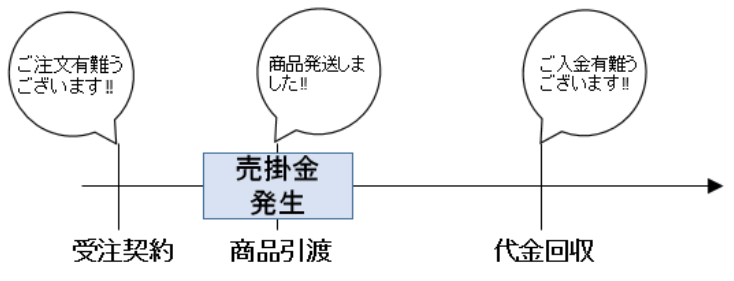

売掛金/買掛金・売上債権/仕入債務

商品・サービスの引き渡し時期と販売代金回収の時期が異なることがビジネスにおいて多々あります。得意先からすぐに売上代金を回収せず、後日決済・入金させる取引を「掛取引」といいます。この時、決算書に記帳する勘定科目として、「売掛金」がありますが、これはおカネをもらえる権利、すなわち「売上債権」の一つです。そしてこれらの対になる概念として、「買掛金」や「仕入債務」があります。

運転資本

商品仕入・販売・代金回収の時期が異なることで登場する論点が「運転資本」です。「運転資本」の理解は、DCF法でFCF(フリーキャッシュフロー)を算出する時に欠かせません。 運転資本とは、営業活動において「つなぎ資金」的に投下される資金 で、ワーキングキャピタル(WC)とも表現されます。

非常に簡略した具体例・算出式を用いて解説します。(流動資産や流動負債は今回は無いものとします。)

「5月末に10円の商品Aを仕入れ、6月末に仕入代金を支払う。6月末に商品Aを10円で販売し、8月末に商品Aの代金10円を回収。これを5月末以降、1か月単位で同サイクルを繰り返す。」

運転資本=売上債権+棚卸資産-仕入債務

という式に当てはめると、今回の場合は

運転資本=売上債権20(2か月分の売上)+棚卸資産10(1か月分の在庫)-仕入債務10(1か月分の仕入)=20

となります。

以下、この計算式の意味を解説します。

まず、売上代金の回収(8月末)の前に6月末・7月末に仕入の支払20(10⋆2)が必要なので、お金を20前もって用意しておく必要があります。この時まだ6月末に売上げた商品の代金は未回収なので、売上代金回収の8月末までに合計20の「つなぎ資金」が必要になることになります。(7月末仕入分は8月末の売上代金回収で賄えます。)

このつなぎ資金が運転資本であり、この意味で「売上債権、棚卸資産、仕入債務などは含まれる営業活動に投下されている資金」となります。実際は、仕入額と販売額が同じ10ということはありませんし、他にも流動資産や流動負債も絡んできますが、基本的な考え方をおさえておきましょう。

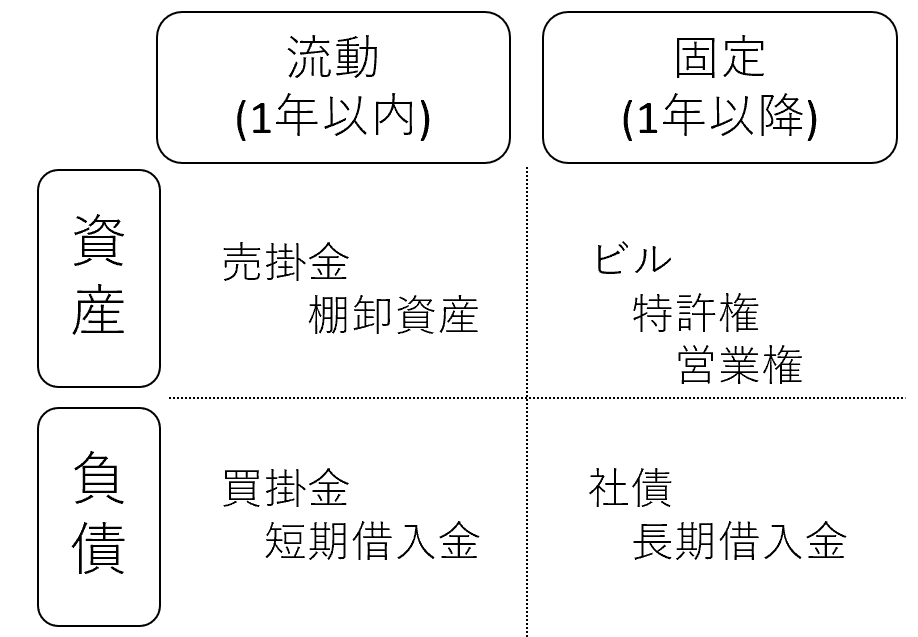

棚卸資産・流動資産/負債・固定資産/負債

運転資本を求めるうえで棚卸資産や流動資産/負債を理解する必要があります。また、固定資産/負債は流動資産/負債と対をなる概念です。

棚卸資産とは、企業が販売目的で一時的に保有している商品・製品・原材料で、一般的には在庫と表現されることもあります。流動資産や固定資産は資産の一類型です。

一年以内に換金可能な資産を流動資産、一年が経過しても簡単には換金不能な資産を固定資産と言います。売掛金や棚卸資産が流動資産の代表格で、土地・建物や特許権・営業権が固定資産です。流動負債・固定負債は流動資産・固定資産と同様に一年以内や一年以降に支払いが到来する債務であり、代表格はそれぞれ買掛金と短期借入金や社債と長期借入金です。

有利子負債/ネット有利子負債(ネット・デット)

有利子負債とは元本だけでなく利息付きで返済する必要のある負債 です。具体的には借入金や社債などです。有利子負債は、多すぎると利息の返済自体が大きな負担になるため、企業の健全性を測る上での重要な指標となります。また、 ネット有利子負債とは、有利子負債から、すぐに現金化できるものを差し引いた負債 で、より実質的な負債を表します。マルチプル法などでEVITDA倍率を求める上で必要な指標EVは、ネット有利子負債と株式時価総額を足し合わせることで算出することができます。

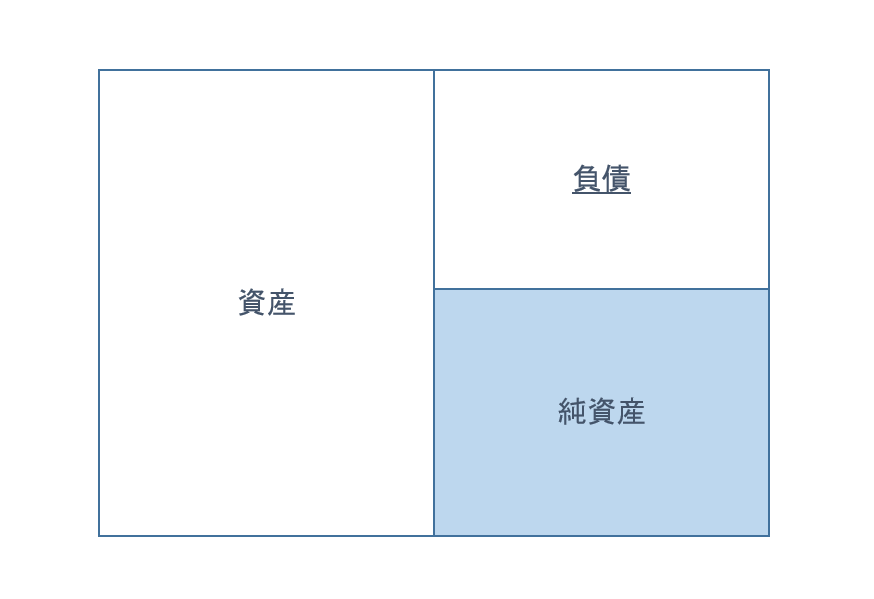

純資産

個々の資産・負債のネット金額。純資産=資産-負債。貸借対照表(バランスシート、B/S)は資産の部、負債の部、純資産の部で構成されます。

「【保存版】ジョブで役立つ会計学の基礎知識~財務三表のしくみと読み方~」に非常にわかりやすくまとめられています。確認してみてください。

簿価/時価

簿価とは 「帳簿価額」の略語であり、 会計帳簿に記録された資産・負債の評価額 のことです。企業は、決算期ごとにその評価額について、適正な会計処理をおこなう必要があります。 時価とは文字通り「その時の価値」 であり、企業の資産と負債を決算期末時点で評価し財務諸表に反映させる会計制度を時価会計といいます。

減損会計・特別損失

「企業が不動産など資産を取得した場合」を例に取ります。

通常、資産のの購入金額(取得価額)を会計帳簿に記帳します。そして、決算期ごとに減価償却など適切な会計処理をおこなった後、取得価額から減価償却累計額を控除した純額である簿価をもって資産を評価します。ただし、 その資産の時価が著しく下落し、早期に回復する見込みが困難と思われる場合は、簿価を時価まで切り下げる必要があり、これを減損会計といいます 。また、地震や火災などの災害による損失や売却時の損失が発生した場合、特別損失が計上されます。つまり、 特別損失とは本業とは直接の関係がなく、その期限定で発生した損失 を意味します。

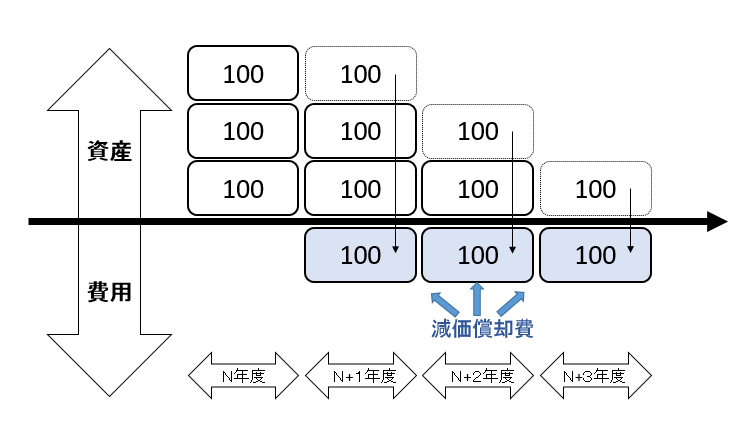

減価償却費

「時間の経過や使用により価値が減少する資産(社用車や厨房機器など)を企業が取得した場合」を例に解説します。

資産に関して、一般に価値の減額分を全額をその年の費用として計上することはありません。社用車は4年使用するならば、4年間企業活動に寄与し、収益を生み続けるわけです。 費用と収益の対応関係を明確にするならば、費用も使用予想期間で按分し、小分けにして計上する必要があります。 このように会計処理をすることで、収益との対応関係が明確になり、その費用(車を買ったこと)が正解だったのか評価することが出来ます。また、もし一度に高額な支出が計上されると、経営状況悪化と誤解されかねません。これらの様々な理由から、減価償却の考え方は重視されています。

実際に費用計上する上で問題となるのが、その資産が実際に何年使えるのか、ということです。購入した年度に将来を予測して費用計上していくわけですから、重要なポイントです。この「何年使えるか」を耐用年数といいます。そして、あらかじめ物品ごとに国が決めた目安となる耐用年数を法定耐用年数と言います。また、資産の種類ごとに消耗の仕方に差異があるので、算出方法(定率法や定額法など)がいくつか存在します。

自己株式取得

文字通り株式会社が自ら発行した株式を取得することです。自己株式取得のメリットとしては、財務指標の改善効果、敵対的買収に対する防衛、企業組織再編への活用等が挙げられます。マルチプル法などで使用する指標であるPERやPBRの論点として登場します。

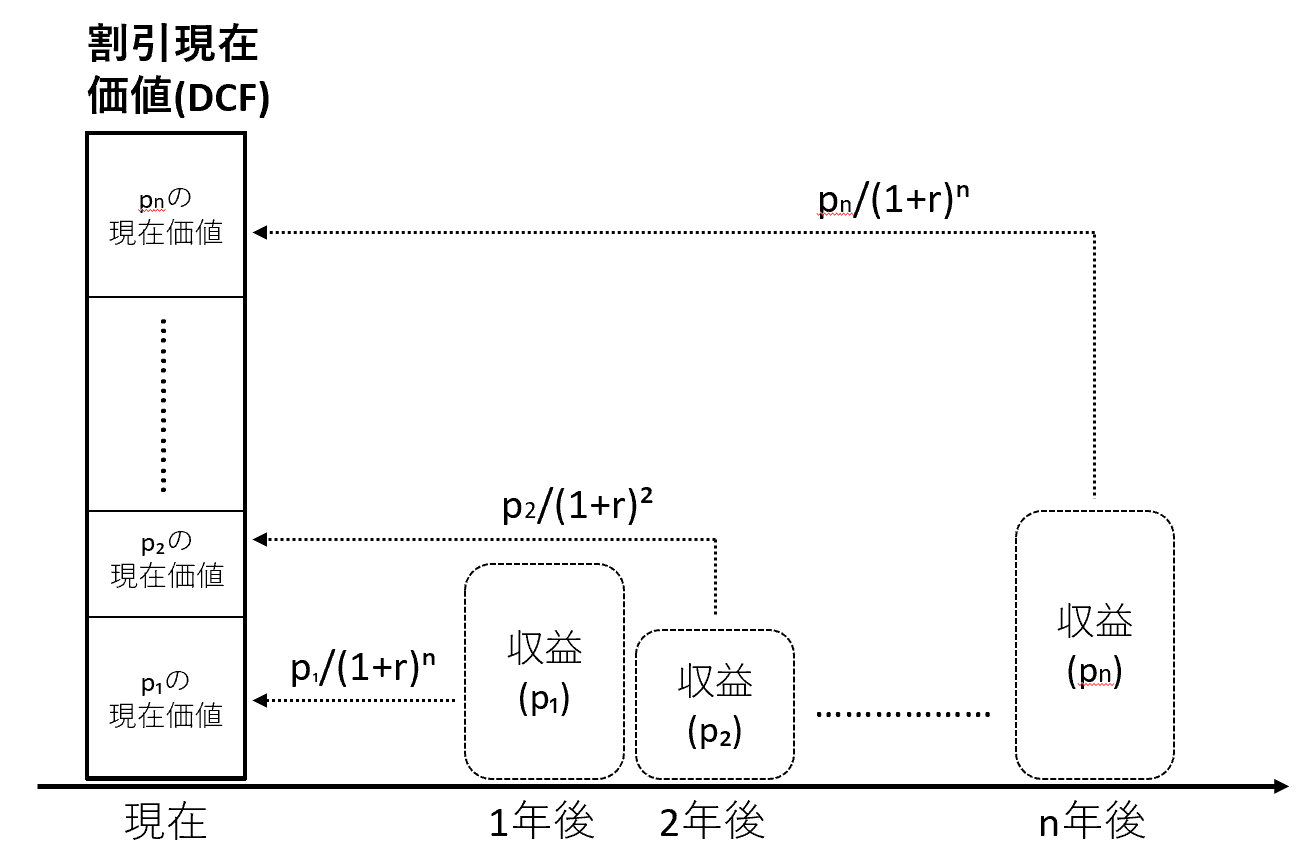

割引現在価値

「1年後に100万円獲得の権利」購入の検討を例に解説します。金利を1%とし、税金や手数料は無視します。

計算すると、理論上の現在価値は約990,099円(=100万円/1.01)となります。

この権利の販売価格が99万円だとすると、「1年後の100万円の理論上の現在価値」より安いので、購入するには割安であるといえます。このように、将来の価値から金利などを割り引くことにより算出された現在の理論上の価値が割引現在価値です。

企業価値

個別の用語を詳しく見る前に「企業価値」自体への理解を深めましょう。

モノやサービスの価値に対して値段がついているように、企業にも価値があり、対応する価格があります。バリュエーションは、その企業の価値を見極め(評価し)、価格を決定する行為です。つまり、先に価値があって、初めて価格が付きます。私たちはこの価格に興味が行きがちですが、その前段階で、 企業価値とは、そもそも誰にとっての価値なのでしょうか。

顧客でしょうか、経営者でしょうか、はたまた国家でしょうか。もちろん彼らにとっての企業価値もそれぞれ存在します。しかし、 バリュエーションを考える上では「資金供給元(株主と債権者)にとっての価値」を企業価値とします。 根拠は、彼らがいなければ企業は資金調達がすらできず、ビジネスが始まられないからです。そして、資金供給元を株主と債権者に区別すると、株主にとっての企業価値である「株式価値」と債権者にとっての企業価値である「負債価値」の2つの価値に「企業価値」を分けることができます。

マルチプル法などで使用するEVITDA倍率を算出する上でEVが使われます。

ここで、顧客や経営者、国家など様々な利害関係者にとっての価値に言及します。彼らにとっての企業の価値も非常に重要です。なぜなら顧客にとって魅力が薄ければ、売上や収益が下がり、長期的に株価が下がってしまうからです。また、国から工場建設を許可されないような不健全な経営を行っていれば、資金調達コストが上がり、有利子負債がかさみます。つまり、全利害関係者にとっての企業の価値は、長期的には株主・債権者にとっての企業価値に反映されることになります。

これらを少し詳しく解説したものが以下になります。

➀本質価値:企業が将来生み出すキャッシュフロー(現金収入)の現在価値

➁市場価値:市場における本質価値の評価

➀について、

・将来キャッシュフローの源泉は、技術力、ブランド力、従業員、顧客、国などの利害関係者との信頼関係などであり、企業価値を決定する重要な要因と考える

・将来のキャッシュフローは現在価値に割引く

➁について、

・市場価値は長期的には本質価値が反映されるが、短期的には株式市場の需給関係や企業に対する理解度など、様々な要素で本質価値から乖離したり、大きく変動することがある

・株式時価総額と有利子負債の合計

バリュエーション

このように複雑な企業価値だからこそ、その算定(バリュエーション)も複雑になります。

バリュエーションの手法は、そのアプローチにより大きく3つに分けられます。

➁コストアプローチ

③マーケットアプローチ

①~③アプローチのそれぞれに具体的な手法が複数存在します。「○○アプローチの中の○○法」といった具合です。以下に代表的なものをまとめましたが、全てを覚えなければいけないわけではありません。ここでお伝えしたいことはバリュエーションの手法の多さです。少し難しい内容ですが、一度目を通してみてください。

①インカムアプローチ

代表例:DCF法・配当還元法

「DCF(Discounted Cash Flow)法」とは、将来のフリーキャッシュフローを算定して評価する方法です。フリーキャッシュフローとは、企業が自由に使用できるお金です。「DCF法」はバリュエーションの中でも非常に代表的な手法です。モルガン・スタンレーのジョブに参加する学生は事前に勉強しておきましょう。「配当還元法」とは、株主が受け取る配当額から企業価値を評価する方法です。

②コストアプローチ

代表例:簿価純資産法・時価純資産法(修正純資産法)

「簿価純資産法」は、帳簿上の純資産額に基づいて評価する方法です。「時価純資産法(修正純資産法)」は、評価対象となる企業または事業の資産・負債の全てを時価に置き換えて純資産を評価する方法です。ネットアセット・アプローチ、ストック・アプローチなどとも呼ばれます。

③マーケットアプローチ

代表的手法:マルチプル法(類似会社比較法)・市場株価法

「マルチプル法」とは、評価対象企業と類似する上場企業の市場株価や、類似するM&A取引において成立した価格をベースにした一定の倍率(マルチプル)を評価対象企業の経営指標に乗じることによって価値を導き出す手法です。「市場株価法」とは、評価対象企業自体の株式の市場価格を基準にして評価を行う手法です。

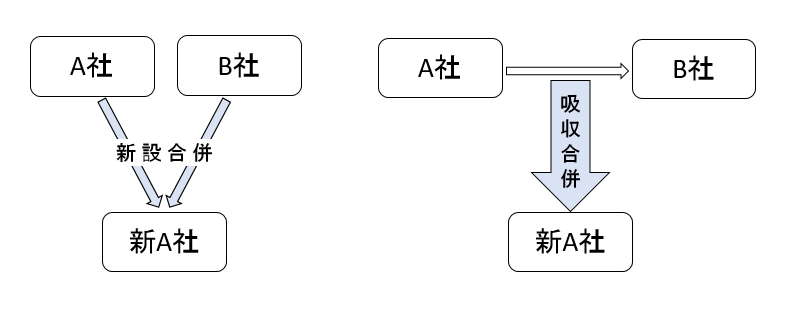

M&A

M&Aとは、Mergers and Acquisitions(企業合併と企業買収)の略のことです。

日本の中小企業では企業合併がなされることは少なく、企業買収のうち買収先企業の株式を過半数以上取得する株式譲渡が圧倒的に多い傾向にあります。

合併だと、中小企業にとって、手続きが煩雑な上に、2つの会社が1つになるので合併される会社が消滅してしまい売り手に抵抗感が強く、売り手には存続会社の株式が対価として支払われますが、非上場の中小企業の株式は流動性が低く市場で売却できないというデメリットがあるからです。

企業買収のうち、株式譲渡は、株式の取得で済むことから手続きが簡便であること、売り手にとって会社が存続するので抵抗感が弱く、株式売却によって生じる売却益にかかる税金が上場株式の譲渡益と同様に20%の非常に低い税率で済むというメリットがあるからです。

【合併】

合併とは2つ以上の会社が1つの会社になる行為であり、新設合併・吸収合併の2つに分けられます。新設合併とは、新しい会社を設立し、合併前の株主はいずれも新設会社の株式を受け取る合併です。合併前の会社は消滅します。吸収合併とは、合併する会社の一方がもう一方の存続する会社に吸収され、消滅する合併です。吸収される会社の株式は、存続する会社の株式と交換され、消滅します。

【買収】

会社や事業を買取り、経営支配権を握る行為 であり、主に株式買収と資産買収の2つに分けられます。 株式買収とは、株式を買取ることで子会社し、経営支配権を握る買収 です。 資産買収とは、株式を買取るのではなく、事業資産を個別に買取り、従業員やブランド(商標等)と共に負債や契約も個別に引継ぐ買収 です。

【良いM&Aとは】

「買い手側企業にとって良いM&A」と「売り手側企業にとって良いM&A」にわけられます。更にそれぞれを「利害関係者の誰にとって良いのか」という観点で分けられます。企業の株主なのか経営者なのか、はたまた顧客なのか、利害関係者は多様です。もちろん彼らの間に多少のコンフリクトがあるとは言え、常にトレードオフの関係にあるわけではありません。当然「双方にとって良いM&A」も存在します。

ここでは「買い手側企業の株主にとって良いM&A」を良いM&Aと定義したいと思います。理由は以下の2点です。1点目は、「経営者は、全体最適的な観点からまずは会社の所有者である株主の価値向上を重視すべきである。その他利害関係者の利益への考慮は、株主の利益に合理的に関連している範囲でのみ許される。」という考え方が一般的であるからです。2点目は、多くの案件において買い手側企業をお客様とする「買収先企業提案型」の課題に取り組むためです。

では「株主にとってのM&Aの価値」とは何でしょうか。近年では特に「キャッシュフロー」の改善が重視されています。つまり、 「統合後の買収元企業のキャッシュフロー」が、「買収しなかった場合のキャッシュフロー」より大きかった場合、M&Aが価値を創造した 、といえます。

これを等式で表すと、以下のようになります。

=(売り手企業の単独価値+業務改善効果の価値)ー(売り手企業の市場価値+買収プレミアム)

買い手企業が享受する価値とは、「売り手企業の買収前の本質価値」と「統合による業務改善効果の現在価値」の合計 です。また、支払う買収資金とは、「売り手企業の市場価値」に「売り手企業の株主が株式売却を決意するに足るプレミアム価値」を加算した価値です。買い手企業に発生する価値創造はこのように分解することができます。

ここから更に「良いM&A」を深掘ることは可能ですが、ジョブにはこれくらいの理解で十分だと思います。

TOB(Take Over Bid)

和訳は「株式の公開買付け」です。 様々な株主に分散している上場企業の株式を、現株主らが納得するであろう価格で株式を買付けることで、一定数の株式持ち分を得ようとする行為 です。しばしば株式買収を目的としてなされます。

持ち株会社による企業統合

合併と似ていますが新しい1つの会社になるのではなく、既存の会社が一つの持ち株会社の傘下に、小会社として存続し続ける形態をとります。それぞれの株主は、既存の株式を新しい持株会社の株式と交換します。

分社化

事業を独立して別会社にすることです。その子会社を株式公開して資金調達をしたり、別の会社との合弁会社にする目的で行われます。

LBO(Leveraged Buy-Out、レバレッジド・バイアウト)

投資家グループが投資ファンドの資金を使って既存の企業を買収する際に用いられる手法です。 買収先企業の資産や将来キャッシュフローを担保に買収資金調達に外部借入金をできるだけ多く使うことにより、少ないファンド資金で高い投資利回りを追求する手法 をとる企業買収です。一方で、買収後の事業キャッシュフローが予想を下回ると、多額の外部借入金の利払いと元本返済が苦しくなり、倒産リスクが高まります。典型的なハイリスク・ハイリターンの投資です。つまり、LBOの対象に適した会社とは、安定したキャッシュフローのある会社です。この点で同じ木ハイリスク・ハイリターン追求のベンチャーキャピタルとは性格が異なります。

のれん・営業権

企業買収において、買収金額総額が買収先企業の純資産金額を上回る場合にその差額を指す言葉です。実態は、ブランド、ノウハウ、貸借対照表に載っていない無形の営業資産などです。

「【保存版】ジョブで役立つ会計学の基礎知識~財務三表のしくみと読み方~」に非常にわかりやすくまとめられています。確認してみてください。

まとめ

最後まで目を通してくださった読者の皆さん、本当にお疲れ様でした。一度読んだだけでは頭に入ってこない方がほとんどだと思います。重要なのは、用語と用語の関連性や、その指標によって何が言えるのか、をおさえることです。パズルを埋めていくように理解が深まっていくので、分かるところから一歩一歩埋めていきましょう。2回、3回と読むこともかなり効果的だと思います。

【バリュエーション解説シリーズ】

【保存版】バリュエーション講座① ~マルチプル法の基礎知識・算定の流れ~ はこちら

会員登録すると

このコラムを保存して

いつでも見返せます

マッキンゼー ゴールドマン 三菱商事

P&G アクセンチュア

内定攻略 会員限定公開

トップ企業内定者が利用する外資就活ドットコム

この記事を友達に教える